Андрей Хохрин

Рынки и прогнозы (1). Облигации готовы к стабилизации

- 01 марта 2021, 06:17

- |

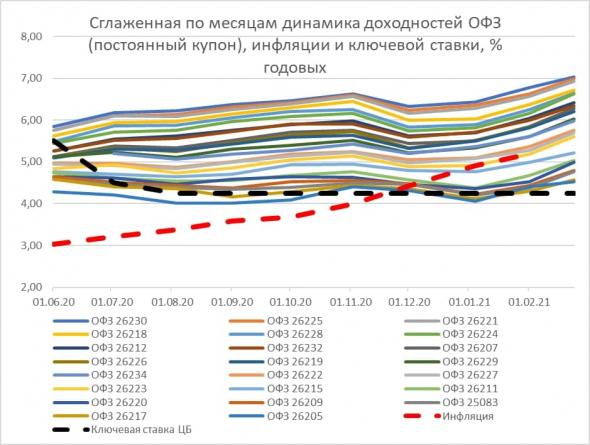

Рост облигационных доходностей параллельно с ростом инфляции и инфляционных ожиданий стал обсуждаемой темой второй половины прошедшей недели. И в России, и в мире. Еще по итогам четверга я высказывался в пользу продолжения этих тенденций (https://t.me/probonds/5165), а уже сегодня засомневался. Разочарование инвестсообщества настигает долговой рынок быстро и однозначно. И это хороший знак. Облигации, в частности ОФЗ, падали 6, 3, 1 месяца назад, и каждый раз считалось, что их можно покупать. Но в прошедшие четверг-пятницу рыночный консенсус меняет полярность. На рынок пришла осторожность и апатия. А это классическая поддержка котировок. Развернется ли облигационный рынок, в первую очередь, российский в сторону снижения доходностей, открытый вопрос. Однако он вполне готов к стабилизации.

На иллюстрации динамика кривой доходностей ОФЗ на 11 января и на 26 февраля 2021 года (https://t.me/bitkogan/11093)

( Читать дальше )

- комментировать

- 1.5К

- Комментарии ( 0 )

"Калите" присвоен рейтинг ruB+ от Эксперт РА

- 26 февраля 2021, 15:47

- |

Агентство отмечает сильную диверсификацию риска на клиентов, но в качестве сдерживающих факторов видит рост стоимости долга, а также недостаточную прозрачность

Последнее — наше совместное с «Калитой» «домашнее задание» на 2021 год. Постараемся прийти к практике более частой публикации операционных результатов. А рост процентов по долгу — плата за диверсификацию пассивов и их удлинение. С другой стороны, банки теперь уже охотнее кредитуют Группу

«Эксперт РА» присвоил кредитный рейтинг компании «Калита» на уровне ruB+ (raexpert.ru)

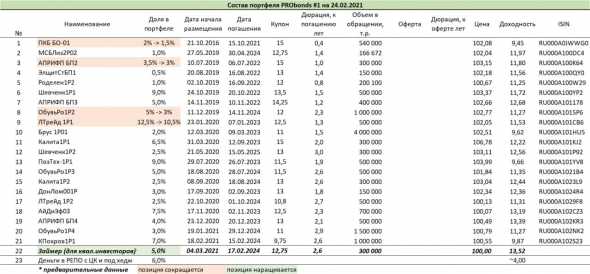

Облигации ООО «Калита» входят в портфели PRObonds на 9% от активов

PRObondsмонитор. ОФЗ продолжают погружение

- 26 февраля 2021, 07:15

- |

ОФЗ продолжают погружение. Основных поводов к началу этой тенденции, наверно, два: подъем рублевой инфляции и излишне быстрое снижение ключевой ставки.

Немного инфографики для визуализации масштаба происходящего. Это пара интерпретаций падения сектора с пиковых уровней июня по сегодняшний день. Иллюстрации помогают ответить на вопрос, пришло ли время покупать ОФЗ. Настолько четкая, амплитудная и однонаправленная тенденция, как правило, завершается после глубокого разочарования или апатии участников рынка. Другими словами, ОФЗ, прежде чем оттолкнуться от дна, должны покинуть список распространенных инвестиционных предпочтений. Так ли это уже сейчас? Думаю, еще не так.

( Читать дальше )

Фундаментальные риски отраслей ВДО в 2021 году

- 25 февраля 2021, 15:21

- |

Несмотря на то, что специфичные риски компаний в высокодоходных облигациях превалируют над общими для каждой отдельно взятой отрасли, иметь взгляд на потенциальный уровень риска на более высоком уровне полезно. В этом материале резюмированы основные параметры, которые могут повлиять на прибыльность отраслей, в которых работают основные эмитенты портфелей PRObonds — сельское хозяйство, лизинг, строительство и девелопмент, МФО, ИТ-инфраструктура и ритейл.

В качестве потенциальных рисков оценены пять качественных параметров: макроэкономика (степень цикличности по отношению к текущим реалиям российской экономики), рыночный сентимент (взгляд экспертов и рынка на развитие отрасли), риски спроса и предложения, а также особо актуальный в этом году регуляторный риск.

Делая выводы из общей картины исследования, для каждой из отраслей характерен свой набор риск-факторов. Совокупность риска интуитивно меньше в отраслях, где рынок развивался более органично еще в докризисный период и смог подтвердить свои ресурсы для восстановления в течение 2020 года — в ИТ-бизнесе и лизинге. В ряде отраслей один из пяти рассмотренных риск-факторов повышает неопределенность в отрасли в текущем году: речь в данном случае идет о регуляторном риске в сельском хозяйстве, а также факторе стабильности спроса в ритейле и МФО.

( Читать дальше )

PRObondsмонитор. Карта рынка рублевых облигаций МФО

- 25 февраля 2021, 07:09

- |

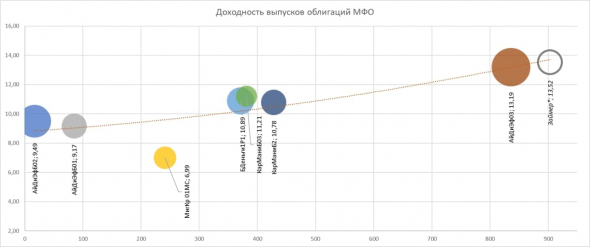

Так получилось, что сегодня у нас сразу 2 эфира, посвященных эмитентам облигаций от микрофинансов. В 13-00 – интервью Бориса Батина и Ирины Хорошко из IDF Eurasia/«Мани Мена». В 18-00 – видео-разбор МФК «Займер».

В качестве статистического дополнения предлагаю карту рынка облигаций российских МФО.

( Читать дальше )

Интервью Романа Макарова, МФК "Займер", для PRObonds. Про МФО и их запрет, про 2020 год и силиконовую тайгу

- 24 февраля 2021, 13:02

- |

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 24 февраля 2021, 09:13

- |

24.02.2021

— Роделен1Р2 купон 6,58 руб.; номинал 33,30 руб.

— Калита1P1 купон 12,33 руб.

— ТЕХЛиз 1P2 купон 33,03 руб. (не входит в портфели, организатор ИК «Иволга Капитал»)

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Краткий обзор портфелей PRObonds. Доходности 12-13,9%. И они могут снизиться

- 24 февраля 2021, 08:52

- |

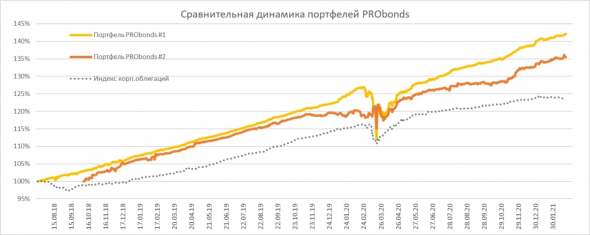

Доходности публичных портфелей PRObonds, рассчитанные за последние 365 дней, составляют 12,0% для портфеля #1 и 13,9% для портфеля #2.

В портфелях за последние пару недель произошли облигационные замены. Добавились облигации Концерна Покровский, размещение которых прошло 18 февраля. Для этого полностью были выведены облигации СК «Легион» и «Талан-Финанс», в первом случае из-а приближения оферты, во втором – из-за очередной амортизации, которая снизит доходность (цена сейчас 103,5%, амортизация пройдет по 100%); ряд других облигационных позиций частично сократились.

( Читать дальше )

Рынки и прогнозы. Золото вниз, Америка вверх, остальное вправо. На уровне предположений

- 22 февраля 2021, 08:10

- |

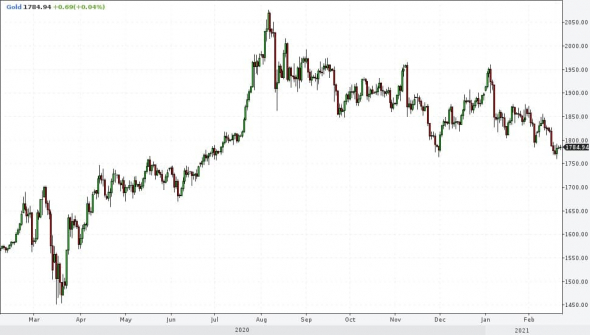

Снова начну с золота. К концу февраля металл подходит в более-менее очевидном нисходящем тренде. Причем снижение происходит вразрез серебру, платине и палладию, которые показывают разной скорости повышение. Лидирует платина. Золото же, в моем понимании, установило долгосрочный максимум еще в августе прошлого года. И в перспективе недель или месяцев продолжит снижение. Ориентир 1 600 долл./унц. (сейчас почти 1 800) считаю актуальным.

( Читать дальше )

Мировой долг достиг 355% от глобального ВВП

- 21 февраля 2021, 06:15

- |

По оценке Института международных финансов (IIF, Вашингтон, США), 281 трлн долл. – общая сумма долга государств, компаний и домохозяйств планеты по итогам 2020 года. Или 355% от мирового ВВП. Это же отношение только для развивающихся стран – 250%. Иными словами, главным заемщиком остается группа развитых стран.

Ты можешь позволить себе большой долг, если его обслуживание дешево, а перекредитование просто. Имея затраты на обслуживание, максимум, в 1-1,5% и кредитные рейтинги, позволяющие занимать любые суммы, развитые страны продолжают галоп накопления госдолга, распространяя его на коммерческий и потребительский сектора. Галоп сопровождается денежной эмиссией, позволяющей поддерживать долговые котировки наплаву.

В этой почти нерушимой логике есть изъян. Избыток денежной массы уходит на рынок спекулятивного капитала. А к нему сегодня относятся не только фондовые активы, но и товарные. Нефть, металлы, сельхозпродукция. Товары в свою очередь начинают раскручивать инфляционную спираль. Энергии этому придает удорожание предметов потребления, в основном, продаваемых в дешевый кредит, в частности недвижимости.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал