Андрей Хохрин

Финансовые рынки 23 июня

- 24 июня 2021, 12:21

- |

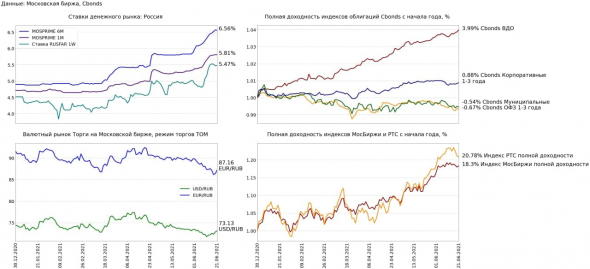

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, значение 6.55% (+0.08 п.п. н/н, +1.65 п.п. с начала года)

• 1-месячная ставка MOSPRIME снизилась на -0.03 п.п. до 5.78% (-0.01 п.п. н/н, +1.06 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, не изменилась, значение 5.41% (-0.12 п.п. н/н, -0.11 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.37% до 72.6075 USD/RUB (+0.06% н/н, -2.43% с начала года)

• Рубль по отношению к евро укрепился на 0.49% до 86.63 EUR/RUB (-0.55% н/н, -5.34% с начала года)

Рынок акций:

• Индекс полной доходности Московской вырос биржи на 0.4% до 7089.35 пунктов (+0.25% н/н, +19.09% с начала года)

• Индекс полной доходности РТС вырос на 1.25% до 3076.55 пунктов (-0.71% н/н, +22.59% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.09% (+0.28% н/н, +4.04% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.05% (+0.15% н/н, +0.97% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на 0.02% (+0.15% н/н, -0.59% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.07% (+0.01% н/н, -0.45% с начала года)

- комментировать

- 957

- Комментарии ( 0 )

Книга заявок. Второй выпуск облигаций МФК "Займер" (ruBB, 500 млн.р., 3 года, YTM 13,5-13,7%)

- 23 июня 2021, 15:10

- |

На 8 июля намечено размещение второго выпуска облигаций крупнейшей микрофинансовой компании России МФК «Займер» (ruBB, 500 млн.р., 3 года, YTM 13,5-13,7%). Размещение пройдет по закрытой подписке для квалифицированных инвесторов.

На 8 июля намечено размещение второго выпуска облигаций крупнейшей микрофинансовой компании России МФК «Займер» (ruBB, 500 млн.р., 3 года, YTM 13,5-13,7%). Размещение пройдет по закрытой подписке для квалифицированных инвесторов.Предварительные параметры выпуска приведены в приложении.

Для участия в размещении обязательна подача предварительной заявки организатору размещения ИК «Иволга Капитал».

Контакты клиентского блока ИК «Иволга Капитал»:

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

( Читать дальше )

Финансовые рынки 22 июня

- 23 июня 2021, 11:06

- |

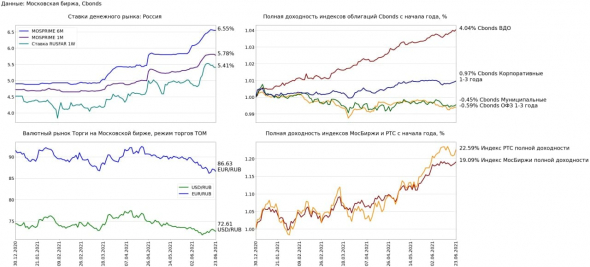

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME снизилась на -0.01 п.п. до 6.55% (+0.1 п.п. н/н, +1.65 п.п. с начала года)

• 1-месячная ставка MOSPRIME не изменилась, значение до 5.81% (+0.03 п.п. н/н, +1.09 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на -0.06 п.п. до 5.41% (-0.09 п.п. н/н, -0.11 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.35% до 72.875 USD/RUB (+0.96% н/н, -2.07% с начала года)

• Рубль по отношению к евро укрепился на 0.11% до 87.06 EUR/RUB (-0.56% н/н, -4.87% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.27% до 7060.77 пунктов (+0.06% н/н, +18.61% с начала года)

• Индекс полной доходности РТС вырос на 0.24% до 3038.48 пунктов (-1.11% н/н, +21.08% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций снизился на -0.05% (+0.15% н/н, +3.94% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.03% (+0.11% н/н, +0.91% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на 0.07% (-0.04% н/н, -0.61% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.03% (-0.02% н/н, -0.52% с начала года)

Девелопер ГК "Страна". Предварительные параметры выпуска облигаций (1 млрд.р., ориентир купона 12%)

- 23 июня 2021, 09:21

- |

Примерно через месяц пройдет размещение дебютных облигаций крупного застройщика ГК «Страна». «Страна» исторически базируется в Тюмени, но на сегодня имеет в т.ч. и введенные в эксплуатацию объекты в Москве, Санкт-Петербургке и Екатеринбурге. Подробности об эмитенте и эмиссии – в течение предстоящего месяца.

Примерно через месяц пройдет размещение дебютных облигаций крупного застройщика ГК «Страна». «Страна» исторически базируется в Тюмени, но на сегодня имеет в т.ч. и введенные в эксплуатацию объекты в Москве, Санкт-Петербургке и Екатеринбурге. Подробности об эмитенте и эмиссии – в течение предстоящего месяца.Первая серия видео-интервью с собственниками и менеджментом Группы здесь:

( Читать дальше )

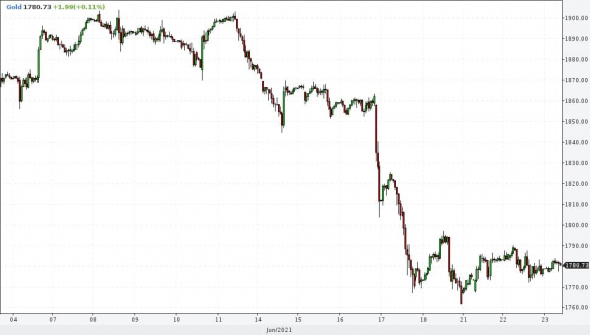

Закрытие короткой позиции по золоту в портфеле PRObonds #2

- 23 июня 2021, 09:08

- |

В портфеле PRObonds #2 будет закрыт по рыночной цене остаток короткой позиции во фьючерсе на золото (величина позиции – 2,5% от активов по цене контракта), если на спот-рынке цена золота превысит 1 800 долл./унц.

Источник иллюстрации: profinance.ru

Не является инвестиционной рекомендацией

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

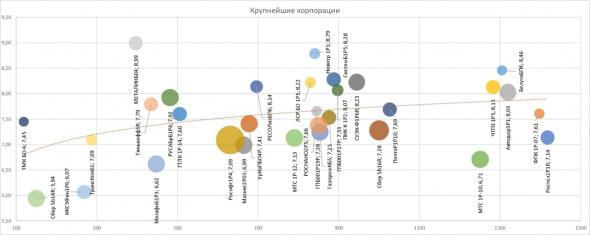

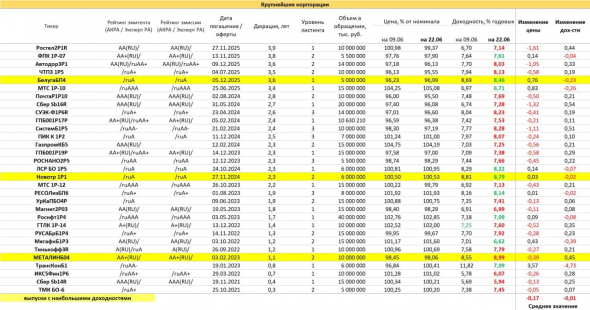

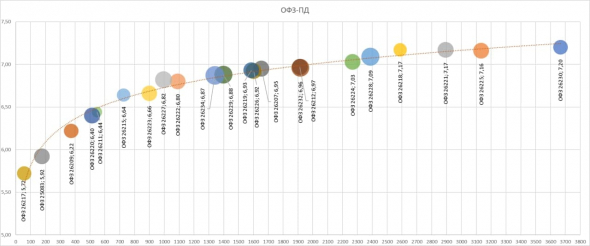

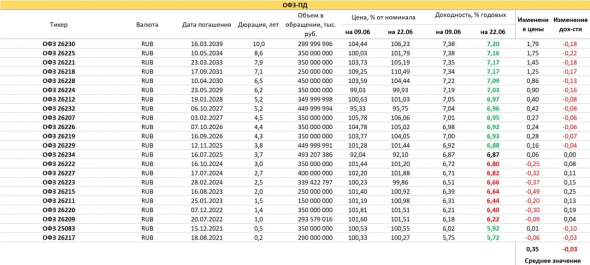

PRObondsмонитор. Доходности ОФЗ снизились, доходности региональных облигаций выравниваются

- 23 июня 2021, 06:15

- |

Финансовые рынки 21 июня

- 22 июня 2021, 08:54

- |

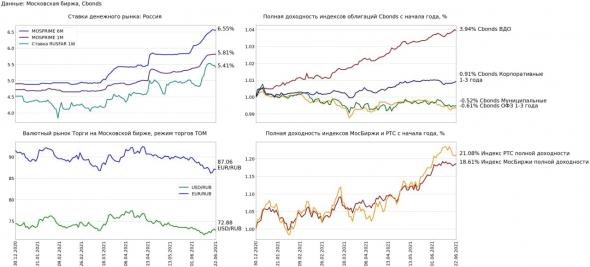

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME снизилась на -0.01 п.п. до 6.56% (+0.11 п.п. н/н, +1.66 п.п. с начала года)

• 1 месячная ставка MOSPRIME не изменилась, значение 5.81% (+0.03 п.п. н/н, +1.09 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, не изменилась, значение до 5.47% (-0.03 п.п. н/н, -0.05 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару подешевел на 0.39% до 73.1325 USD/RUB (+1.32% н/н, -1.72% с начала года)

• Рубль по отношению к евро подешевел на 0.9% до 87.16 EUR/RUB (-0.45% н/н, -4.76% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.28% до 7042.06 пунктов (-0.21% н/н, +18.3% с начала года)

• Индекс полной доходности РТС снизился на -0.26% до 3031.06 пунктов (-1.35% н/н, +20.78% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.11% (+0.2% н/н, +3.99% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.04% (+0.08% н/н, +0.88% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.04% (-0.11% н/н, -0.67% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.03% (-0.04% н/н, -0.54% с начала года)

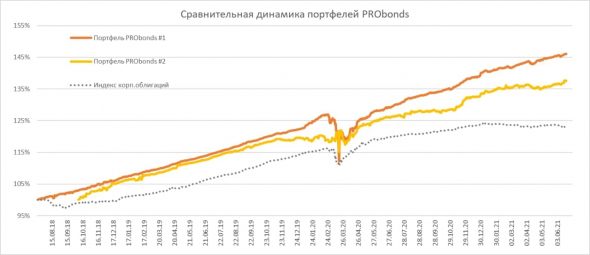

Краткий обзор портфелей PRObonds. Актуальная доходность 13,2-9,1%. Предстоящие операции

- 22 июня 2021, 06:56

- |

Доходности портфелей PRObonds за последние 365 дней – 13,2% для облигационного портфеля #1 и 9,1% для смешанного портфеля #2. Портфель #1 с начала 2021 года прибавил 4,3% и продолжает опережать индекс высокодоходных облигаций Cbonds (прирост с начала года 4,0%).

( Читать дальше )

Что будет с рынком ВДО в России?

- 21 июня 2021, 13:35

- |

На какие бумаги стоит обращать внимание на этом рынке?

Какие шаги предпринимать инвестору чтобы не обжечься на нем?

И, в принципе, с чего начать?

Ответы на эти и другие вопросы дал в интервью YouTube-каналу ProCоветник на форуме ProДеньги 2021.

Смотрим 👇

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал