Raptor_Capital

⚡ Индекс Мосбиржи 2716 пунктов. Рост неизбежен?

- 17 октября 2025, 09:25

- |

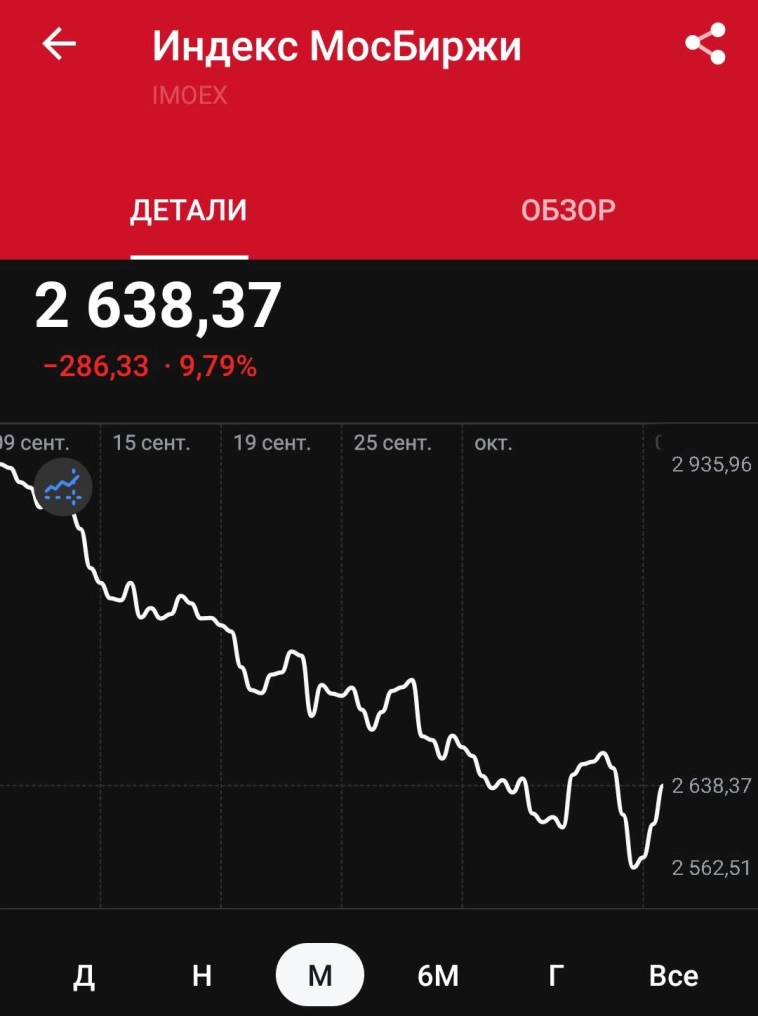

📌 За вчерашний день индекс Мосбиржи вырос на 6,8% до 2716 пунктов с учётом вечерней сессии. Всего пару дней назад мы были у 2520 пунктов – значит ли это, что стремительный рост рынка продолжится?

1️⃣ ПРИЧИНА РОСТА:

• И снова причина в политике. Трамп и Путин созвонились, итоги созвона можно вкратце описать в трёх предложениях:

1) В ходе разговора был достигнут значительный прогресс по словам Трампа;

2) На следующей неделе состоится встреча советников высокого уровня от России и от США;

3) Трамп и Путин планируют встретиться в Венгрии и обсудить конфликт между Россией и Украиной.

2️⃣ ЧТО БУДЕТ ДАЛЬШЕ?

• Фактически, никакого конкретного позитива пока не произошло, но мы увидели очередное подтверждение перепроданности рынка. Если в прошлый раз это было заявление ЦБ о наличии пространства для снижения ключевой ставки (тогда рынок вырос на 4,6%), то сейчас созвона двух президентов хватило для того, чтобы индекс Мосбиржи вырос на 170+ пунктов.

• Похожие ситуации уже были в 2025 году:

( Читать дальше )

- комментировать

- 547

- Комментарии ( 1 )

⚡ Отбой тревоги по энергетикам, но кто будет следующим?

- 16 октября 2025, 20:02

- |

📌 Вчера появился комментарий от Минэнерго по поводу энергетиков, похоже, что пока возможность выплачивать дивиденды у сектора всё же будет. Делюсь своими мыслями о ситуации, и о том, кто следующий может попасть под рост налогов.

1️⃣ ЭНЕРГЕТИКИ:

• Напомню, на прошлой неделе на сайте Интер РАО опубликовали законопроект от Минэнерго, согласно которому энергетики могут не выплачивать дивиденды, если их CAPEX больше чистой прибыли.

• Тогда я собрал данные по сектору, и оказалось, что почти все Россети и электрогенерирующие компании попадают под условие Минэнерго. Неудивительно, что инвесторы восприняли новость сильно негативно, и падение акций энергетиков привело к снижению капитализации сектора на 50+ млрд рублей.

• Неизвестно, помогла ли негативная реакция и обращения частных инвесторов в Минэнерго, Минфин и ЦБ (даже Ассоциация АВО направила письма главам министерств), но вчера утром замминистра энергетики дал свой комментарий:

– Минэнерго не видит необходимости законодательно закреплять направление див. потока энергокомпаний на инвестиции.

( Читать дальше )

⚡ Обзоры секторов – Финальный пост о 1 полугодии

- 15 октября 2025, 20:08

- |

📌 И так, я рассмотрел все ключевые секторы Мосбиржи, теперь пришло время подвести итоги и выделить лидеров среди всех компаний.

👆 К посту прикрепил мою таблицу компаний-лидеров с наиболее сильным на мой взгляд фундаменталом. Форматирование по цвету сделал, ориентируясь на ситуацию в каждом секторе.

1️⃣ БАНКОВСКИЙ СЕКТОР (обзор):

• Жёсткая денежно-кредитная политика привела к тому, что ROE у всех банков снизилась. Даже ЦБ по итогам 2025 года ждёт снижение прибыли банков с 3,8 до 3-3,5 трлн рублей.

• Наиболее привлекательно выглядит Т-Технологии – быстрые темпы роста, дивиденды подросли, оценка рынком снизилась. Сбер – хорошая консервативная идея, а БСПБ может столкнуться с проблемами при снижении ключевой ставки. Совкомбанк и МТС Банк – наоборот, идея под снижение ключевой ставки. ВТБ – всё ещё сомнительно, учитывая все истории с дивидендами и допэмиссиями.

2️⃣ ЗОЛОТОДОБЫТЧИКИ (обзор):

• Цена на золото продолжает бить все рекорды и вчера достигла 4180 долларов за унцию (+100% за 1,5 года). Однако крепкий рубль и дорогое обслуживание долга играют против российских золотодобытчиков. Полюс – безоговорочный лидер как по текущему состоянию, так и с учётом перспектив проекта Сухой Лог к 2030 году.

( Читать дальше )

⚡ Электроэнергетики – Дивидендов не будет?

- 14 октября 2025, 19:45

- |

📌 В начале месяца делал обзор сектора электроэнергетики, в комментариях задали много вопросов о региональных компаниях и их предстоящих выплатах дивидендов. Как чувствовал, что не стоит спешить с подробным постом по этой теме – спустя всего неделю появился новый законопроект, который расстроил многих любителей сектора. Разбираемся, в чём суть и какие компании под угрозой.

1️⃣ ЧТО ИЗМЕНИТСЯ?

• Для начала, суть законопроекта:

– Минэнерго предложило законодательно ограничить выплаты дивидендов энергетическими компаниями, если их годовые капитальные затраты превышают чистую прибыль по МСФО.

• Также планируют разрешить энергетикам направлять средства в первую очередь на инвестпрограммы, а не на дивиденды.

• Стоит отметить, что и до этого законопроекта в секторе были проблемы с дивидендами: у ФСК Россети – распоряжение президента об отмене дивидендов до 2027 года, у РусГидро – мораторий на дивиденды до 2029 года, а Юнипро, ЭЛ5-Энерго и ТГК-1,2 не платят дивиденды с 2021 года.

( Читать дальше )

🍗 Пищевая промышленность – Подробный обзор 1 полугодия

- 13 октября 2025, 20:01

- |

📌 И так, рубрика обзоров секторов Мосбиржи подходит к концу, и последний в очереди остался сектор пищевой промышленности. Напомню, ритейл я рассматривал отдельно.

❓ СИТУАЦИЯ В СЕКТОРЕ:

• Пищевая промышленность традиционно считается защитным сектором, ведь в условиях умеренной инфляции компании перекладывают её на потребителей, повышая цены на свою продукцию.

• И всё же, компании в секторе имеют свои риски, один из которых – высокая долговая нагрузка, которая в условиях жёсткой ДКП привела к замедлению роста бизнеса почти у всех представителей отрасли.

1️⃣ ПРИБЫЛЬ В 1П2025 г.:

• Рост прибыли в 1 полугодии показали лишь 2 компании – Русагро (+19,6% год к году) и Новабев (+4,2%).

• Черкизово (–57%) потеряла более половины прибыли из-за утроения процентных расходов. Инарктика зафиксировала чистый убыток из-за переоценки биологических активов, но если переоценку не учитывать – получим прибыль против убытка в прошлом году.

2️⃣ РЕНТАБЕЛЬНОСТЬ ПО EBITDA:

( Читать дальше )

💼 Мои покупки на этой неделе

- 11 октября 2025, 19:43

- |

📌 Волатильная вышла неделя, индекс Мосбиржи побывал и на отметке в 2521 пункт, и на отметке 2677 пунктов. Продолжаю постепенно увеличивать долю акций в своём портфеле, но на этой неделе лишь 3 компании дошли до моих целей для покупок. Рассказываю, что купил, и какие планы на следующую неделю.

⛽️ Префы Сургутнефтегаза ($SNGSP)

• Новая позиция в портфеле, купил по 39 рублей за акцию, если появится возможность, докуплю по 37 рублей. При курсе доллара ≈100 рублей на конец 2026 года кубышка позволит выплатить дивиденд выше 10 рублей в 2027 году (див. доходность 26%). Вряд ли ключевая ставка 1,5 года продержится на 17%, поэтому префы должны переоценить минимум до див. доходности 17% (59 рублей за акцию или +51% к цене покупки).

• Разумеется, курс доллара на конец 2026 года может быть любой, но уверен, что за 1 год в какой-то момент курс 100 рублей мы увидим, и уже здесь префы хорошо вырастут. В 2024 году удалось заработать +100% на этой же идее, поэтому идея здесь именно в разгоне котировок на ожиданиях инвесторов, продавать буду до объявления выплаты.

( Читать дальше )

⚡ Индекс Мосбиржи 2521 пункт. Дно пройдено?

- 10 октября 2025, 14:05

- |

📌 Вчера индекс Мосбиржи снизился в моменте до 2521 пунктов (по-прежнему рекордный минимум с декабря прошлого года), но к концу дня вырос на 4,6% до 2638 пунктов. Делюсь своими мыслями – что это было за ралли, и что ждать от рынка дальше.

1️⃣ ПРИЧИНЫ ПАДЕНИЯ:

• Основные причины все знают и так – налоги повысят, снижение ключевой ставки под вопросом, а в геополитике нет и намёка на позитив. В среду вышли ожидаемо негативные данные по инфляции – годовая инфляция выросла с 8,01% до 8,08%. Недельный рост цен ускорился с 0,13% до 0,23%. Здесь большой вклад роста цен на бензин на 0,9% за неделю.

• Также появились слухи от одного из брокеров, что готовится обмен замороженных активов. Появился риск навеса ликвидности на рынке в ноябре. Соответственно, некоторые крупные игроки рынка и управляющие фондами начали заранее продавать акции, чтобы вернуть их в портфели дешевле после навеса, если он всё же будет.

2️⃣ НА ЧЁМ ОТСКОЧИЛИ?

• Вчера с открытия и до закрытия основных торгов индекс Мосбиржи вырос на 3,1%. Последний раз такое было 14 июля (отсрочили санкции на 50 дней), тогда индекс за день вырос на 3,7%, и с 2616 до 3000 пунктов дошли всего за месяц.

( Читать дальше )

🏭 Цветная металлургия – Подробный обзор 1 полугодия

- 09 октября 2025, 19:25

- |

📌 Продолжаем обзор секторов компаний Мосбиржи, и сегодня взглянем на сектор цветной металлургии. В обзор взял только 4 компании, чёрную металлургию и золотодобытчиков я уже рассматривал ранее. Русолово решил не брать, так как вся строка в таблице у компании была бы красной.

❓ СИТУАЦИЯ В СЕКТОРЕ:

• Для роста сектора цветной металлургии должны сойтись два фактора – девальвация рубля и рост цен на металлы. Цены на алюминий и титан уже 1,5-2 года в боковике, поэтому для Русала, Эн+ и ВСМПО-АВИСМА драйверов роста пока нет. У Норникеля ситуация получше – никель в боковике, но с начала 2025 года палладий подорожал на 62%, платина на 84%, медь на 25%.

• Сразу отмечу, что «Эн+» – это холдинг, который владеет 56,9% Русала (и некоторыми непубличными энергетическими активами). Исторически Эн+ оценивается дешевле, чем его доля в Русале, поэтому держать в портфеле Русал выгоднее через акции Эн+. В свою очередь Русал владеет долей 26,4% Норникеля, поэтому дивиденды от Норникеля – это позитив для закредитованного Русала.

( Читать дальше )

🏗️ Самолёт – Строительный сектор начал восстанавливаться?

- 07 октября 2025, 09:20

- |

📌 Девелопер Самолёт представил операционные результаты за 9 месяцев 2025 года. Предлагаю взглянуть, как снижение ключевой ставки повлияло на компанию, и стали ли акции Самолёта привлекательнее.

1️⃣ УСПЕШНЫЙ ТРЕТИЙ КВАРТАЛ?

• В 3 квартале новые продажи Самолёта выросли на 54% год к году до 77,1 млрд рублей. Казалось бы, динамика позитивная, но здесь сыграл эффект низкой базы 2024 года – с 1 июля 2024 года отменили льготную ипотеку, и тогда это привело к резкому падению продаж. Если взглянуть на верхний график, то видно, что даже 3 квартал 2023 года был более прибыльным для застройщика.

2️⃣ РЕЗУЛЬТАТЫ ЗА 9 МЕСЯЦЕВ:

• Если сравнить объём новых продаж за 9 месяцев, то в 2025 году видим снижение на 10% до 197,8 млрд рублей. Нижний график более наглядно показывает результаты Самолёта, и даже рост на 12% по сравнению с 2023 годом – ниже темпов инфляции за 2 года.

• Ещё один важный фактор – средняя цена за квадратный метр за 9 месяцев выросла лишь на 1% до 215,4 тысяч рублей. Причина проста – застройщик начал экономить свои деньги и время, поэтому увеличил долю продаж недвижимости без отделки.

( Читать дальше )

💊 Сектор здравоохранения – Подробный обзор 1 полугодия

- 06 октября 2025, 19:35

- |

📌 Продолжаем обзор секторов компаний Мосбиржи, и сегодня посмотрим на сектор медицины. Напомню, ранее я делал обзоры нефтегазового сектора, банков, IT-компаний, ритейлеров, золотодобытчиков, удобрений, энергетиков, транспорта, металлургов и застройщиков.

❓ СИТУАЦИЯ В СЕКТОРЕ:

• К сектору здравоохранения относятся компании, связанные с медициной и/или фармацевтикой. За последние пару лет сразу несколько компаний из сектора провели IPO, немалая часть из них вышли на рынок с очень высокой оценкой по мультипликаторам.

• Перед IPO менеджмент большинства компаний из сектора давал прогнозы по росту бизнеса на 40-80% в год, но далеко не все прогнозы были реализованы.

1️⃣ ПРИБЫЛЬ В 1П2025 г.:

• Лидером по росту прибыли в 1 полугодии стал Промомед (+106% год к году) благодаря росту продаж и выводу на рынок новых препаратов. EMC, она же ЮМГ, показал рост прибыли на 25,2%, но лишь благодаря росту цен на свои услуги. Мать и дитя увеличила прибыль всего на 3,6%, так как после выплаты дивидендов уменьшилась кубышка и процентные доходы с неё.

( Читать дальше )

теги блога Raptor_Capital

- Fix Price

- Headhunter

- IMOEX

- IPO

- IT-сектор

- iva technologies

- Ozon

- SPO

- Whoosh

- X5

- X5 Retail Group

- акции

- Аренадата

- Астра

- аэрофлот

- Банк Санкт-Петербург

- банковский сектор

- белуга групп

- ВК

- ВТБ

- Газпромнефть

- Делимобиль

- Диасофт

- дивиденды

- доллар

- Европлан

- заседание ЦБ

- застройщики

- золото

- золотодобытчики

- инарктика

- Индекс МБ

- Индекс ММВБ

- Индекс МосБиржи

- Интер РАО

- интеррао

- инфляция

- ключевая процентная ставка

- ключевая ставка

- Ключевая ставка ЦБ РФ

- лента

- лизинг

- Лукойл

- мать и дитя

- металлурги

- ММК

- мтс

- МТС банк

- нефтгеазовый сектор

- нефтегазовый сектор

- НЛМК

- НМТП

- НоваБев Групп

- обзор рынка

- облигации

- озон

- озон фармацевтика

- операционные результаты

- отчет МСФО

- отчеты МСФО

- отчёт

- Пищевая промышленность

- полюс

- Полюс Золото

- портфель инвестора

- прогноз по акциям

- прогноз по рынку

- Промомед

- Ритейл

- ритейлеры

- Роснефть

- Русагро

- русская аквакультура

- самолет

- санкции

- сбер

- сбербанк

- Северсталь

- совкомбанк

- Софтлайн

- сургутнефтегаз

- Т-банк

- т-технологии

- татнефть

- тинькофф банк

- Транснефть

- Транснефть преф

- трейдинг

- фондовый рынок

- форекс

- Фосагро

- фьючерс MIX

- Хэдхантер

- ЦБ

- ЦБ РФ

- Черкизово

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс