Блог компании Иволга Капитал | ОФЗ. Потери на марше

- 28 июня 2023, 07:29

- |

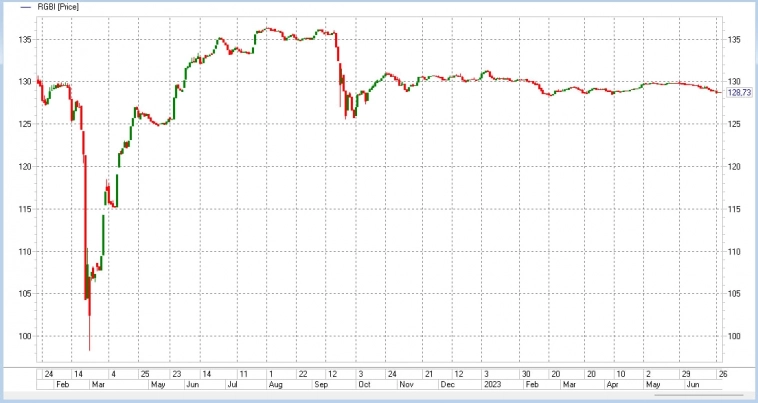

Т.н. «марш справедливости» болезненно сказался не только на нервах многих, но и на рынке госдолга. Индекс цен ОФЗ, RGBI, нырнул еще глубже вниз. Вроде бы только чуть глубже.

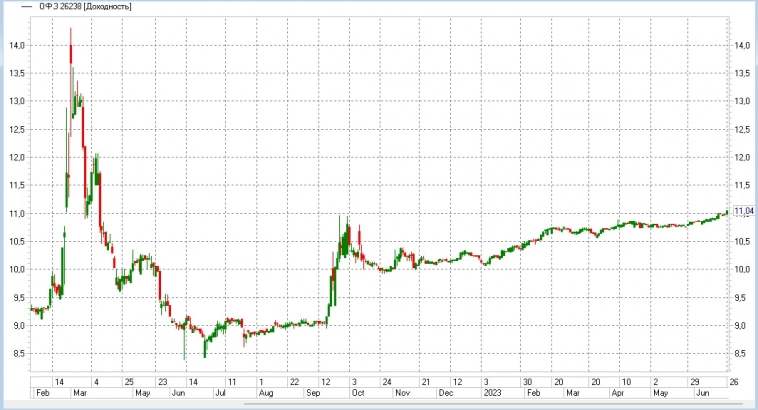

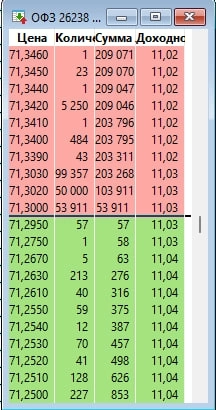

Однако доходность длинных ОФЗ превысила пиковые значения кризиса частичной мобилизации. Тогда она приближалась к 11%, сейчас достигла (на иллюстрации доходность ОФЗ 26238 с погашением в 2041 году). Впервые с апреля 2022. Интересно заглянуть в «стаканы» котировок. «Стакан» ОФЗ 26238 на 13-00 27.06 тоже приведен, с подавляющим перевесом продавцов.

Ситуация понятная. Не важно, какого масштаба проблема и решена ли она. Рынок – это неконтролируемое число участников с неконтролируемыми же эмоциями. Эмоции весьма смешанные. И, хочешь, не хочешь, обращены к государству. В данном случае как заемщику.

К слову, корпоративный сегмент облигаций идет в противоположную сторону, его доходности уже 9 месяцев как непрерывно снижаются.

Мое внимание, однонаправленное, к ОФЗ аналогично вниманию к валюте с конца прошлого года. Это внимание к безопасности вложений.

Повторю не новые выводы. Во-первых, я сторонник ставить на тренд. Доходности средних и длинных ОФЗ могут показаться несправедливо высокими. Исходя из тренда, степень несправедливости в дальнейшем, скорее, окажется выше, чем ниже.

Во-вторых, основные держатели ОФЗ – банки, а точнее, госбанки (не проверял на цифрах, но не понимаю, какая еще группа инвесторов может обеспечивать стабильный спрос на госдолг). Если падение котировок ОФЗ не остановится, банкам нужно будет как-то спасать финпоказатели. Ужесточать кредитную политику, возможно, зажимать ставки по депозитам. Короче, толкать тех, кому нужны деньги, и тех, у кого они есть, на фондовый рынок. Переток и так есть, история с ОФЗ добавляет ему устойчивости.

Где-то здесь еще потенциальное повышение ключевой ставки. Оно, кстати, опустит индекс RGBI намного заметнее событий выходного дня, т.к. скорректирует цены коротких бумаг. Но со ставкой, уверен, не угадаю, да и зависимость здесь больше от слабости рубля.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайттеги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

dzen.ru/media/id/5cd869440092d700b8988b83/kakoi-vektor-dvijeniia-kliuchevoi-stavki-zakladyvaet-rynok-6499b8e6612ee44473e1ffdd

Я уже начинаю верить в разговоры об очередном кидке.

как и инфляция.

В июле ЦБ обещал выступить по вопросу уровня нейтральной ставки. Это будет очень интересно. До начала СВО, если не ошибаюсь, нейтральная ставка была равна инфляция + 2%. То есть ключевая ставка ниже нейтральной — мягкая (стимулирующая) ДКП, выше — жесткая ДКП.

Премия 2% Банком России скорее всего будет пересмотрена. Будут учитываться возросшие национальные риски, уровень ставки в резервных валютах и что-то там еще. Всё намекает на то, что уровень нейтральной ставки будет пересмотрен вверх.

Вполне возможно, что при цели по инфляции 4%, мы сейчас наблюдаем нейтральную ключевую ставку. Вспоминая заявление Банка России о том, что экономика России перегрета, ожидать стимулирующей ДКП не приходится.

Таким образом, мы едва ли увидим снижение ключевой ставки в среднесрочной перспективе.

Представьте, Вы везете тещу на дачу и она постоянно нудит, что Вы едете слишком быстро. Можно, конечно, подкрутить спидометр, чтобы он больше 60 км/ч не показывал и теща успокоилась. Однако фотокамера все равно Вам штраф выпишет, потому что ей плевать на Ваши отношения с тещей.

Так же и с инфляцией. Экономика пойдет в разнос не от того, что Росстат опубликует те или иные цифры. Экономика пойдет в разнос от чрезмерной эмиссии и чрезмерной инфляции.

Экономические субъекты действуют из собственной оценки собственной экономической среды. Они очень быстро откажутся от показаний Росстата, если они будут неадекватными.

Именно поэтому Банк России считает инфляционные ожидания одним из важнейших факторов ДКП. Даже если инфляционные ожидания неадекватны, экономические субъекты будут действовать исходя из них. Публикации Росстата слабо влияют на инфляционные ожидания.

А вот разгон темы о «реальной» и «официальной» инфляциях, различающихся по некоторым мнениям в разы, как раз влияет.

Это делают все Правительства мира и смысл есть:

1. к показателю ими подсчитанной инфляции привязаны все индексации,

2. Пусть был за год рост экономики на 10%.

При официальной инфляции в 7%, получается «реальный рост» в 3% — что весьма недурно в текущем состоянии.

А вот при реальной инфляции в 21% рост становится «глубоко отрицательным»

Если Вы подкрутите спидометр на своей машине, Вас все равно оштрафуют за превышение скорости. Но Вы к тому же еще не будете знать, с какой скоростью едете. Вероятность того, что оштрафуют только вырастет.

За расчетами инфляции следят целые институты, подробно разбирая инфляцию на составляющие, сверяя данные официальной статистики с другими источниками. В России таких команд не менее 20. Некоторые даже свои расчеты инфляции ведут, которые, кстати, не сильно отличаются от официальных данных.

Зачем правительству искажать данные по инфляции? Чтобы вечно чем-то недовольный Вася, сидя на диване за вечерним пивом, восхитился и успокоился?

На уровень инфляции ориентируется национальная ДКП, выстраивается система рыночных ставок. Уже на этом строится рынок фюьючерсов, формируются инвестиционные планы корпораций и т.д.

Обрушение всего этого не стоит спокойствия Васи за вечерним пивом.

О, да! Они большие молодцы и берут пример с США.

1) 10 мин.: Рынок труда США. Грязные секреты статистики

www.youtube.com/watch?v=FKG8xxqyX-U

2) 12 мин.: Увольнения в США. Пример статистических трюков при подсчётах

www.youtube.com/watch?v=eSaXzcJFFPM

Ну, если говорит «Паша говорит», то мне добавить нечего.

Чтобы пьяный и недовольный Вася искал причину своего недовольства не в работе Правительства, а в зеркале

Извините меня, пожалуйста.

16 мин.: Кто платит за войну? // Олег Комолов. Простые числа

www.youtube.com/watch?v=uj1piJ0fErE

Банки стали предлагать новый «облигационный вклад», который выше по доходности 2-х летних вкладов.

Я уверен, что Россия будет существовать и дальше и с учётом происходящих событий ситуация в нашей стране будет только улучшаться. По этой причине и покупаю данные ОФЗ в свой портфель. 11% отличная доходность по сравнению с ВДО и некоторыми акциями. А если уж нас всех кинут и всё начнёт рушится, то тогда уже не будет иметь смысла где ты похоронил свой капитал в акциях, ВДО или в чём-то другом.

Буду надеяться, что доживу до 2041 года и увижу, кто был прав...

А так зафиксированная доходность 11% на 17 лет меня устраивает. Плюс в случае необходимости д/с можно продать и получить накопленный купон. Думаю это лучше, чем держать деньги на депозите.

Сейчас неопределенность такая, что инвестировать в длинную рискованно, кроме длинных облигаций есть ведь ещё короткие и среднесрочные.

Вот только это «регулярно» не позволяет строить планы на 18 лет вперед. При планировании на 18 лет вперед одно только можно сказать уверенно — за этот срок «ситуация в стране» еще не раз выйдет на уровень «хуже некуда», ну или «будет только улучшаться». Кому как нравится.

ЗО выглядят интересно. Но я опасаюсь, что очень скоро будет не понятно, кто и как будет рассчитывать курс рубль/доллар.

Какую-то часть портфеля могут составлять облигации с купоном, привязанным к RUONIA. Например, ДОМ 2Р1 или ВЭБР-36. Если ключевая рванет вверх, за ней пойдет вверх и RUONIA.

ОФЗ-ИН. Премия к инфляции корпоративных портфелей с высоким рейтингом (от АА), составляет примерно 2%. Так зачем мучиться, если государство гарантирует премию 3% — я стараюсь на таких ценах пополнять долгосрочный портфель. ОФЗ-ИН тоже можно рассматривать, как хедж роста ставки. Однако их цена ведет себя более сложно и они больше для долгосрочного портфеля подходят.

Обычная лесенка из облигаций с рейтингом от ВВВ и выше. Там дюрация в пределах 3 лет, как правило. Но такой портфель должен быть хорошо диверсифицирован. Это не очень просто. Если слишком не просто, можно какой-нибудь БПИФ рассмотреть на этот класс активов — там налоговая льгота отбивает вознаграждение УК с лихвой.

В ВДО не хожу — есть риск в самый неподходящий момент застрять в г… каком-то.

Но если стратегия требует повышенной доходности,

если на рейтинг ниже А только часть портфеля,

если диверсификация,

если внимательно выбирать эмитентов, полагаясь не только на рейтинг...

Это все не просто, как я и написал. Поэтому, как вариант, для эмитентов рейтинга выше А самостоятельная покупка, а то что ниже — БПИФ. Там хотя бы диверсификация.

Среди эмитентов рейтинга ВВВ можно поискать интересные истории, например, растущий рейтинг.

очень даже понятно. как в иране. 3 и более курсов.

В этом смысле, я высоко оцениваю усилия Банка России в его попытках сохранить какую-то разумность на рынке. Мне ЦБ сейчас напоминает доктора без лекарств в палате психов, разной степени буйности.

недвига малогабаритная в миллионниках. не юг.

Голодранец, т.е. Вы считаете, что только в РФ трешат, а в остальном мире всё ровно? И где-то там в сказочном Далёко всегда всё замечательно, а вот у нас всегда всё через пень колоду?

И почему такая уверенность, что у нас обязательно всегда будет всё «хуже уже некуда»?

Согласен горизонт 17 лет, не маленький, но на данный момент я своё будущее и будущее своих детей связываю с РФ, и пенсию тут планирую получать, да! пенсию сформированную самим собой и для себя, а если уж помру, по тем или иным причинам, то пусть достанется моим детям, то что я смог накопить.

Я не утверждаю на 100%, что станет лучше, но и не считаю, что обязательно станет хуже. Как-то все эти годы прожили, значит и дальше проживём. А вот с каким итогом мы подойдём к тому барьеру, когда уже не сможем зарабатывать и откладывать, то это уже зависит от каждого человека и его выбора в конкретный момент.

Т.е. мой выбор такой и взгляд на будущее я Вам озвучил.

А вот кто окажется прав. может рассудить только время.

С уважением.

Ну и не забываем, что с начала года индекс длинных облигаций по прежнему в уверенном плюсе…

Как бы ни хотелось зафиксировать доходность 11% на 17 лет, но лучше уж 10% на 3 года, по нынешним временам.

Я не верю и беру только февраль, с опасением смотрю на конец года.

Кста, Андрей, а почему в феврале обороты пошли конские?