Блог компании Иволга Капитал | Краткий обзор портфелей PRObonds (актуальная доходность 12,8%)

- 27 июля 2021, 07:06

- |

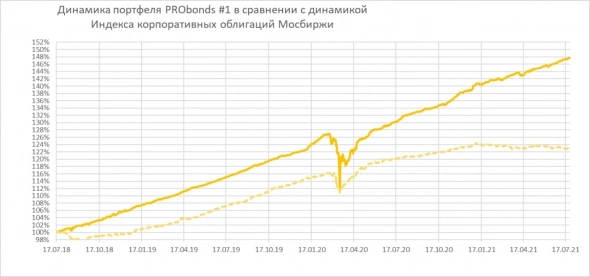

Актуальная (за последние 365 дней) доходность облигационного портфеля PRObonds #1 – 12,8% годовых. Для сравнения, доходность Индекса высокодоходных облигаций Cbonds за это же время – 12,6% (доходность индекса, в отличие от доходности портфеля не включает комиссионные издержки). Оценка величины портфеля – около 7 млрд.р.

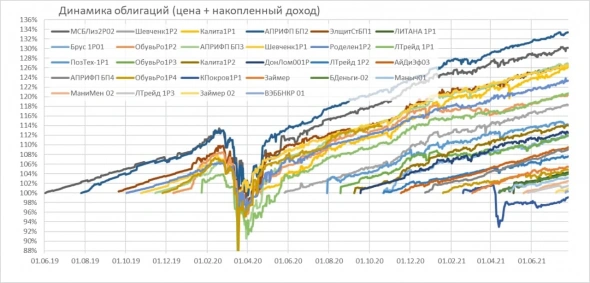

После долгого торможения портфель #1 начал восстановление результатов. Хотя текущая годовая доходность и снижается, вызвано снижение слабыми результатами первой половины года, когда весь облигационный рынок почти безоткатно падал. В июле, несмотря на все страхи и апатию участников рынок, как минимум, сегмент ВДО, начал восстановление.

Заметный подъем в портфеле показали в последние дни бумаги Концерна «Покровский». С целью поддержки выхода их из глубокой коррекции на предстоящей неделе поедем в Краснодарский край и Ростовскую область для натурных съемок и проведения ряда интервью с руководителями холдинга и самих операционных компаний. Также на первую половину августа намечен выход операционных показателей полугодия, а немногим позднее – полугодовой отчетности. Как и раньше, считаю, что риски бумаг переоценены.

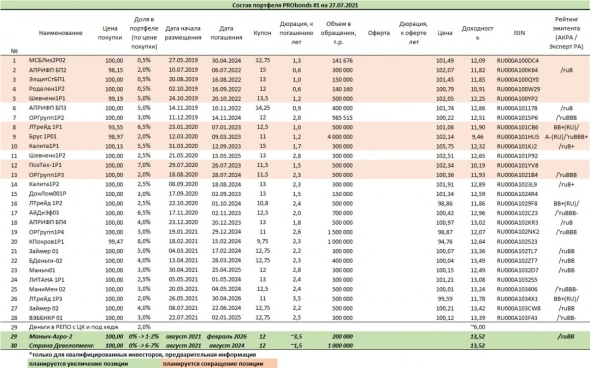

Из нового в портфель должны добавиться второй выпуск растениеводческого предприятия ООО «Маныч-Агро» (для квалифицированных инвесторов, ruBB, 200 млн.р., купон ~12%, ~4,5 года) и дебютный выпуск крупного застройщика ГК «Страна Девелопмент» (для квалифицированных инвесторов, 1 млрд.р., купон 12%, 3 года). Под новые выпуски, традиционно, будут сокращаться доли уже имеющихся. Позиции, которые будут сокращаться, выделены в приложенной таблице розовым маркером. Само сокращение начнется через пару недель.

Целевая доходность портфеля PRObonds #1 на 2021 год – 10,5-11%.

Для справки. Доходность портфеля #2 составляет 9,5%. Отличие от портфеля #1 – наличие короткой позиции во фьючерсе на палладий и длинной позиции в акциях OR Group (каждая из позиций – на 5% от активов по цене открытия). Расчет динамики портфеля продолжается, но ее публикация приостановлена, поскольку портфель может быть закрыт этой осенью.

Все сделки портфелей публикуются в открытом доступе до момента их совершения. Портфели учитывают комиссионные издержки (0,1% от величины сделки) и опираются на реальную ликвидность того или иного инструмента.

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

ждём-с )

1.доходность не менее 9%

2.без доплат при размещении. вот у вашей иволги доплат нет, у некоторых других — есть. просто так отдать 150 руб? за какие заслуги ?

и я же беру не на лям. взял, допустим, десяток. пусть даже 10%.выплаты раз в месяц. значит 87 руб в месяц (-ндфл). значит 2 месяца — подарил.

а брать сотню, потом часть сливать ...

3. естественно, читаю отчёты кампаний.

ну, мне, продавцу с магнита )) с вами, фондом на 7 лярдов, тут немножко по пути.

есть и другие тропинки, вот такие к примеру, ориентир — 15-20% годовых

Еще и ETF поди запустите? Или только треш — БПИФ с комиссиями от 2%?)

Ну и самое главное — БПИФ не платит НДФЛ — или этот будет платить?

БПИФ будет только с Вашими эмитентами или будете брать «залетных» из ВДОшного индекса?