SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании БКС Мир инвестиций | Ребалансировка «Дивидендного портфеля 2023»

- 15 февраля 2023, 14:30

- |

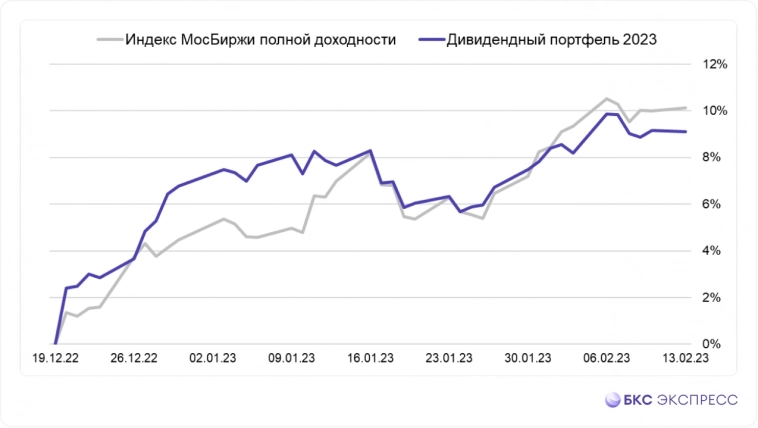

С момента запуска в декабре 2022 г. «Дивидендный портфель 2023» с учетом дивидендов показал доходность в 9,1%.

Отставание от индекса МосБиржи полной доходности в 1 п.п. связано со слабой динамикой акций Норникеля — в январе появились новости о том, что дивиденды могут быть снижены до $1,5 млрд. Также на доходности сказалось отсутствие в портфеле акций Сбербанка, показавших один из лучших результатов на рынке.

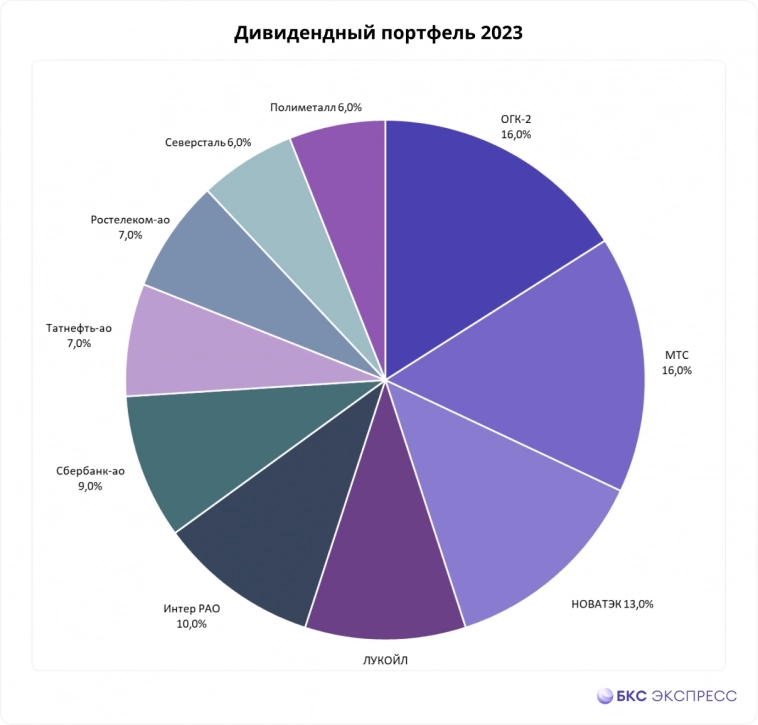

В рамках ребалансировки структура «Дивидендного портфеля 2023» следующая:

Позиции в ОГК-2 выросли, уверенность в крупных выплатах сохраняется. Компания не публикует отчеты, поэтому дивидендная вилка довольно широкая — 7–15%.

Доля акций МТС также выросла. Компания отличается стабильным и устойчивым бизнесом, вероятность выплаты дивидендов за 2022 г. высокая. Дивдоходность ожидается около 12–13,5%.

Позиции в НОВАТЭКе выросли на 5 п.п. на фоне ожиданий роста чистой прибыли компании в 1,5 раза по итогам 2022 г. Ожидаемая дивдоходность — 8–11%. Фактором в пользу увеличения позиций в НОВАТЭКе также стало снижение доли других представителей нефтегазового сектора.

Доля ЛУКОЙЛа в портфеле сократилась на 8 п.п. в свете ухудшения конъюнктуры и прохождения дивидендной отсечки за I полугодие 2022 г. Бумага остается одной из наиболее интересных в отрасли, но из-за коррекции цен на нефть привлекательность снизилась. Ожидаемая дивдоходность — 6–11,5%.

Позиции в акциях Интер РАО выросли на 1 п.п. в основном в результате снижения доли нефтегазового сектора в портфеле. Стабильность бизнеса и крупные запасы кэша на счетах обуславливают высокую вероятность выплаты дивидендов за 2022 г. Ожидаемая дивдоходность — 6–7%.

В структуру портфеля вошли акции Сбербанка-ао. Решений по дивидендам пока нет, однако, судя по заявлениям Минфина, вероятность выплаты высокая. Дивиденды могут составить около 6–7 руб. на бумагу. При этом бумаги обладают внушительным потенциалом роста курсовой стоимости, а также есть вероятность увеличения дивидендов за счет прибыли 2021 г. Ожидаемая дивдоходность — более 4%.

Акции Татнефти-ао пришли на замену бумагам Газпром нефти на фоне отставания динамики акций от сектора. Ожидаемая дивидендная доходность бумаг — 7–14%.

Позиции в Ростелекоме-ао выросли на 1 п.п. на фоне сокращения доли нефтегазового сектора. Вероятность выплат повышенная, ожидаемая дивдоходность — 8–8,5%.

Акции Северстали пришли на смену бумагам Норникеля. Ослабление рубля в конце 2022 г. и ожидания роста внутренних цен в I квартале 2023 г. должны поддержать финансовые результаты компании. Высокой уверенности в выплате дивидендов в 2023 г. нет, но при сохранении текущей конъюнктуры компания может вернуться к выплатам во II полугодии. Ожидаемая дивдоходность на 12 месяцев вперед — 6–9%.

Также в рамках усиления позиций в металлургах в портфель добавлены акции Полиметалла. Компания может вернуться к дивидендным выплатам во II полугодии, если успешно пройдет редомициляция в Казахстан. Продажи накопленных за 2022 г. запасов позволят улучшить финансовые результаты, ожидаемая дивдоходность в перспективе 12 месяцев — 6–10%.

Отставание от индекса МосБиржи полной доходности в 1 п.п. связано со слабой динамикой акций Норникеля — в январе появились новости о том, что дивиденды могут быть снижены до $1,5 млрд. Также на доходности сказалось отсутствие в портфеле акций Сбербанка, показавших один из лучших результатов на рынке.

В рамках ребалансировки структура «Дивидендного портфеля 2023» следующая:

Позиции в ОГК-2 выросли, уверенность в крупных выплатах сохраняется. Компания не публикует отчеты, поэтому дивидендная вилка довольно широкая — 7–15%.

Доля акций МТС также выросла. Компания отличается стабильным и устойчивым бизнесом, вероятность выплаты дивидендов за 2022 г. высокая. Дивдоходность ожидается около 12–13,5%.

Позиции в НОВАТЭКе выросли на 5 п.п. на фоне ожиданий роста чистой прибыли компании в 1,5 раза по итогам 2022 г. Ожидаемая дивдоходность — 8–11%. Фактором в пользу увеличения позиций в НОВАТЭКе также стало снижение доли других представителей нефтегазового сектора.

Доля ЛУКОЙЛа в портфеле сократилась на 8 п.п. в свете ухудшения конъюнктуры и прохождения дивидендной отсечки за I полугодие 2022 г. Бумага остается одной из наиболее интересных в отрасли, но из-за коррекции цен на нефть привлекательность снизилась. Ожидаемая дивдоходность — 6–11,5%.

Позиции в акциях Интер РАО выросли на 1 п.п. в основном в результате снижения доли нефтегазового сектора в портфеле. Стабильность бизнеса и крупные запасы кэша на счетах обуславливают высокую вероятность выплаты дивидендов за 2022 г. Ожидаемая дивдоходность — 6–7%.

В структуру портфеля вошли акции Сбербанка-ао. Решений по дивидендам пока нет, однако, судя по заявлениям Минфина, вероятность выплаты высокая. Дивиденды могут составить около 6–7 руб. на бумагу. При этом бумаги обладают внушительным потенциалом роста курсовой стоимости, а также есть вероятность увеличения дивидендов за счет прибыли 2021 г. Ожидаемая дивдоходность — более 4%.

Акции Татнефти-ао пришли на замену бумагам Газпром нефти на фоне отставания динамики акций от сектора. Ожидаемая дивидендная доходность бумаг — 7–14%.

Позиции в Ростелекоме-ао выросли на 1 п.п. на фоне сокращения доли нефтегазового сектора. Вероятность выплат повышенная, ожидаемая дивдоходность — 8–8,5%.

Акции Северстали пришли на смену бумагам Норникеля. Ослабление рубля в конце 2022 г. и ожидания роста внутренних цен в I квартале 2023 г. должны поддержать финансовые результаты компании. Высокой уверенности в выплате дивидендов в 2023 г. нет, но при сохранении текущей конъюнктуры компания может вернуться к выплатам во II полугодии. Ожидаемая дивдоходность на 12 месяцев вперед — 6–9%.

Также в рамках усиления позиций в металлургах в портфель добавлены акции Полиметалла. Компания может вернуться к дивидендным выплатам во II полугодии, если успешно пройдет редомициляция в Казахстан. Продажи накопленных за 2022 г. запасов позволят улучшить финансовые результаты, ожидаемая дивдоходность в перспективе 12 месяцев — 6–10%.

4.8К |

3 комментария

0

Извините, а где Газпром? за последние пять лет средняя дивидендная доходность у него 14.5 процентов?

- 15 февраля 2023, 15:55

0

И где Фосагро?

- 15 февраля 2023, 18:20

0

По Лукойлу не видно процентик на картинке

- 16 февраля 2023, 07:53

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- en+

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал