ПАО «РусГидро» — один из крупнейших энергохолдингов в РФ. Группа управляет более 60 гидроэлектростанциями по всей стране, тепловыми электростанциями на Дальнем Востоке, а также энергосбытовыми компаниями и научно-проектными институтами. Установленная мощность электростанций группы превышает 38 ГВт.

Сбор заявок 4 июня

11:00-15:00

размещение 9 июня

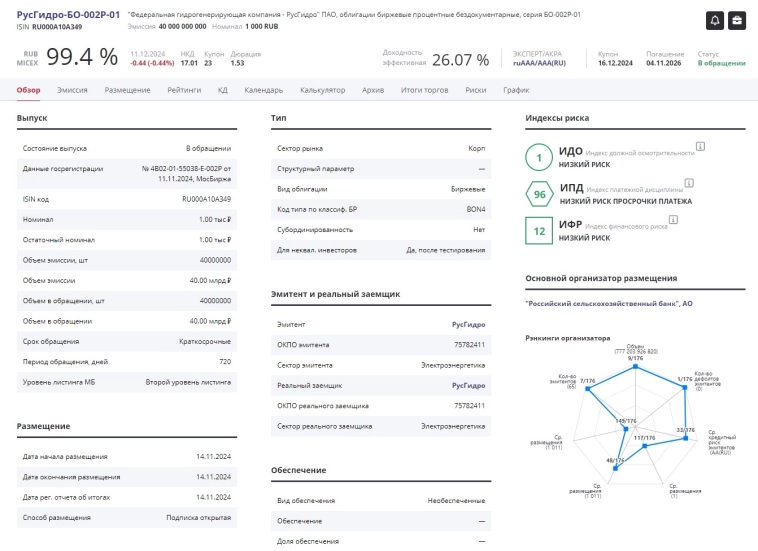

- Наименование: РусГидро-БО-002Р-06

- Рейтинг: ААА (Эксперт РА, прогноз «Стабильный»)

- Купон: КС+215 б.п. (ежемесячный)

- Срок обращения: 2 года

- Объем: 20 млрд.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: Газпромбанк, ВТБ Капитал Трейдинг и Sber CIB

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций