Блог им. MKrrr

РуссОйл. Разбираем популярную ВДО компанию.

- 13 ноября 2023, 07:48

- |

Разбираем популярную ВДО компанию. 20% годовых и плавающая ставка. Чудо ли это при растущей ключевой ставке, и есть ли риск?

Привет, дорогой читатель. Кот.Финанс специализируется на обзорах специфичных компаний. Мы зарабатываем на поиске алмазов среди junk bonds (мусорных облигаций). Уже рассмотрели пивоварню Афанасий, Henderson, Sunlight, новосибирскую сеть кофеен Kuzina, производителей протезов Моторика, перевозчика АльфаДонТранс, и множество других. Среди более известных имен – Делимобиль, Мвидео, Сегежа, Контрол лизинг.

О Компании

РуссОйл – средний в формате страны поставщик нефтепродуктов. Специализируется на опте: собственных розничных АЗС нет. Основные клиенты – строительные компании, задействованные на инфраструктурных проектах: Кольская верфь, Амурский ГПЗ, Удоканского ГМК. РуссОйл поставляет не Новатэку, Газпрому, УГМК, а их подрядчикам и субподрядчикам. Соответственно качество клиентов не первоклассное.

Компания не очень открытая: сайт-визитка даже без раздела «о компании», отсутствие раздела «инвесторам».

Добавленная стоимость строится на самостоятельной организации перевозки топлива и отсрочках покупателям. К примеру, для покупки топлива напрямую у Роснефти – нужна предоплата: утром деньги, вечером стулья. РуссОйл дает стулья вперед, и просит за них деньги через 30-60-90 дней, но дороже.

У компании недостаточно материальных активов: транспорт, логистика, хранение – все на аутсорсе, или в аренде. Общий размер основных средств всего 100 млн. Компания не раскрывает, что это, но по текущим ценам это может быть 5 бензовозов. По данным СПАРК, численность всего 22 человека. Скорее всего, мало сотрудников именно в штате, все работы через аутсорс.

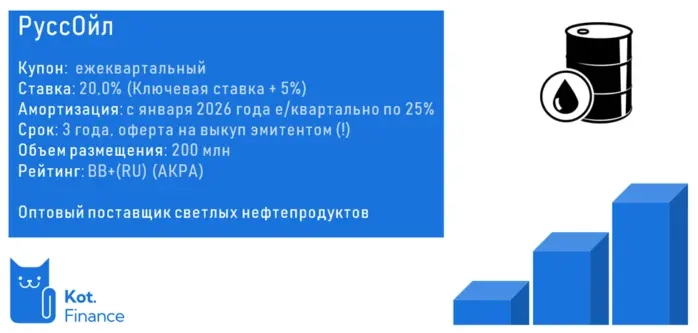

О выпуске

Дебютный выпуск облигаций, плавающая процентная ставка: КС+5%. Диапазон ставки между 15% и 22%. Т.е. если ключевая ставка будет выше 17% — купон все сохранится на отметке 22%, если ключевая будет ниже 10% — купон будет не меньше 15%. Сейчас ключевая 15%, ставка должна быть 20%, но размер купона определяется раз в квартал, поэтому в январе инвесторы получат 18% годовых (формула считалась еще по старой ключевой ставке 13%).

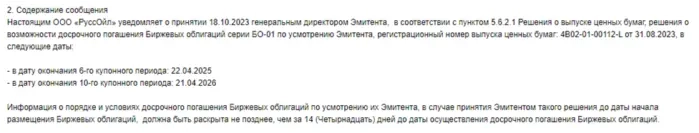

Стоит обратить внимание на право эмитента выкупить облигации в апреле 2025 по своему усмотрению. Это право эмитента, а не обязанность. Покупать облигации сильно выше номинала не стоит из-за риска досрочного выкупа. Согласие инвестора не требуется.

РуссОйл разместила облигации в конце октября, еще до повышения ключевой ставки до 15%, поэтому ближайший купон (январь 2024) – 18%.

Финансы

По традиции, начнем с аудиторского заключения. В нем все ок, но без иллюзий: аудитор пишет, что цифры в отчетности достоверны. А именно, что куча запасов и дебиторки в активах это действительно запасы и дебиторка. Не более.

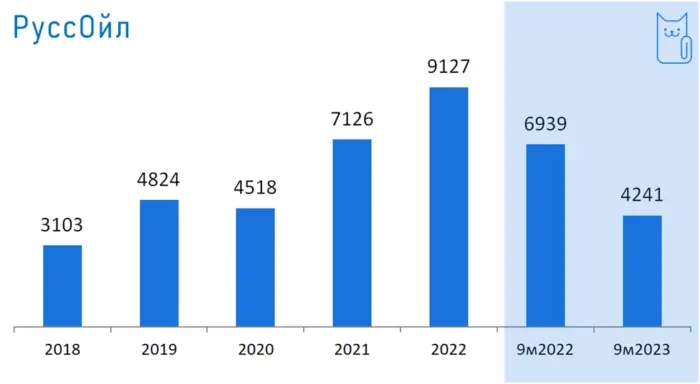

Выручка демонстрирует рост по годовым данным, а по итогам 9 месяцев сильное снижение: -39%. Внятных комментариев мы не нашли ни в конф-колле, ни в презентации. К слову, в последней вообще показывали только годовые данные. Расчет на инвесторов, кто не откроет промежуточную отчетность?

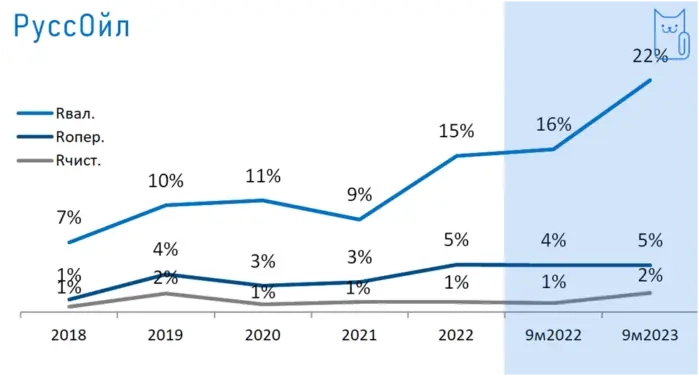

Валовая рентабельность для трейдера нефтепродуктов высокая, но это объясняется создаваемой цепочкой стоимости. Организация перевозки топлива – на РуссОйл, соответственно вся рентабельность теряется в коммерческих расходах (транспорт и логистика).

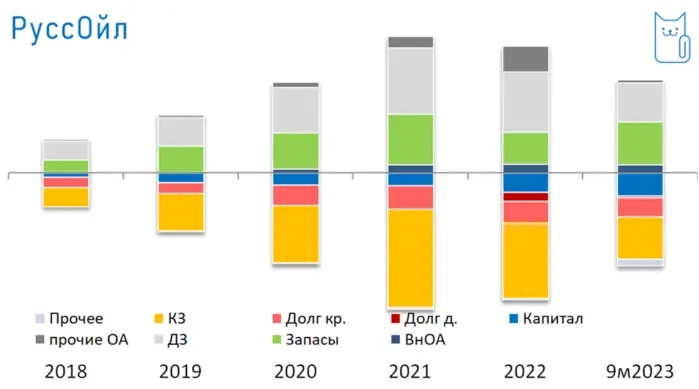

Баланс – классический для торговой компании. Собственных материальных активов мало. Можно укрупнить: запасы и задолженность покупателей в активах, кредиторская задолженность и кредиты в пассивах. Немножко капитала сверху

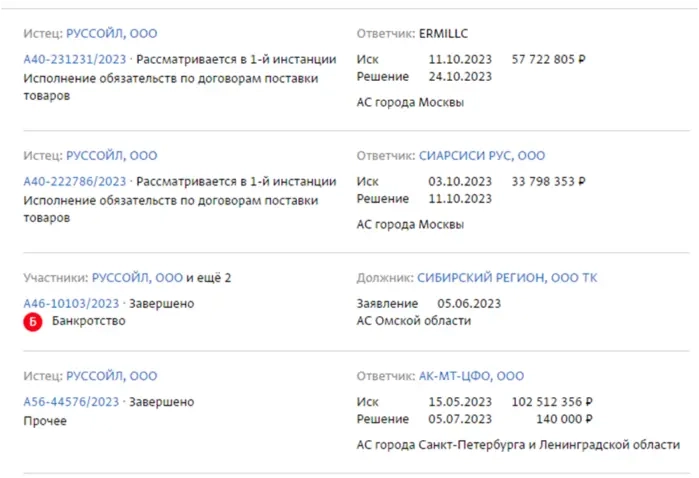

Стоит отметить наличие судов, общая сумма по которым приближается к размеру собственного капитала. Ситуация интересна тем, что эти суды показывают качество клиентов РуссОйл. Чтобы отбить убытки всего 4х исков, компании нужно работать больше года.

Также хочется показать заключение рейтингового агентства: тут и рост проблемной задолженности покупателей, и не прозрачность в раскрытии данных, и операции со связанным сторонами, и поручительство за другие компании. Поэтому, просто приложим скрин. Полная версия здесь (АКРА).

Выводы

Компания не открыта к инвесторам: нет ни раздела на сайте, ни адекватного раскрытия данных. Вся цепочка добавленной стоимости формируется на арендуемых активах, или аутсорсе. При этом, вся рентабельность размывается расходами на транспортировку. Компания объективно мало зарабатывает, хоть и работает в очень рискованном сегменте.

Отраслевой риск высокий: нефтетрейдинг сам по себе рискованный вид деятельности из-за конкуренции и низкой маржинальности, а тут еще риск отрасли клиентов РуссОйл – строительство. Суды с клиентами показывают что риск вполне реальный.

Ликвидность еле-еле покрывает потребности торгового предприятия. Остановка кредитования, или неожиданный неплатеж от клиента – сильно затормозит оборачиваемость РуссОйл.

И только долговая нагрузка и кредитная история еще более-менее комфорты: банки не перекредитовывают опасного клиента, поэтому кредитная история еще хорошая.

Этот выпуск нам совсем не нравится. Интересная тема поднимается в цикле статей «Цена риска». Разве пару процентов сверху стоят того, чтобы принимать на себя чрезмерный риск? Сравните качество клиента с тем же Интерлизингом. Эффективная доходность последнего, с учетом ежемесячной капитализации – 17,5-17,8%. А доходность этого выпуска пока теоретические 20% (теоретические, т.к. в январе еще расчет по старой ключевой ставке).

---

Кот.Финанс: каждую неделю новые обзоры компаний. Каждый день то, на чем можно заработать.

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Glorax

- IMOEX

- IPO

- IPO 2024

- автоследование

- акции

- анализ

- аналитика

- афк система

- Балтийский лизинг

- банки

- биржа

- Брусника

- валюта

- ВДО

- ВИМ Ликвидность

- вклады

- втб

- ВУШ

- Газпром

- ГК «Сегежа»

- ГТЛК

- дайджест

- Делимобиль

- Делимобиль | Каршеринг Руссия

- дефолт

- дефолты

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Евротранс

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- итоги

- итоги недели

- Карта рынка

- ключевая ставка

- ключевая ставка ЦБ РФ

- Контрол-Лизинг

- Конференции смартлаба

- кредитный рейтинг

- кредитный риск

- кс

- лизинг

- м.видео

- МВ ФИНАНС (М.Видео)

- Монополия

- Московская Биржа

- мтс

- недвижимость

- нефть

- Ника

- обзор рынка

- облигации

- отчетность

- оферта

- оферта по облигациям

- оферты

- ОФЗ

- паника

- пассивный доход

- Подборка

- портфель

- портфель инвестора

- прогноз 2025

- прогноз по акциям

- рейтинг

- риск

- Риски

- Роделен

- Роснефть

- рубль

- самолет

- сбербанк

- Сегежа групп

- Строители

- строительный сектор

- ТГК-14

- Тимофей Мартынов

- трейдинг

- Уральская сталь

- финансовый анализ

- флоатеры

- форекс

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- эталон

- Эталон Финанс

- юань

- юмор

Не очень надежный актив

Коммент в поддержку автора ;-)

огромная дебиторка. Компания даже не пыталась спасать спасать свой бизнес.