Блог им. andreihohrin

PRObondsмонитор. Срез доходностей рублевых облигаций: ОФЗ, субфеды, корпоративные бумаги, ВДО

- 19 февраля 2020, 08:05

- |

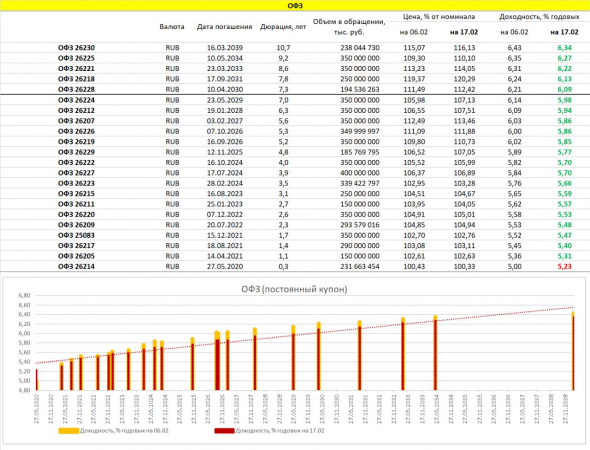

Облигации федерального займа. Можно быть скептиком (что мне и свойственно), а можно наблюдать за динамикой ОФЗ с восхищением. Всего полторы недели назад ключевая ставка была снижена до 6%, но рынок ОФЗ, фактически, требует нового снижения. Облигации со сроками до 10 лет – все по доходности имеют скидку к ключевой ставке. Прогнозировать, как долго будет продолжаться ралли – дело неблагодарное.

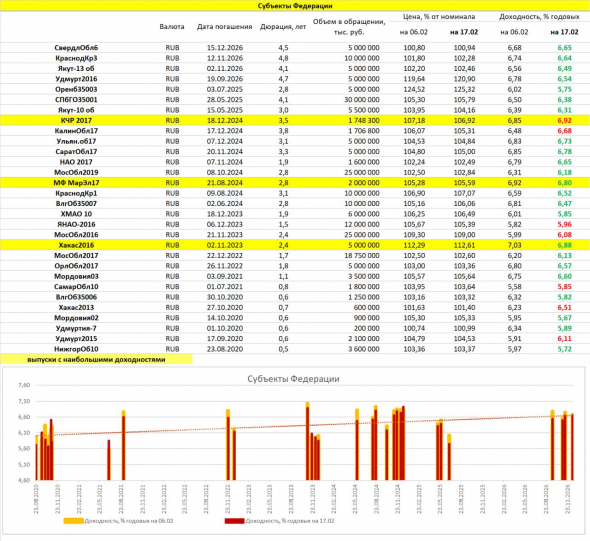

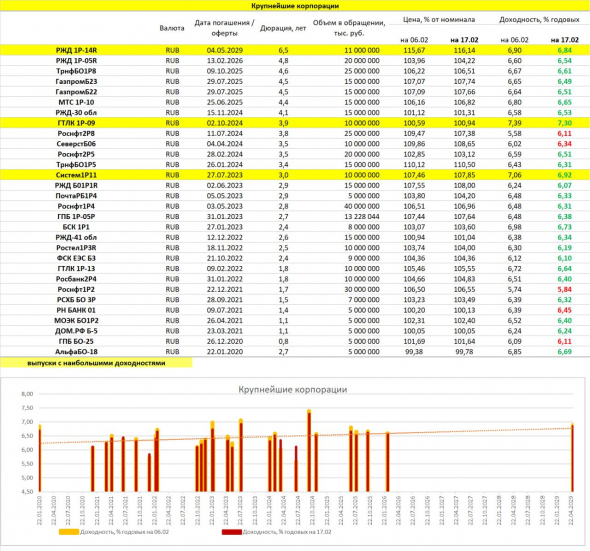

7%-ные доходности ожидаемо покинули сектор облигаций субъектов федерации и на уровне реликтовых исключений встречаются среди облигаций крупнейших корпораций. Можно выбирать бумаги и диверсифицировать портфель высококлассных рублевых долгов, но, как ни комбинируй, портфель будет иметь среднюю доходность к погашению в районе 6,5% чистыми. На эту доходность и нужно рассчитывать. Так или иначе, депозит в крупном банке проигрывает. Если кому-то это упростит выбор.

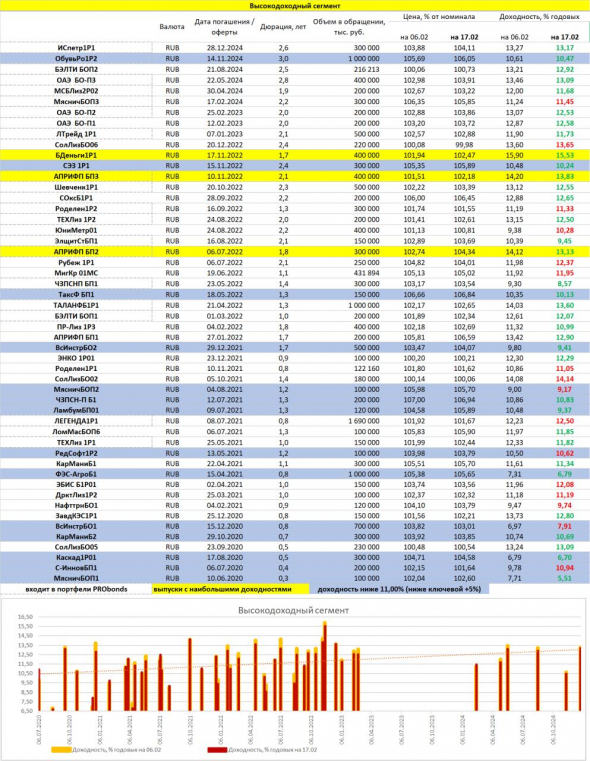

В высокодоходном сегменте облигаций клубок противоречий. С одной стороны, фактически, по своим доходностям треть ликвидных ВДО формально в сектор уже не входят (агентство Cbonds задало правило, относящее к высокодоходному сегменту облигации с доходностями, превышающими ключевую ставку на 5%). С другой – сектор ВДО стал заложником безальтернативности. Высокое качество облигаций оказалось синонимом гарантированно низкой доходности. И тут уж покупать небесспорную бумагу с доходностью 14% или 10% — выбор не столь принципиальный. Ибо все равно значимо выше широкого рынка. Определенный плюс в том, что облигации, входящие в портфели PRObonds, в среднем, имеют доходность в 11,95%, тогда как остальная ликвидная часть сектора ВДО – 11,05%. Буду считать это определенным потенциалом к росту и компенсацией снижения для наших портфелей.

Андрей Хохрин, Евгений Русаков

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка