Блог им. andreihohrin

Рынок российских облигаций. Стабильность и хорошие доходности

- 23 октября 2018, 11:34

- |

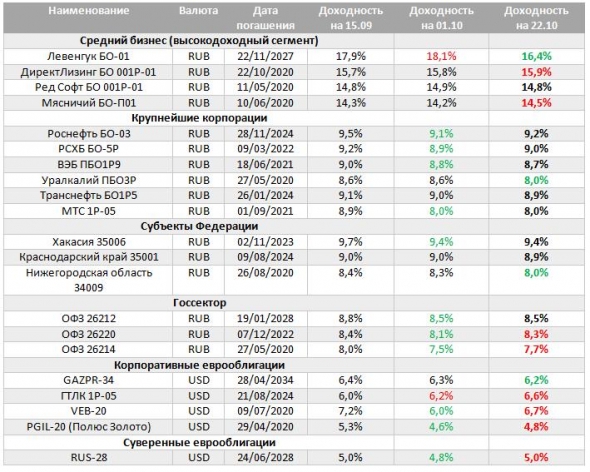

Взглянем на очередной срез доходностей облигаций российских эмитентов (см.таблицу). В выборке – небольшое число наиболее ярких имен, достаточное для общих выводов. Приведена и ретроспектива изменений доходностей с середины сентября, когда на рынке формировалось дно коррекции, стартовавшей еще в апреле.

Каковы эти общие выводы?

Во-первых, гособлигации все еще весьма интересны для сохранения рублей. Безналоговая доходность – почти 8% по бумагам с близким сроком погашения. Слабо за месяц изменились и доходности облигаций субъектов Федерации: 8,5-9% годовых все еще доступны для инвесторов. Налоги, как и по ОФЗ, отсутствуют, реальный кредитный риск тоже сопоставим с ОФЗ.

Во-вторых, облигации крупнейших корпораций, по-прежнему, не выигрывают у гособлигаций в доходности. Слишком глубоко нерезиденты, выходя из отечественных госбумаг, утопили их цены и выбросили вверх доходности. Доходности корпоративного сектора, в среднем, выше, чем в госсекторе. А потому покупать ОФЗ и субфеды сейчас выгодно, т.к. потенциал их ценового роста против корпоративных бумаг выше, а вероятность и величина просадки – ниже.

В-третьих, высокодоходный сегмент остается стабилен. Как не росли доходности и не падали цены этой группы облигаций в ходе коррекции рынка, так нет и возвратного движения на фоне некоторого улучшения рыночной ситуации. Все те же 14-17%. Сегмент показал слабую зависимость от общерыночной динамики, все-таки доходности слишком велики. Сдвинуть его может в сторону снижения цен только явный кризис долгового и денежного рынков (предпосылок к чему не видим), в сторону ценового роста – столь же явное его благоденствие, что тоже под вопросом.

В-четвертых, и в долларовых облигациях – без перемен. С одной стороны, реакция на восстановление облигационного рынка России оказывает положительное влияние на эти бумаги. Но восстановительный потенциал уравновешивается ужесточением долларовой монетарной политики и ростом ставки ФРС. В итоге, 5-7% годовых – равновесный уровень. Впрочем, думается, доходности отечественных долларовых бумаг, перспективно, в тренде слабого повышения.

Доходности некоторых российских облигаций, в динамике (Московская биржа)

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Дополнительно ОФЗ это комиссия брокера + риск брокера.

Еще в сентябре все было иначе — 7% по вкладам, 8% по ОФЗ, тогда еще был смысл.

Корпоративные, это вообще не для простых инвесторов, т.к риски не сравнимы с доходностью, как пример Домашние деньги, Открытие, ПСБ и тд.