Новости рынков

Новости рынков | Мы не ожидаем существенных сюрпризов от результатов МТС за 3КВ25 г. и прогнозируем нейтральную реакцию рынка — Совкомбанк Инвестиции

- 10 ноября 2025, 11:12

- |

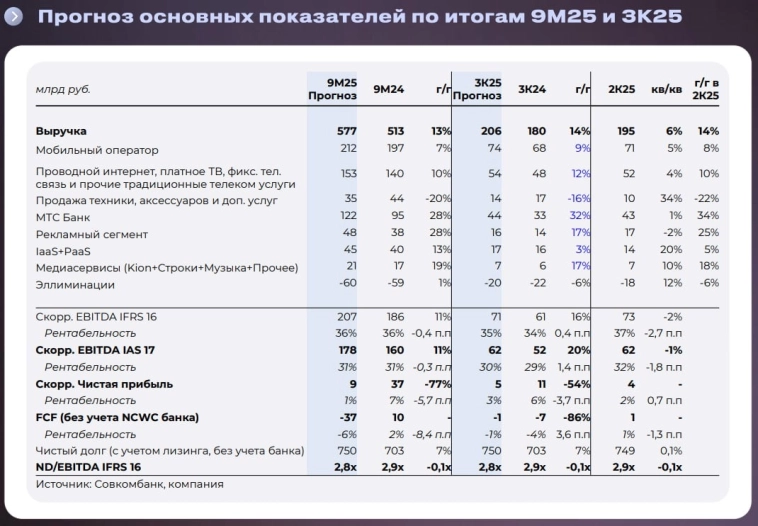

Изменение темпов роста г/г относительно 2К25 будет неоднородным по сегментам. Рентабельность по консолидированной EBITDA снизится на фоне снижения темпов роста ряда сегментов при более быстром росте расходов. Это окажет негативное влияние на прибыль и FCF компании.

— Ожидаем небольшого ускорения темпов роста выручки г/г основного сегмента бизнеса компании (мобильный оператор, проводной интернет, платное ТВ, фикс. тел. связь и прочие традиционные телеком услуги) относительно темпов роста г/г этих сегментов в 2К25.

— Ожидаем, что альтернативные сегменты бизнеса МТС (рекламный сегмент, банк, продажи техники) испытывали замедление темпов роста г/г относительно 2К25. Считаем, что негативные макроэкономические эффекты в не-СВО секторах экономики проявились еще сильнее в 3К25 и усилили давление на спрос клиентов. Ожидаем, что они снижали рекламные бюджеты, менее охотно брали кредиты и покупали технику в салонах МТС.

Также ожидаем снижение темпов роста в сегменте IaaS+PaaS компании, несмотря на рост этих рынков темпами 20-30% г/г. в течение 2025 г. Это обусловлено тем, что большая часть (около 80% по нашим оценкам) выручки этого сегмента формируется за счет реализации потребностей МТС в услугах ЦОД и облачного провайдинга, а также внутренней разработке ПО. В связи с стагнацией реальных темпов роста бизнеса МТС, темпы роста выручки сегмента в целом оказываются существенно ниже, чем темпы роста рынка в целом.

Ожидаем снижения рентабельности по EBITDA на фоне:

— Продолжающегося дефицита сотрудников технических специальностей, необходимых МТС. На фоне этого продолжается рост зарплат существенно выше темпов роста индексации тарифов на связь

— Индексации тарифов на электричество на 14% с 1 июля 2025 г. Опять же, темпы роста превышают темпы индексации тарифов на связь

— Замедления темпов роста альтернативных сегментов МТС с более высокой рентабельностью, чем рентабельность основного бизнеса (Реклама, Iaas+PaaS)

Мы сохраняем наш взгляд на бумагу и рекомендацию «Покупать». Мы считаем, что МТС обладает долгосрочным инвестиционным потенциалом за счет высокой «гарантированной» дивидендной доходности. А потенциальные IPO дочерних компаний и продажа башенного бизнеса могут простимулировать спекулятивный рост котировок в будущем. Также, по нашему мнению, МТС на данный момент является одной из немногих компаний сектора, в меньшей степени подверженной риску влияния фискального регулирования государства.

Источник

теги блога Редактор Боб

- CNYRUB

- En+

- EPFR

- IPO

- Mail.ru Group

- Ozon

- X5 Retail Group

- АвтоВАЗ

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- Банк Санкт-Петербург

- банки

- Башнефть

- брокеры

- ВТБ

- ГАЗ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ГАЗ

- Детский мир

- дивиденды

- Доллар

- Доллар рубль

- Евраз

- золото

- ИнтерРАО

- ИнтерРАО ЕЭС

- инфляция в России

- ипотека

- КАМАЗ

- ключевая ставка ЦБ РФ

- криптовалюта

- Лента

- Лукойл

- М.видео

- Магнит

- Мегафон

- Мечел

- ММК

- Московская биржа

- МСФО

- МТС

- нефть

- НЛМК

- НМТП

- Новатэк

- НорНикель

- ОАК

- облигации

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- РСБУ

- рубль

- Русагро

- Русал

- РусГидро

- Русснефть

- самолет

- санкции

- Сбербанк

- Северный поток-2

- Северсталь

- Совкомфлот

- Соллерс

- СПБ биржа

- Сургутнефтегаз

- Татнефть

- Тинькофф Банк

- ТМК

- Трансконтейнер

- Транснефть

- уголь

- утренний обзор

- ФК Открытие

- форекс

- ФосАгро

- ФСК Россети

- ЦБ

- Черкизово

- Энел Россия

- Эталон

- юань

- Юнипро

- ЮТэйр

- Яндекс