Блог им. Klinskih-tag

Скрытые риски Ленты

- 05 августа 2025, 21:22

- |

🧮 Пока экономика России замедляется, акции Ленты выглядят как тихая гавань и уверенно летят в космос, преодолев уже уровень 1700 руб. Но так ли безопасен этот защитный актив, как кажется? Давайте попробуем ответить на этот вопрос вместе, разобрав финансовый отчёт по МСФО за 2 кв. 2025 года.

📈 Выручка ритейлера с апреля по июнь увеличилась на +25,3% (г/г) до 265,2 млрд руб. Такой результат стал возможен не только благодаря органическому росту бизнеса, но и успешным поглощениям сетей Улыбка радуги и Молнии.

На этом фоне неудивительно, что уже два квартала подряд Лента опережает по темпам роста выручки лидера отрасли — компанию Х5 (+21,2% г/г), что вызывает уважение и одновременно любопытство: удастся ли ей удержать этот темп в будущем?

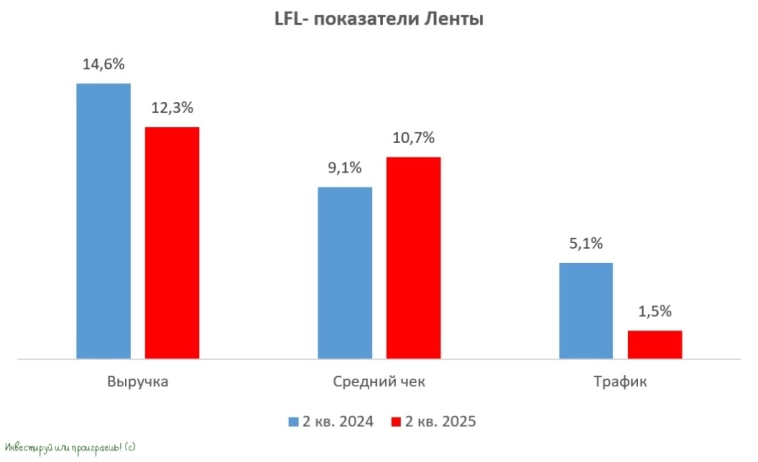

📈 Для ответа на этот вопрос самое время заглянуть в сопоставимые продажи (LFL) Ленты, которые по итогам 2Q2025 увеличились на +12,3% (в целом сопоставимо с X5, у которой +13,9%), что стало результатом роста среднего чека выше инфляции и притока покупателей в гипермаркеты и супермаркеты. Однако есть и тревожный момент: наблюдается отток трафика из магазинов у дома, а ведь именно на этот сегмент компания делала ставку в новой стратегии своего масштабирования.

Нельзя забывать также ещё об одном важном риске — замедлении инфляции. Если текущие тенденции сохранятся, уже в 4 кв. 2025 года мы можем увидеть и существенное замедление роста среднего чека, в том числе и у Ленты. Это может серьёзно повлиять на финансовые показатели компании.

🏪 С января по июнь эмитент открыл 427 новых магазинов, что более чем вдвое превышает показатели прошлого года. В начале лета в СМИ активно обсуждалась возможная сделка с Магнитом по покупке его гипермаркетов. Однако стоит задуматься: действительно ли это благо для компании? Гипермаркеты — это сегмент, находящийся в стагнации, и такая сделка может оказаться ловушкой, отвлекающей ресурсы от более перспективных направлений. Поэтому здесь всё очень неоднозначно.

📈 Показатель EBITDA вырос у Ленты на +32,9% (г/г) до 22,2 млрд руб., даже несмотря на заметный рост операционных затрат, связанных с персоналом и арендой. Тем не менее, сильный рост выручки позволил компании с лёгкостью перекрыть возросшие расходы.

📈 Ну и чистая прибыль на этом фоне закономерно порадовала ростом на +33,1% (г/г) до 9,8 млрд руб.

💰Ещё ни разу за всю свою публичную историю компания не выплачивала дивиденды, и многие инвесторы почему-то надеются на щедрые выплаты за 2025 год. Однако если посмотреть в отчётность внимательно, то можно увидеть, что по итогам первой половины года у компании отрицательный свободный денежный поток, а значит на дивы я бы сильно не надеялся.

К тому же, если сделка с Магнитом всё же состоится, то мы можем увидеть не только рост капитальных затрат, но и увеличение долговой нагрузки, что и вовсе поставит крест на любых мечтах о дивидендах.

👉 А тем временем акции Ленты продолжают обновлять исторические максимумы, но мультипликатор EV/EBITDA даже с учётом роста котировок составляет 3,4х, что выглядит вполне разумно. Если раньше инвесторы предпочитали бумаги Х5 (#X5) и Магнита (#MGNT) в секторе продуктовой розницы, то теперь место последнего уверенно занимает Лента.

Неудивительно, что акции эмитента в последнее время растут как на дрожжах, подогреваемые слухами о возможных M&A сделках. Однако важно учитывать потенциальные сложности в будущем, особенно в контексте возможного замедления роста среднего чека.

❤️ Не забывайте ставить лайк, выбирайте в свой портфель лидеров отрасли и всегда делайте ставку на перспективные инвестиционные истории!

👉 Подписывайтесь на мой телеграмм-канал и будьте на шаг впереди рынка! У себя я публикую уникальный авторский контент, которого зачастую больше нигде нет!

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- акции

- АЛРОСА

- анализ отчетности

- анализ финансовой отчетности

- АФК Система

- Аэрофлот

- банк Санкт-Петербург

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар рубль

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- инфляция в России

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- МТС банк

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- Транснефть

- финансовая грамотность

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- фьючерс MIX

- ЦБ РФ

- Элемент

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс