Новости рынков

Новости рынков | Банк России может повысить ключевую ставку до 18% — Bloomberg

- 30 мая 2024, 16:50

- |

Для перелома ситуации на рынке ОФЗ и обуздания инфляции Банку России, вероятно, придется повысить ключевую ставку с текущих 16% до 17,5–18,00% на ближайших двух заседаниях, т.е. в июне и июле.

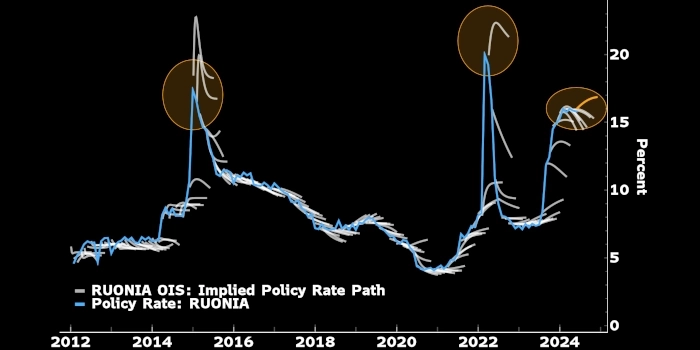

Индикативная ставка по операциям процентный своп на ставку RUONIA (серым (ожидания по ставке)), сама ставка RUONIA (голубым) и прогноз Bloomberg (оранжевым). Источник: Bloomberg

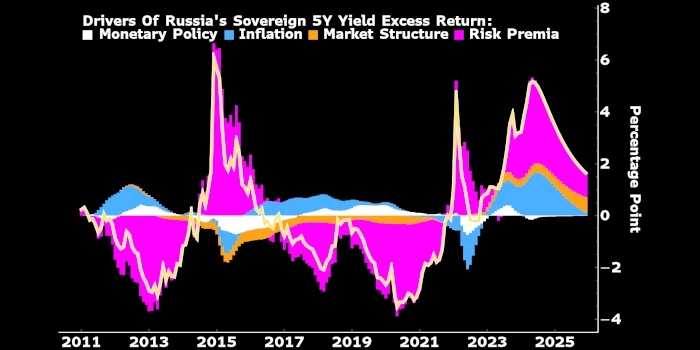

Распродажа на рынке ОФЗ продолжается, и мы видим для этого четыре причины:

- во-первых, санкции свели на «нет» спрос нерезидентов на рублевый российский госдолг, который исторически сдерживал рост доходностей длинных бумаг;

- во-вторых, этому способствуют масштабные госрасходы;

- в-третьих, на рынке растут сомнения в способности Банка России вернуть инфляцию к целевому уровню в 4%, т. к. сделать этого не удается уже четыре года подряд; и

- в-четвертых, этому способствует закладываемая в цены премия за риск (как внутренний, так и внешний).

Вклад различных факторов в изменение доходности 5-летних бескупонных ОФЗ в процентных пунктах: белым — ДКП, голубым — инфляция, оранжевым — рыночная структура, розовым — премия за риск. Источник: Bloomberg

Все эти факторы негативно влияют на настроения инвесторов на рынке ОФЗ, и для изменения ситуации Банку России, вероятно, придется повысить ключевую ставку с текущих 16% до 17,5–18,00% на ближайших двух заседаниях, т.е. в июне и июле.

По нашим оценкам, повышение ключевой ставки на 150–200 б.п. позволит снизить доходность 5-летних бескупонных ОФЗ с текущих 15% (самый высокий уровень с января 2015 г.) до примерно 13% к I кв. 2025 г. Одновременно с этим потребительская инфляция в РФ должна будет замедлиться до 5,7% г/г к этому декабрю.

Bloomberg Economics Александр Исаков.

- 30 мая 2024, 17:02

- 01 июня 2024, 15:49

теги блога Редактор Боб

- CNYRUB

- En+

- EPFR

- IPO

- Mail.ru Group

- Ozon

- X5 Retail Group

- АвтоВАЗ

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- Банк Санкт-Петербург

- банки

- Башнефть

- брокеры

- ВТБ

- ГАЗ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ГАЗ

- Детский мир

- дивиденды

- Доллар

- Доллар рубль

- Евраз

- золото

- ИнтерРАО

- ИнтерРАО ЕЭС

- инфляция в России

- ипотека

- КАМАЗ

- ключевая ставка ЦБ РФ

- криптовалюта

- Лента

- Лукойл

- М.видео

- Магнит

- Мегафон

- Мечел

- ММК

- Московская биржа

- МСФО

- МТС

- нефть

- НЛМК

- НМТП

- Новатэк

- НорНикель

- ОАК

- облигации

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- РСБУ

- рубль

- Русагро

- Русал

- РусГидро

- Русснефть

- самолет

- санкции

- Сбербанк

- Северный поток-2

- Северсталь

- Совкомфлот

- Соллерс

- СПБ биржа

- Сургутнефтегаз

- Татнефть

- Тинькофф Банк

- ТМК

- Трансконтейнер

- Транснефть

- уголь

- утренний обзор

- ФК Открытие

- форекс

- ФосАгро

- ФСК Россети

- ЦБ

- Черкизово

- Энел Россия

- Эталон

- юань

- Юнипро

- ЮТэйр

- Яндекс