|

|

|

Рынок

🎄 Будет ли новогоднее ралли в акциях?

- 18 декабря 2025, 19:30

- |

📌 Новый год уже на за горами, поэтому с каждым днём всё больше встречаю упоминаний о предстоящем новогоднем ралли на рынке акций. Собрал статистику за последние 5 лет, чтобы оценить, как этот феномен отражается на нашем рынке.

1️⃣ Что говорит прошлое?

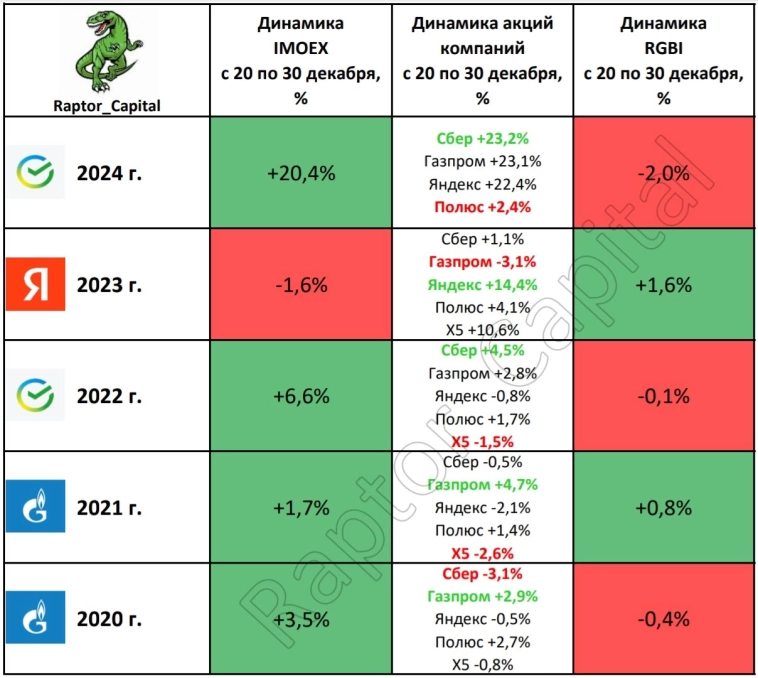

• В таблице посчитал динамику индекса Мосбиржи (IMOEX), индекса гос. облигаций (RGBI) и изменение стоимости некоторых акций в конце 2020-2024 годов. Для удобства указал «с 20 по 30 декабря», но везде брал данные за последние в году 10 торговых сессий (разница между ценой открытия в 1-й день и ценой закрытия в 10-й день). Из акций выбрал 5 компаний из разных секторов с большим весом в индексе Мосбиржи: Сбер, Газпром, Яндекс, Полюс, X5 (Лукойл не взял из-за див. отсечек в декабре).

• Выводы из таблицы следующие:

1) Новогоднее ралли за последние 5 лет было в 2020 (+3,5%), 2021 (+1,7%), 2022 (+6,6%) и 2024 (+20,4%) годах. В 2023 году вместо ралли вышло снижение индекса Мосбиржи на 1,6%.

2) Самую высокую доходность на новогоднем ралли среди выбранных 5-и компаний показали: дважды Сбер (+23,2% в 2024 году и +4,5% в 2022 году), дважды Газпром (+4,7% в 2021 году и +2,9% в 2020 году) и единожды Яндекс (+14,4% в 2023 году).

( Читать дальше )

- комментировать

- 868

- Комментарии ( 2 )

Где Банк Санкт-Петербург преуспел, а где - серьёзно промахнулся?

- 18 декабря 2025, 18:57

- |

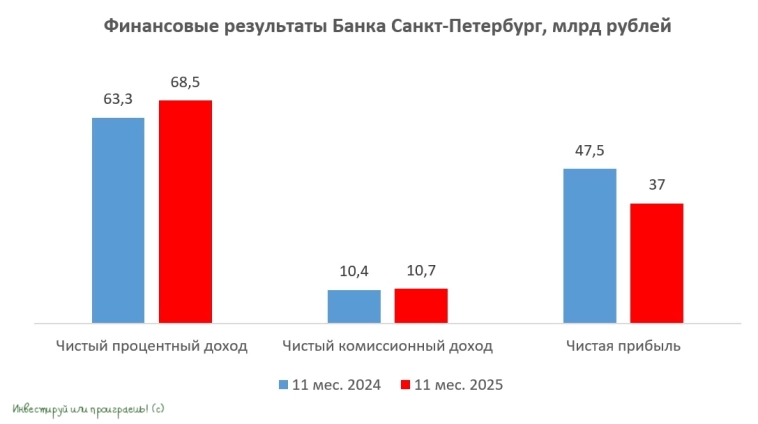

🏛 Банк Санкт-Петербург представил на днях свои результаты по РСБУ за 11 мес. 2025 года, опираясь на которые уже можно начинать предварительно подводить итоги уходящего года.

📈 Чистый процентный доход (ЧПД) банка вырос с января по ноябрь на +8,3% (г/г) до 68,5 млрд руб. Однако стоит отметить, что начиная с октября наблюдается негативная динамика по процентным доходам, и в ноябре этот тренд только ускорился.

Ранее Банк Санкт-Петербург процветал благодаря высоким процентным ставкам, т.к. на его балансе находилось много недорогих пассивов, что приносило высокую процентную маржу. На фоне смягчения ДКП ситуация изменилась, и процентная маржа постепенно сжимается.

💼 Кредитный портфель с начала года вырос на +23,3% до 919,6 млрд руб., что обусловлено как сильным ростом корпоративного кредитования, так и розничного. Банк СПб в этом году движется против отраслевых трендов и активно наращивает потребительское кредитование, тогда как у многих банков по этой статье наблюдается весьма скромный прирост.

( Читать дальше )

Налог на сверхприбыль банков, новые санкции и ребалансировка индекса🔥Акции и инвестиции

- 18 декабря 2025, 18:49

- |

📉Сбербанк -0.9% Депутаты Госдумы от КПРФ во главе с первым зампредседателя партии Юрием Афониным предложили ввести повышенный налог для банков в размере 20% от их сверхприбыли за период с 2021 по 2024 годы😳

📉Татнефть -3.5% 📉Русснефть -1.5% Великобритания ввела санкции против российских нефтяных компаний «Татнефть», «Русснефть», «Руснефтегаз», «ННК-Ойл».

Кроме того, с 19.12.2025 снизится вес «Татнефти» в индексе IMOEX😔

📉МКБ -4.5% Усилил падение, инвесторы опасаются дыр в балансе. Снижение веса в индексе также оказывает давление на котировки😔

📉Монополия 📉Транс-Миссия — Рынок ВДО продолжает штормить, сегодня Монополия официально ушла в дефолт. Облигаций Транс-Миссии снижаются на фоне отзыва кредитного рейтинга Эксперт РА😔

📈Яндекс +3.2% 19 декабря вступит в силу новая база расчёта индекса Мосбиржи. Доля акций «Яндекса» в индексе Мосбиржи (IMOEX) вырастет из-за увеличения free float👍

📈ЦИАН (CIAN) +3.6% С 19.12.2025 акции войдут в новый состав индекса Мосбиржи💪

📉МТС-Банк -0.8% МТС-банк рассчитывает выплатить дивиденды по итогам 2025 года согласно действующей дивполитике, заявил вице-президент МТС по финансам Алексей Катунин🤑

📈Мостотрест +16.4% В лидерах роста без явных новостей, похоже на разгон спекулянтов🤷♂️

Мысли по рынку

- 18 декабря 2025, 18:29

- |

В декабре сработало много идей

Яндекс

ОЗОН

Мосбиржа

Лента

Ленэнерго пр

и др.

Почти все акции в портфеле лучше индекса

Утром писал в чате, что высокий риск, что ЦБ не понизит ставку более чем на 0,5%, т.к.

- выросли инфляционные ожидания

- с 4 декабря рубль ослаб почти на 7%.

Понижение ставки на 0,5% уже в цене.

Многие уже мечтают о снижении ставки на 1% или даже больше

Поэтому утром хеджировал портфель через MIX шорт на время заседания ЦБ

Прав или нет, время покажет.

По крайней мере, решение аккуратное и с низким риском

⚡️МОНИТОРИНГ ХАЁВ -- говорил же медвежий закончился, а вы не верите всё

- 18 декабря 2025, 16:57

- |

⚡️МОНИТОРИНГ ХАЁВ

говорил же медвежий закончился, а вы не верите всё

📈KROT pump&dump +10% new 1y high +70% in 10 days

📈LSNGP new ATH +1,2%

📈GEMC +2,5% new 9mo high

📈GMKN +1,4% new 9mo high

📈TGKA +5%, new 3,5 mo high, best day in 7mo

📈MVID +2,7%, new 3mo high

📈YDEX +2,9% new 4 mo high

📈ALRS +2,5% new 3 mo high

📈OZON +1,9% new 3 mo high

📈LKOH +2,2% new 2 mo high

📈MSNG +1,9% new 3 mo high

📈CHMF +0,9% new 3 mo high

Эмитентам разрешили обмен валютных облигаций

- 18 декабря 2025, 17:41

- |

Госдума приняла закон, который позволяет российским эмитентам в 2026 году обменять облигации с номиналом в валютах недружественных стран на рублевые бумаги. Речь идет о добровольном обмене для держателей таких выпусков с сохранением сроков погашения и пересчетом номинала по официальному курсу Банка России. Фактически это еще один шаг к снижению валютных рисков на внутреннем долговом рынке.

Ключевая причина появления этого механизма кроется в санкционных ограничениях и инфраструктурных рисках. Валютные облигации, даже размещенные внутри страны, остаются уязвимыми к расчетным сбоям, блокировкам и юридической неопределенности. Для эмитентов это повышенные операционные издержки и риск технических дефолтов, а для инвесторов ограниченная ликвидность и сложность обслуживания таких бумаг.

Основными бенефициарами данного решения станут крупные корпоративные заемщики с действующими валютными выпусками, и прежде всего компании из сырьевого сектора, транспорта и промышленности. Выигрывают также и институциональные инвесторы, которым рублевые инструменты проще учитывать и рефинансировать. Менее выгоден обмен инвесторам, ориентированным на валютную доходность и хеджирование от ослабления рубля.

( Читать дальше )

Двойное размещение «Самолета». Каковы перспективы?

- 18 декабря 2025, 16:53

- |

Сегодня разберем параметры новых выпусков облигаций ПАО ГК «Самолет». Строительная отрасль переживает тяжелые времена на фоне сокращения спроса из-за жесткой денежно-кредитной политики Банка России. Однако первые шаги для ее смягчения уже приняты, а цикл снижения ключевой ставки запущен. Так, многие аналитики прогнозируют снижение ставки на 100 б.п. уже в ближайшую пятницу, что может положительно сказаться как на динамике долгового рынка, так и на сфере недвижимости.

ГК САМОЛЕТ-БО-П19

🔹Об эмитенте

ПАО ГК «Самолет» — одна из крупнейших федеральных proptech-корпораций и девелоперов полного цикла в России, основанная в 2012 году. Компания строит жилые комплексы, развивает IT-решения в недвижимости (онлайн-платформа «Самолет Плюс»), управляет фондами, занимается ИЖС и финтехом.

🔹Согласно отчету компании по итогам 6 месяцев 2025 года (МСФО):

- Выручка: 170,9 млрд руб. (+0,1% (г/г));

- Чистая прибыль: 1,8 млрд руб. (-61,0% (г/г));

- Долгосрочные обязательства: 475,0 млрд руб. (-14,8% за 6 месяцев);

( Читать дальше )

Тимофей, а вы зря с мозговиками обходите тему ВДО

- 18 декабря 2025, 16:38

- |

А перебирать фундамент акций — это несерьезно. Стоимость конторы — это чисто как маркетмейкер установит, а вот облигоны… ну… номинал все знают, отчетность есть, летают по минус 10… минус 30 процев в день))) че ещё надо ынвестору???)

Заплатит или нет..., пирамида или нет… ты же начитанный у нас!

Кстати говоря купоны перестали платить лишь 7 из… да х его знает из скольки… из 2000 выпусков, даже МММонополия платит) и феррони

Поентому займитесь правильным околорынком, хоть подписчиков наберете. А то на ваших акциях народ ни адреналина не получил ни денег!

Привет

и вообще, мне нравится сайт Тимофея:

Грузоперевозки по ЖД за ноябрь 2025 г. — после октябрьского роста в ноябре снижение, страдают металлурги и нефтяники!

- 18 декабря 2025, 15:36

- |

🚂 По данным РЖД легко отслеживается динамика перевозки грузов, за каждым сырьём стоит та или иная компания, поэтому на основе показателей можно сделать вывод об успешности сектора. Давайте рассмотрим данные за ноябрь:

💬 В ноябре погрузка составила 94,2 млн тонн (-1,5% г/г, в октябре — 96,9 млн тонн), 18 месяцев подряд погрузки ниже 100 млн тонн. Спустя 2 года снижения в погрузках мы вышли в скромный плюс в октябре, но в ноябре опять же минус по году, низкая база 2024 г. не помощник (в прошлом разборе как раз писал, что не стоит обольщаться).

💬 Погрузка за 2025 г. составляет 1021,3 млн тонн (-5,6% г/г), продолжаем двигаться в одном направлении по цифрам с кризисным 2009 г.

Теперь переходим к самому интересному, а именно к погружаемому сырью:

🗄 Каменный уголь — 28 млн тонн (+0,4% г/г)

🗄 Нефть и нефтепродукты — 16,2 млн тонн (-4,7% г/г)

🗄 Железная руда — 9,4 млн тонн (+4,4% г/г)

🗄 Чёрные металлы — 4 млн тонн (-20% г/г)

🗄 Химические и минеральные удобрения — 5,9 млн тонн (+1,7% г/г)

( Читать дальше )

Новости тг-канал

Новости тг-канал