Андрей Хохрин

PRObondsмонитор. Высокодоходные облигации. Равновесие

- 10 февраля 2021, 08:09

- |

Индекс высокодоходных облигаций Cbonds. Источник: https://cbonds.ru/indexes/Cbonds-CBI-RU-High-Yield/

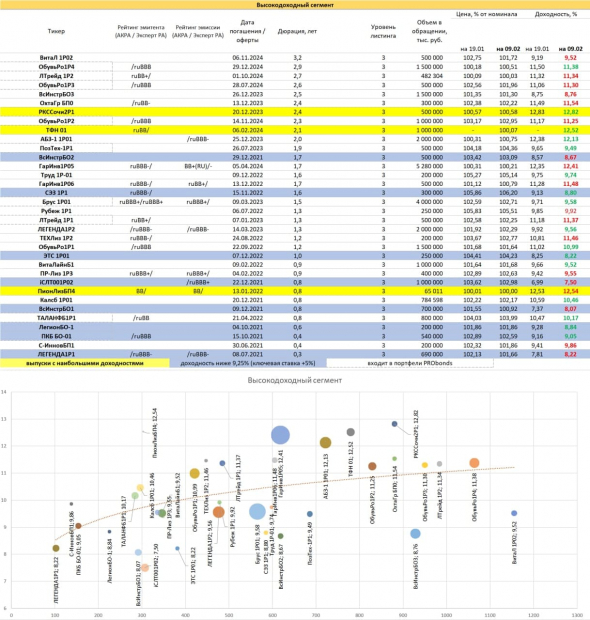

В среднем высокодоходные облигации без изменений за 2 с небольшим недели. Чуть сблизились сопоставимые доходности облигаций, находящихся в Секторе повышенного инвестиционного риска Московской биржи (ПИР) и вне его. Если во второй половине января разница достигала 1,5% годовых, сейчас – 0,95%.

( Читать дальше )

- комментировать

- 2.5К

- Комментарии ( 0 )

Размещение облигаций Лизинг-Трейд серии 001Р-02 подходит к завершению

- 09 февраля 2021, 14:06

- |

Многие лизингодатели предпочитают медленные размещения своих облигаций. «Лизинг-Трейд» не исключение. Выпуск общим размером 500 млн.р. мы размещаем в очереди (300 млн.р. в октябре-ноябре и допвыпуск еще на 200 млн.р. — с 16 декабря). Незаметно размещение подходит к концу. В течение, максимум, недели оно должно завершиться.

Презентация эмитента и выпуска

Сравнительный анализ «Лизинг-Трейда» на фоне других лизингодателей-эмитентов

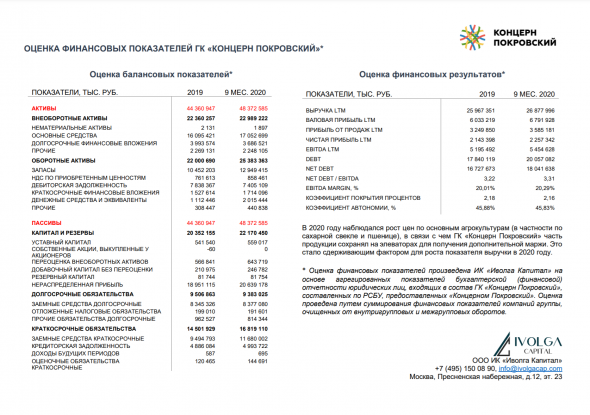

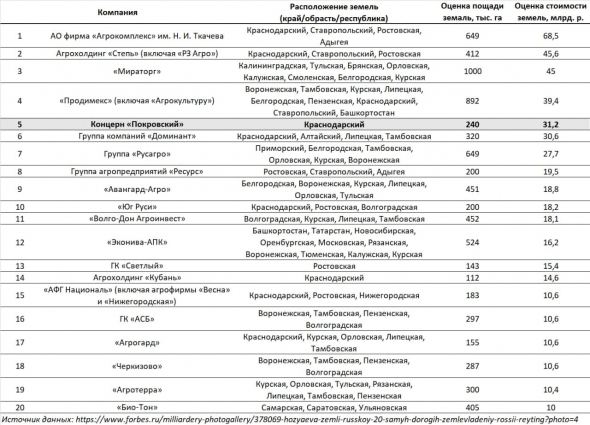

Концерн Покровский (размещение облигаций 18.02). Оценка финансовых показателей группы компаний

- 09 февраля 2021, 12:00

- |

Собрали финансовые данные по всей группе компаний «Концерн Покровский», составили на их основании сводную справку о финансовом положении группы.

Размещение облигаций «Концерна» (1 млрд.р., 3 года, доходность 10,11%) намечено на 18 февраля, информация о параметрах выпуска и подаче заявки здесь: https://smart-lab.ru/company/ivolga_capital/blog/673978.php

( Читать дальше )

Оценка волатильности доходностей портфеля PRObonds с индексами российского фондового рынка

- 09 февраля 2021, 09:42

- |

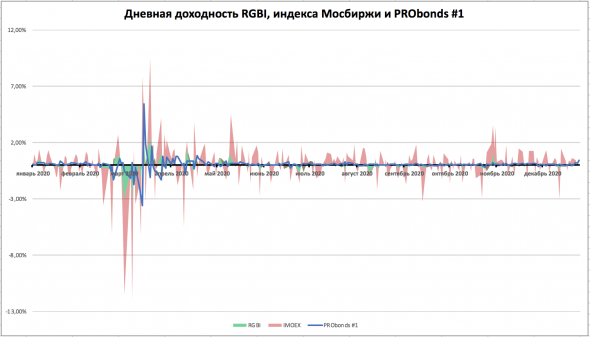

Богатый на рыночные стрессы прошедший год полезен для рефлексии. В том числе, и для того, чтобы понять, как в текущих условиях ведут себя рыночные инструменты по отношению друг к другу. Для этого мы решили сопоставить, насколько волатильны дневные доходности нашего портфеля PRObonds #1 относительно общих индикаторов российского рынка — индекса Мосбиржи и индекса государственных облигаций RGBI.

В момент весеннего кризиса падение портфеля PRObonds по направлению и по длительности было сопоставимо с индексом Мосбиржи. В апреле-мае, по мере восстановления котировок на уровне начала года, портфель отыгрывал падение по траектории, схожей опять же с индексом Мосбиржи, но с более скромной амплитудой. Во второй половине года дневные доходности портфеля PRObonds находились на стабильном уровне выше нуля.

Любопытно и то, как на фоне портфеля торговались государственные бумаги, отраженные через индекс RGBI. Направление движения индекса госбумаг во многом совпадает с портфелем PRObonds и индексом Мосбиржи, длительность периодов роста и падения также схожи. Однако каждая просадка и каждый момент роста происходили с запозданием по отношению портфелю и к индексу Мосбиржи, а глубина падения была ниже.

( Читать дальше )

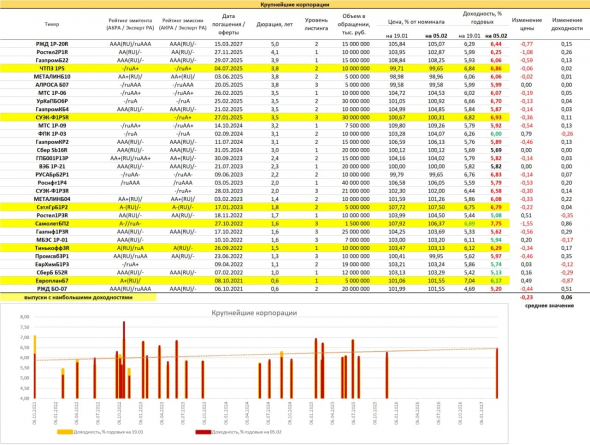

PRObondsмонитор. Первый корпоративный эшелон облигаций. Инфляционный проигрыш

- 09 февраля 2021, 08:10

- |

Выборка из 30 наиболее ликвидных облигаций первого корпоративного эшелона. Медленное погружение продолжается, даже несмотря на рост рынка акций и небольшой подъем ОФЗ. Причина, скорее всего, в переоцененности. Облигации крупнейших компаний долго соревновались с ОФЗ и облигациями регионов за низкую доходность. И в этой конкуренции выигрывали последние месяцы хотя бы падавших ОФЗ. Однако рост рублевой инфляции делает устойчивость корпоративного сектора бессмысленной. По крайней мере, на данных уровнях доходностей. Инфляция января, в годовом исчислении – 5,2%. Что выше и декабрьских 4,9%, и инфляционного таргета Банка России (4%). Премия корпоративных доходностей, в среднем, незначительна, спекулятивная составляющая, в расчете на которую можно было бы купить, в этом секторе традиционно мала. Так что как класс инвестиционных активов первый корпоративный эшелон сейчас слабо востребован. Сомневаюсь, что его востребованность повысится в ближайшие месяцы. Если просевшие ОФЗ можно купить «на отскок», то корпораты, вероятно, продолжат или проседание, или, в лучшем случае, колебательную динамику.

( Читать дальше )

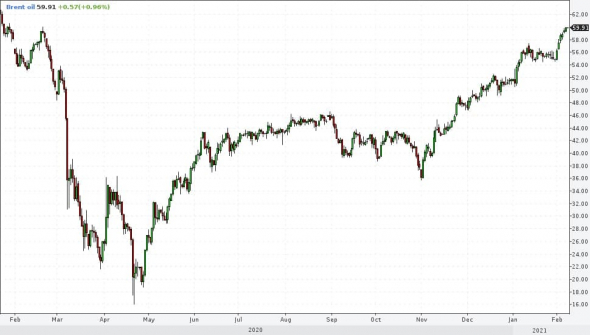

Рынки и прогнозы. Рубль способен укрепляться и дальше

- 08 февраля 2021, 07:04

- |

Рубль. Как бы явственно сейчас не выглядели риски нацвалюты, они, скорее всего, преувеличены. Уже потому, что воспринимает рубль как рискованный актив большинство участников рынка и большинство субъектов экономики. Это в свою очередь говорит за то, что необходимое хеджирование сделано, доллары и евро куплены на всякий случай и про запас. Т.е. спровоцировать снижение рубля путем его массового сброса будет сложно, поскольку сброс уже во многом произошел. Напротив, неожиданное для многих рублевое укрепление прошедшей недели имеет хорошие шансы на продолжение. Возможно, не сразу, с поправками на новые страхи и риски, но на перспективу имеет.

( Читать дальше )

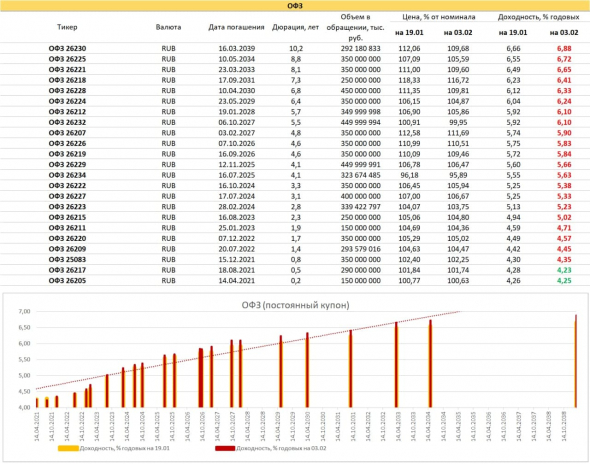

PRObondsмонитор. ОФЗ и субфеды. Российский госдолг интересен к покупке

- 05 февраля 2021, 06:49

- |

Доходности ОФЗ на экстремумах: так 10-летние бумаги превышают ключевую ставку на 2%. Даже над инфляцией (в декабре 4,9%) это превышение вполне заметно. Причем их рост (снижение цен) – тенденция уже 8,5 месяцев. Первым стимулом к коррекции ОФЗ можно назвать не волне удачное снижение ключевой ставки до 4,25%, последним – арест А. Навального и связанные с ним беспорядки.

Из положительного рынок не учитывает рост цен на нефть и стабилизацию рубля. Последний способен на укрепление.

С учетом накопленных негативных факторов и еще не отработанных положительных, думаю, ОФЗ вблизи своих локальных ценовых минимумов и к покупке интересны. Основной риск – инфляционный, и нельзя сказать, что он преодолен. Значительный отрезок кривой доходности сегодня до актуальной инфляции не дотягивает. Поэтому покупка «длинных» бумаг в расчете на рост их котировок может представлять интерес в первую очередь в качестве спекулятивной сделки.

( Читать дальше )

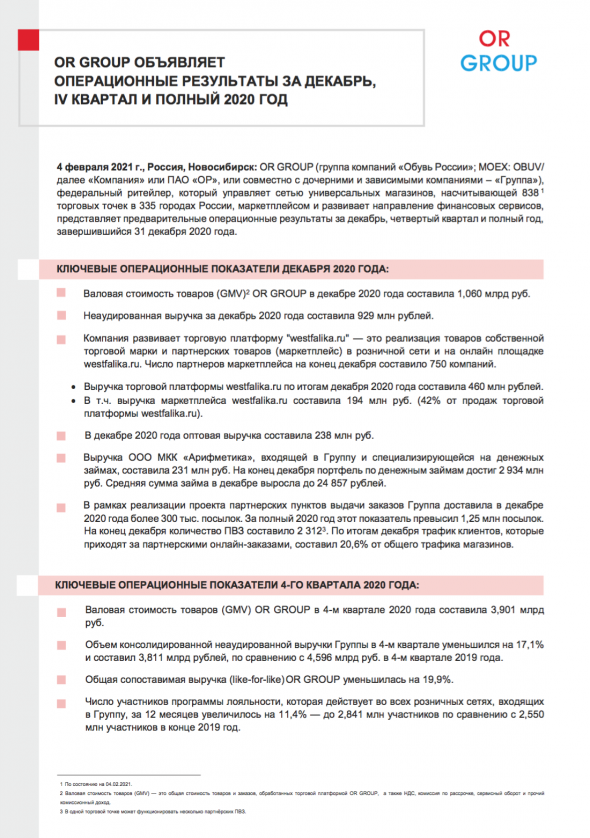

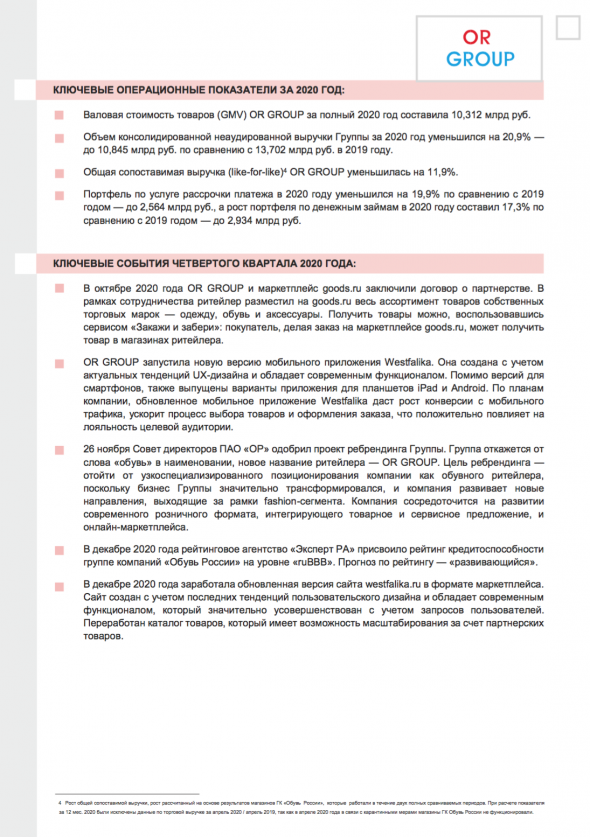

OR GROUP (ГК "Обувь России") объявляет операционные результаты декабря, ключевые показатели IV квартала и полного 2020 года

- 04 февраля 2021, 10:39

- |

Концерн Покровский. Почему его облигации могут быть интересны

- 04 февраля 2021, 07:19

- |

18 февраля планируется размещение дебютного выпуска облигаций агрохолдинга Концерн Покровский (1 млрд.р., 9,75/10,11%, 3 года, дополнительная информация здесь: https://smart-lab.ru/company/ivolga_capital/blog/673978.php)

Данный выпуск – дебют крупного холдинга. Та ситуация, когда создан масштабный и успешный бизнес, но его внешняя оболочка далека от стандартов публичного рынка капитала. Так, Покровский на сегодня не имеет полноценной консолидации и кредитного рейтинга. Однако выход на облигационный рынок – стратегический шаг, призванный диверсифицировать базу пассивов Концерна. И действия по консолидации группы компаний и внедрению отчетности по МСФО уже ведутся (консолидация должна состояться в 2022 году, получение рейтинга запланировано на 2023 год).

Как отражение серьезности намерений Холдинга, дебютный выпуск имеет избыточное обеспечение (в частности, облигационная группа, куда входят Племзавод «Победа» как эмитент и еще 4 сельхозпредприятия как поручители, предполагает ковенант на снижение нераспределенной прибыли группы ниже 6 млрд.р.).

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал