Андрей Хохрин

PRObondsмонитор. Высокодоходные облигации

- 20 февраля 2021, 07:33

- |

Индекс высокодоходных облигаций Cbonds. Источник: https://cbonds.ru/indexes/Cbonds-CBI-RU-High-Yield/

Высокодоходный облигационный сегмент тоже падает, но падает слабее первого эшелона. Стабилизаторами выступают и большие купонные платежи, и короткие сроки до погашения. Но даже здесь, если судить по индексу Cbonds-CBI RU High Yield, успехи не очевидны. За почти 2 месяца 2021 года индекс принес всего около 1% на вложенный капитал, или чуть более 7,5% годовых (в ВДО-портфеле PRObonds #1 доходность с 31 декабря 2020 по 19 февраля выше, 9,1%, однако это больше походит на погрешность из-за разницы в списках бумаг). Если широкий облигационный рынок – и корпоративный, и рынок госдолга – не остановит своего снижения, сегмент ВДО способен обосноваться в доходностях ниже 10%, что за вычетом инфляции (последнее значение 5,2%) и налогов делает вложения в него спорными, в особенности с поправкой на дефолтные вероятности и риски.

( Читать дальше )

- комментировать

- 3.9К | ★1

- Комментарии ( 0 )

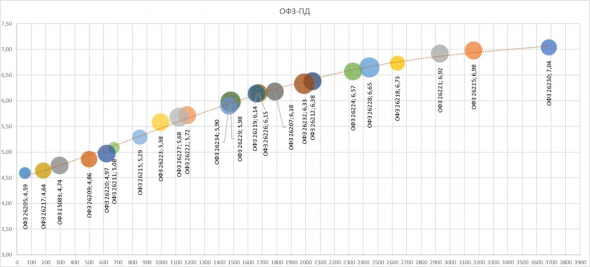

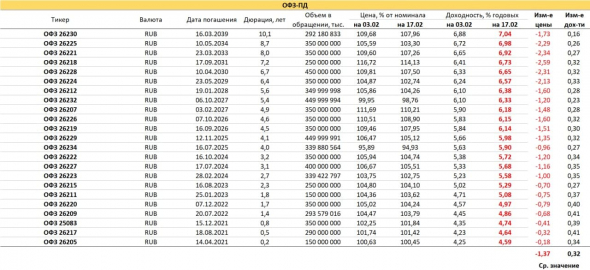

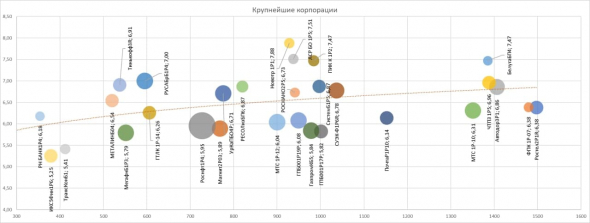

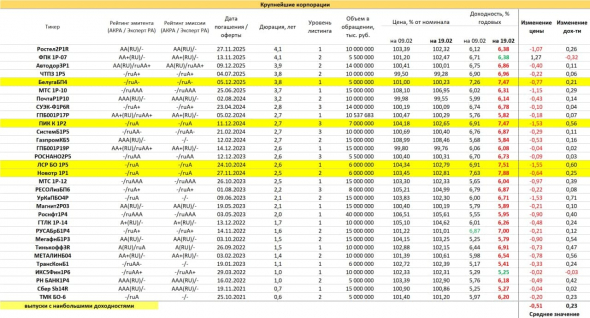

PRObondsмонитор. Первый эшелон корпоративных облигаций. Погружение вслед за ОФЗ

- 20 февраля 2021, 07:29

- |

Падение цен первого эшелона корпоративных облигаций пусть и не такое драматичное, как в это в ОФЗ, но всё равно заметно и болезненно. Среднее снижение цен в нашей выборке (30 ликвидных корп.облигаций) снизилось за 2 недели на 0,5%, средняя доходность выросла на 0,2%. Широкий корпоративный облигационный рынок с запаздыванием перенимает ценовую тенденцию ОФЗ, которые корректируются с прошлого лета. И, можно предположить, к своему дну еще не пришел. Мне традиционно не нравились облигации отечественных крупнейших корпораций за их слишком сдержанные доходности при не нулевых рисках коррекции. И не нравятся они всё еще.

( Читать дальше )

4 марта - предполагаемая дата размещения облигаций МФО "Займер" (закрытая подписка для квал.инвесторов, YTM 13,52%, 300 млн.р., 3 года)

- 19 февраля 2021, 12:03

- |

На 4 марта намечено размещение дебютного выпуска облигаций одной из ведущих микрофинансовых компаний России — ООО МФК «Займер».

Размещение пройдет по закрытой подписке для квалифицированных инвесторов.

Предварительные параметры выпуска облигаций МФО «Займер»:

- Размер выпуска: 300 млн.р.

- Купон/доходность: 12,75%/13,52% годовых (выплата купона ежемесячно)

- Срок до погашения: 3 года, без амортизации

- Организатор: ИК «Иволга Капитал»

- Дата размещения: 4 марта 2021

Заявки на участие в размещении будут приниматься только от квалифицированных инвесторов с обязательной подачей предварительной заявки организатору размещения. Для предварительной записи необходимо обратиться по указанным ниже контактам.

Контакты клиентского блока ИК «Иволга Капитал»:

— Николай Стариков: @NikolayStarikov, starikov@ivolgacap.com, +7 (908) 912-48-69

( Читать дальше )

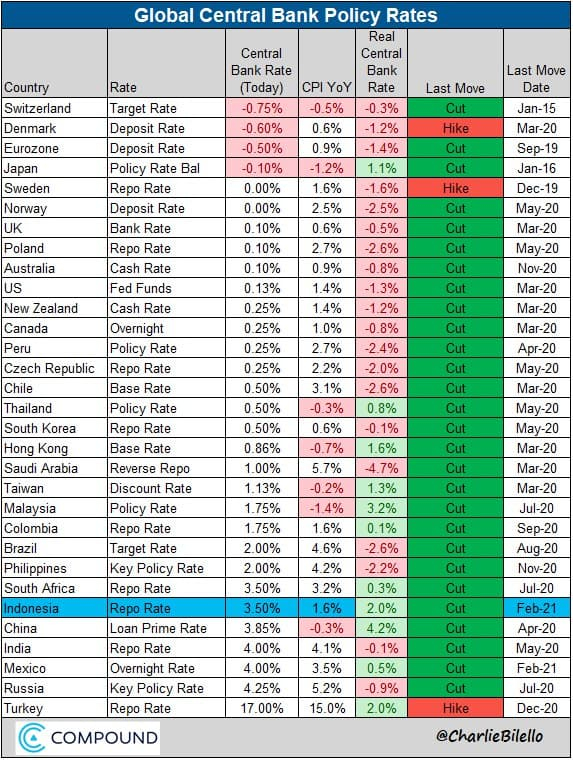

Ключевые ставки мировых ЦБ. Номинальные значения, реальные значения и тенденции.

- 19 февраля 2021, 07:45

- |

Источник: https://twitter.com/charliebilello/status/1362400405615951874/photo/1, https://t.me/the_buy_side/7553

На телеграм-канале The Buy Side наткнулся на список ключевых ставок центральных банков (Central bank rate) 30 стран в сопоставлении с годовой инфляцией (CPI). Отдельно выведен столбец реальной ставки (Real central bank rate, ключевая ставка минус инфляция), а также последнее изменение (Last more) и его дата.

Ставки большинства ЦБ ниже инфляции, т.е. реальная ставка отрицательная. За исключением Турции, в ходе пандемического кризиса ни одна из стран ставку не поднимала.

Сомневаюсь в прямой зависимости между реальной ключевой ставкой и динамикой ВВП. Теория считает: низкая ставка (мягкая ДКП) – стимулирующий инструмент экономического роста. Однако достаточно упомянуть Китай, где реальная ставка положительная в отличие от большинства стран и в отличие же от большинства положительная динамика ВВП.

( Читать дальше )

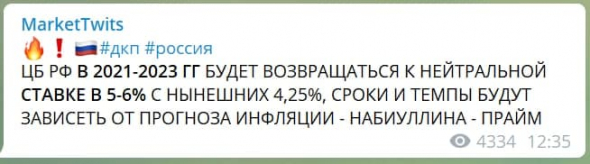

Голос здравого смысла (о повышении ключевой ставки)

- 18 февраля 2021, 12:48

- |

Источник иллюстрации: t.me/markettwits/124063

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

IDF Eurasia / Мани Мен. Стратегия и тактика бизнеса. Вебинар с Борисом Батиным и Ириной Хорошко

- 18 февраля 2021, 11:55

- |

Предварительные итоги рынка лизинга в 2020 году

- 16 февраля 2021, 15:25

- |

Объем и темпы прироста нового бизнеса российских лизингодателей за 2020 год (предварительные данные). Источник: Эксперта РА

Российскому лизинговому рынку, несмотря на уверенные темпы восстановления во второй половине года, не удалось выйти на значения роста 2019 года. По предварительным данным рейтингового агенства Эксперт (https://www.raexpert.ru/researches/leasing/2020_pre/), объем нового бизнеса лизинговых компаний в прошедшем году составил 1,4 трлн рублей (против 1,5 трлн рублей в 2019 году).

Сумма лизинговых договоров по итогам 2020 года показала отрицательную динамику в 13% и составила 2,0 млрд руб, в основном из-за сокращения долгосрочных корпоративных сделок. Несмотря на сокращение темпов роста бизнеса и суммы лизинговых договоров, общий объем лизингового портфеля по итогам прошлого года все же вырос на 6,5% и составил 5,2 трлн рублей. Однако увеличение объема лизингового портфеля во многом было обусловлено ростом объема реструктуризаций.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал