Андрей Хохрин

Состояние портфелей высокодоходных облигаций PRObonds #1 и #2

- 27 января 2020, 02:27

- |

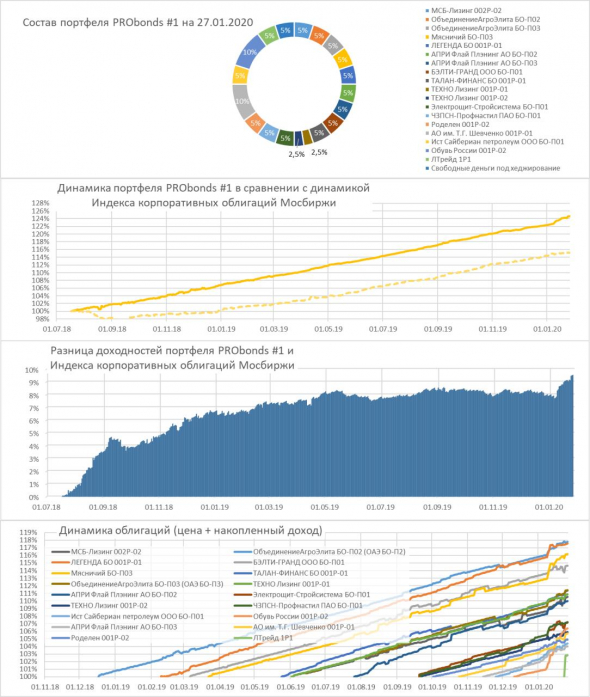

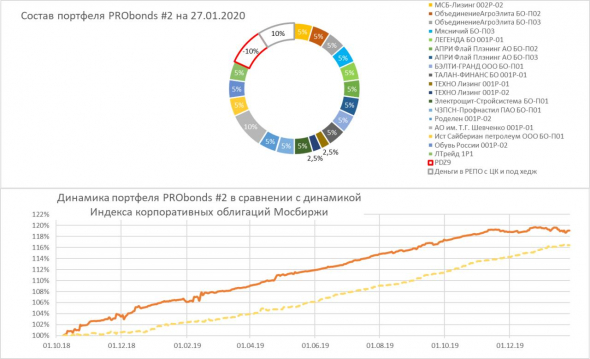

Портфель PRObonds #1, буквально, выстрелил! Скептики, обращавшие внимание не то, что высокодоходные облигации, составляющие портфель, едва ли не проигрывают в доходностях широкому облигационному рынку, получили контраргумент. Портфель #1 с начала года опережает по динамике широкий рынок облигаций на 1,5%, и это с учетом комиссий. На прошлой неделе во портфеле произошло изменение: на 5% от капитала включены облигации ООО «Лизинг-Трейд», с 5% до 2,5% сокращены 2 выпуска облигаций ООО «Техно-Лизинг». Доходность портфеля в годовых за последние 12 месяцев — 15,5%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Серия падающих дней российских акций и вчерашнее падение американских. Начало большого снижения? Что думаете?

- 25 января 2020, 07:50

- |

Отечественные индексы акций в течение недели преимущественно падали, вчера остановились в падении, но развернуться вверх не смогли. Оно и понятно: S&P500 потянул вниз (-0,9%). Несмотря на небольшие амплитуды, на графиках индексов последние понижения отлично видны и заставляют задуматься, начало ли это длительной коррекции (а то и, упаси боже, долгожданного разворота вниз) или очередной исход паникеров перед следующем ходом вверх.

Буду рад Вашему опытному мнению на философскую тему «вверх или вниз»!

И заранее Вам благодарен!

Иллюстрации: profinance.ru

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Снижение нефти - скорее, да. Снижение рынка акций - скорее, нет

- 24 января 2020, 08:15

- |

Спекулятивный капитал, а еще больше изначальная сложность рынков делают выводы биржевого прогнозирования порой неожиданными, чаще – противоречивыми и парадоксальными.

Так, сейчас я бы ставил на две, казалось бы, взаимоисключающие тенденции. Во-первых, на возврат к тренду роста российского рынка акций. Во-вторых, на дальнейшее снижение стоимости нефти. В обоих случаях мнение сформировано наблюдениями за спекулянтами. На рынке отечественных акций наблюдается недоверие к повышению, а двухдневная коррекция настроила подвижных участников к открытию коротких позиций. И эта поведенческая модель говорит о коррекции рынка, но не более. Серьезные и затяжные снижения происходят в другой обстановке: участники торгов долго не признают смену тренда, а вместо попыток открытия коротких позиций наращивают длинные, причем с плечом. Плечи позже закрываются принудительно со стороны брокера. Поэтому на недорогом и обеспеченном ликвидностью рынке акций ждал бы скорого завершения коррекции. Возможно, для завершения потребуется еще 2-3% снижения. Возможно, выпуск пара уже состоялся.

( Читать дальше )

Размещение дебютного выпуска облигаций ООО "Лизинг-Трейд" (500 млн.р., 12,5%, 3 года) завершено

- 23 января 2020, 17:35

- |

Размещение дебютного выпуска облигаций ООО «Лизинг-Трейд» (500 млн.р., купон 12,5%, 3 года до погашения с линейной амортизацией в последний год) завершено. Потребовалось для этого полдня и 510 заявок от покупателей. Спрос оказался существенно выше проданного объема облигаций.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Акции "Обуви России" растут и быстро

- 23 января 2020, 10:39

- |

Это та ситуация, когда я имею право на точку зрения. Акции «Обуви России» считаю серьезно недооцененными и по ныненшним ценам (наша консервативная оценка справедливой стоимости — 80 рублей за бумагу). И считаю, что сейчас все еще время ее покупки, а не продажи. И это время не закончится за день или за неделю.

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

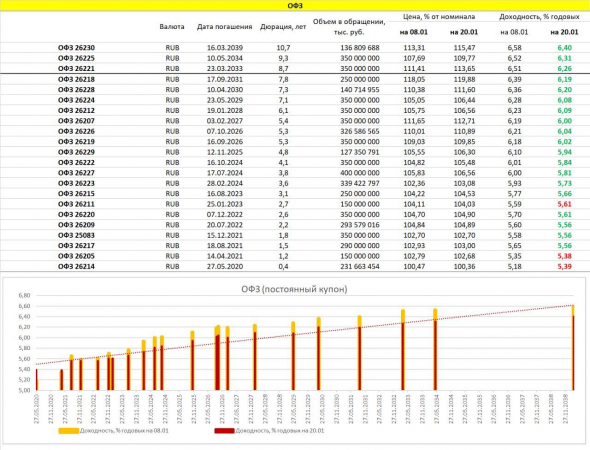

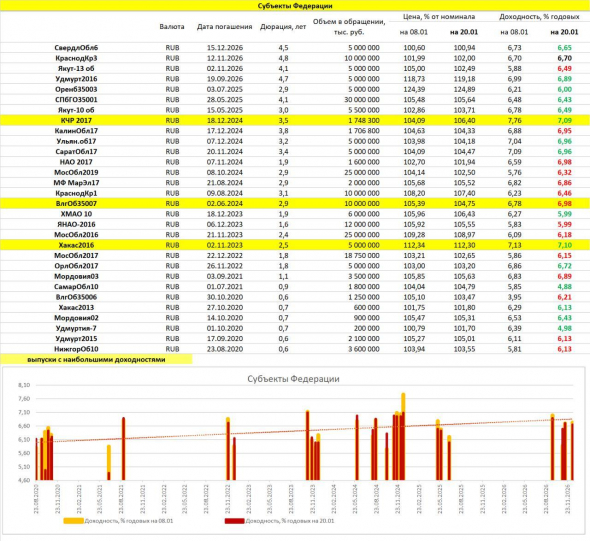

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО. И все-таки это перегрев

- 23 января 2020, 08:16

- |

ОФЗ. И все-таки это перегрев. Можно пространно рассуждать о будущем ключевой ставки, это увлекательно, и это только рассуждение. Факт — получить ключевую ставку на ОФЗ можно лишь, вложившись в бумаги с погашением через 13 лет и более. Триумф оптимизма. Спекулятивный потенциал ОФЗ, похоже, уже не обнулился — стал отрицательным.

( Читать дальше )

Высокодоходные облигации на рынке Европы: позаимствованная и адаптированная традиция

- 23 января 2020, 07:32

- |

Европейская финансовая система имеет более долгую историю, чем ведущая в сегодняшних реалиях американская, однако традиция высокодоходных облигаций в Европу пришла именно из США. Но развивалась в дальнейшем уже по своему пути.

Европейская финансовая система имеет более долгую историю, чем ведущая в сегодняшних реалиях американская, однако традиция высокодоходных облигаций в Европу пришла именно из США. Но развивалась в дальнейшем уже по своему пути.Удачный момент для удачного заимствования

Первая волна подъема ВДО в Америке, как мы помним, пришлась на начало 1980-х годов. Американский рынок высокодоходных облигаций в течение последующего десятилетия находился под давлением, ограничившим его возвращение к росту. В то время, как американская экономика восстанавливалась от кризисных явлений конца 80-х, в Европе шли активные интеграционные процессы. Они подталкивали не только экономический рост, но и применение новых конструкций на финансовом рынке.

( Читать дальше )

Скрипт подачи заявки на первичное размещение облигаций Лизинг-Трейд серии 001P-01 (500 м.р., 3 года, купон 12,5%)

- 22 января 2020, 20:25

- |

23 января стартует размещение облигаций ООО Лизинг-Трейд серии 001P-01

Основные параметры выпуска:

• 500 млн.р.,

• 3 года (амортизация с 3-го года),

• Купон – 12,5%, выплата ежемесячно

Время приема заявок 23.01.2020: с 10:00 до 13:00 и с 16:45 до 18:30 мск (технический перерыв с 17:30 до 17:45). Удовлетворение заявок (поставка бумаг на счет) — с 14:00 мск.

Скрипт подачи заявки (его нужно сообщить Вашему брокеру или указать в торговом терминале):

— полное / краткое наименование: Лизинг-Трейд 001P-01 / ЛТрейд1P1

— ISIN / идентификационный номер: RU000A101CB6 / 4B02-01-00506-R-001P

— контрагент (партнер): Бест Эффортс Банк (код: BE Bank, либо БестЭффБанк [MC0020800000])

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

— минимальное количество бумаг — 300 штук

С уважением, Иволга Капитал

@AndreyHohrin

( Читать дальше )

Вчерашний рост акций «Обуви России» и его предполагаемое продолжение

- 22 января 2020, 08:11

- |

Вчера акции «Обуви России» выросли почти на 3% в противовес снижению индекса МосБиржи (-0,3%). Акции «ОР» повышаются уже почти месяц на максимальных для этого инструмента торговых оборотах (в январе среднедневной оборот торгов выше среднедневных оборотов 2019 года в 2,5 раза). С 25 декабря акции выросли на 13,5%, тогда как индекс МосБиржи – на 5,9%.

И есть достаточные основания предполагать продолжение роста. Мы выпустили консервативную оценку справедливой стоимости одной акции – 80 рублей (вчера цена достигла 46,1 р.) и покупать акции в собственных интересах и интересах клиентов я буду продолжать.

Идея роста акций «ОР» достаточно проста. На нынешних уровнях группа компаний «ОР» стоит менее 4-х годовых прибылей, тогда как основной инвестиционный цикл, длившийся последние 2 года после проведения IPO, завершился. Процесс инвестирования внешне ухудшает показатели эмитента, по его итогам эмитент должен быть максимально дешев и достаточно устойчив. А эмитент готов как к увеличению выручки, так и – главное – к росту маржинальное бизнеса. Причем развитие бизнеса упрощается снижением конкуренции: бесснежная зима подкосила показатели обувных сетей, сосредоточенных в центральном регионе и Москве (у «ОР» в Москве магазинов нет).

( Читать дальше )

Оценка справедливой стоимости акций ПАО "ОР" (ГК "Обувь России") от "Иволги Капитал" - 80 рублей за акцию (текущая цена 46,1)

- 22 января 2020, 07:17

- |

Оценка предполагает 76%-ный потенциал прироста цены акции от текущих уровней.

Оценка предполагает 76%-ный потенциал прироста цены акции от текущих уровней.Мы оценили справедливую стоимость акции ПАО «ОР» (ГК «Обувь России»). Оценка консервативна, ниже цены размещения акций на IPO 2 года назад на 50 рублей, но выше нынешних цен на 35 рублей (или на 76%).

Акции «ОР» входят в экспериментальный портфель #3.1, добавлены в него на 34% от капитала исходя из ожиданий реализации потенциала повышения их цены в текущем году.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал