Андрей Хохрин

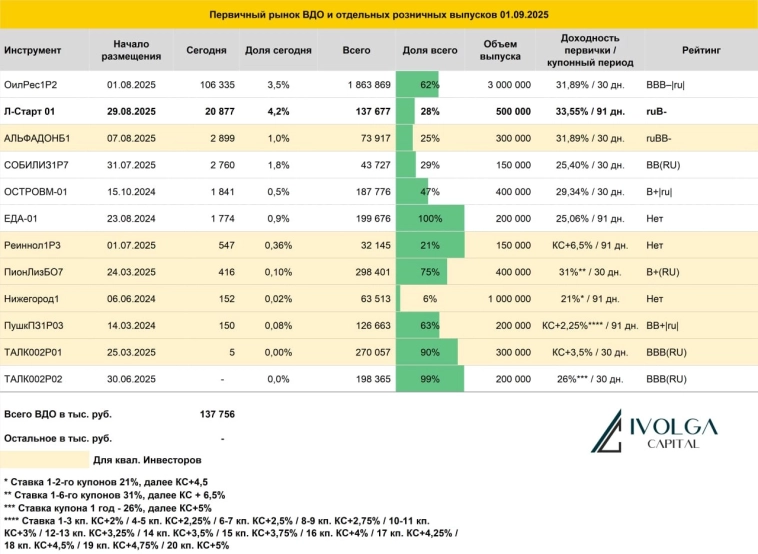

Итоги первичных размещений ВДО и некоторых розничных выпусков на 4 сентября 2025 г.

- 04 сентября 2025, 18:33

- |

- комментировать

- 5.4К | ★1

- Комментарии ( 0 )

Монополия. Чтобы не обманываться, не нужно верить

- 04 сентября 2025, 06:54

- |

На примере Монополии мы как-то разбирали собственный анализ эмитентов. Это было в марте, и тогда, несмотря на достойный рейтинг BBB+, мы объяснили, что к покупке ее облигаций не готовы. Потому что долг / EBITDA был выше 4 и при этом компания работала в убыток.

Обновленная краткая справка 👆👇 указывает на ухудшение обоих параметров, к чему теперь добавился отрицательный капитал.

Впереди, на новой неделе, апдейт кредитного рейтинга Монополии. Главный аргумент в пользу его снижения – основной долг (облигационный – весь) компания привлекла уже после получения BBB+ прошлой осенью.

В довесок: все облигации Монополии – короткие, год или два. И к потере капитала и инвестиционной привлекательности добавляется необходимость близких гашений.

Складывая всё, как обычно, желаем эмитенту всяческих успехов, но не очень понимаем, как их достичь. Облигаций Монополии у нас не было, а если бы были, мы бы их продали. Без паники, постепенно. Нынешние доходности, 30-45%, создают некоторую устойчивость котировок для выхода в деньги.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 3 сентября 2025 г.

- 03 сентября 2025, 18:35

- |

Что делать с облигациями "Самолет" после обысков?

- 03 сентября 2025, 14:00

- |

В офисе девелопера Самолет прошли обыски. Облигации упали. Что делать в подобных ситуациях, чтобы сохранить нервы и деньги?

Разберём тактику работы с облигациями, перспективы рынка госдолга, индекс Мосбиржи и влияние новостей на акции.

Также поговорим о психологии инвестора и том, как сохранять спокойствие в условиях рыночной волатильности.

Доверительное управление в ВДО. Удержали 36% годовых с января по август

- 03 сентября 2025, 06:43

- |

__________

Доверительное управлением на стратегии ВДО доступно от 6 млн р., для квалифицированных инвесторов. Комиссия управляющего – 1% от активов в год (во всех приведенных результатах комиссия учтена).

__________

По истечении 8 месяцев 2025 года мы удерживаем непривычно высокую для нашего управления доходность, в среднем выше 36% годовых с января по август (после вычета комиссий). В отдельных портфелях она может быть несколько ниже или выше.

Как и в предыдущих срезах результатов, продолжаем сложившуюся тактику управления активами. В сегменте высокодоходных облигаций множество дефолтов и просто страхов, что сохраняет за ВДО именно что высокую доходность. При ключевой ставке 18% и доходностях длинных ОФЗ вблизи 13%, в наших портфелях доходности облигаций – около 26%, с июля картина не поменялась. Покрытие возросших дефолтных потерь требует большой премии за риск. Мы берем премию, и остается избегать дефолтов. Что, объективно, получается делать.

Для целей последнего месяц за месяцем увеличиваем диверсификацию по именам. В августе тенденция на рост их числа и снижение долей каждого отдельного продолжилась.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 2 сентября 2025 г.

- 02 сентября 2025, 18:37

- |

Новый бот Иволги Капитал

- 02 сентября 2025, 13:00

- |

Уважаемые инвесторы!

Сообщаем, что вследствие технической неисправности старый адрес нашего Telegram-бота был изменён на новый — @IvolgaCapitalNew_bot (публикация от 14.08.2025 г.)

Теперь именно по этому адресу просим вас направлять любые интересующие вас вопросы относительно облигационного рынка, подавать предварительные заявки для участия в размещениях и направлять номера выставленных биржевых заявок.

Для того, чтобы получать рассылки анонсов будущих размещений и скрипты с информацией об участии в них, достаточно зайти в бот и нажать «Старт».

Благодарим за ваше внимание и понимание! Надеемся на дальнейшее продуктивное сотрудничество.

С уважением, команда ИК Иволга Капитал.

Выбирая между стагнацией и стагфляцией

- 02 сентября 2025, 06:44

- |

Повторно вывожу таблицу, которую мы публиковали вчера. Она весьма показательна. Это динамика нового бизнеса у лизинговых компаний, эмитентов ВДО или входящих в наши портфели ВДО. Новый бизнес – сумма новых договоров лизинга. Сравнивается 1 полугодие 2025 с 1 полугодием 2024. Падение на десятки %% у большинства лизингодателей.

Лизинг – лакмусовая бумажка общего положения дел в экономике. Есть еще более волатильные застройщики. У них тоже, в большинстве, падение и, что важнее, полугодовые убытки и/или резкий рост долговой нагрузки. Есть с/х. Увы, в нем мала выборка, но смотрим на имеющиеся имена и видим падение выручки, вплоть до кратного.

Конечно, мы познаем мир через ВДО, а это специфичный сегмент. И конечно, мы как инвесторы предвзяты. Однако единственное время, с которым напрашивается сравнение, пусть и по ощущениям, это осень 2008.

Только тогда началось с товарного рынка (обвал нефти), а в этот раз – с кредитного и облигационного (среагировавших на запретительную ключевую ставку).

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 1 сентября 2025 г.

- 01 сентября 2025, 18:37

- |

Сделки в портфеле PRObonds ВДО

- 01 сентября 2025, 09:23

- |

Редактируемая версия таблицы: t.me/ivolgavdo/26052

Все сделки новой недели, как обычно, по 0,1% от активов портфеля для каждой из позиций за 1 торговую сессию, начиная с сегодняшней. Только АйДи Коллект добавляем по 0,2% за сессию.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал