SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Мир в экономике

Цена выкупа ц.б. и цена на дату фиксации списка - вычисляем

- 04 февраля 2022, 17:51

- |

Буду рад, если проверите мою логику. Пост из рубрики «Время-деньги»

Дано:

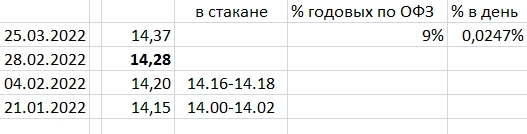

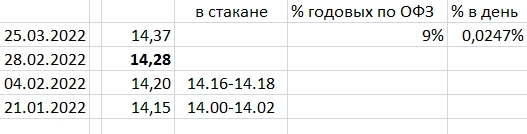

Точка отсчёта в моих расчётах — 25 марта 2022 года. На эту дату я получу деньги за ц.б.

Каждый день простоя оцениваю как 9%/365.

9% — это та доходность, которую я могу сейчас получить в надёжных облигациях с погашением в 2022 году.

Вывод: При прочих равных, на момент составления списка цена 1 акции должна быть 14.28 ±2 копейки.

пост про нехороший выкуп акций Иркутскэнерго.

Дано:

- дата фиксации списка лиц, имеющих право на участие в событии — 28.02.22,

- цена выкупа 14.37 рубля за 1 акцию,

- срок оплаты ценных бумаг выкупающей стороной: до 25.03.2022 (из письма от НКО АО НРД)

Точка отсчёта в моих расчётах — 25 марта 2022 года. На эту дату я получу деньги за ц.б.

Каждый день простоя оцениваю как 9%/365.

9% — это та доходность, которую я могу сейчас получить в надёжных облигациях с погашением в 2022 году.

Вывод: При прочих равных, на момент составления списка цена 1 акции должна быть 14.28 ±2 копейки.

пост про нехороший выкуп акций Иркутскэнерго.

- комментировать

- 261

- Комментарии ( 0 )

IPO на Московской бирже 2012-2021

- 03 февраля 2022, 18:59

- |

использую данные Московской биржи, адр не учитываются — только ipo. Прошу понять и простить, если присутствует некоторая погрешность в расчетах, в разные годы на MOEX котировалось 250-270 ПАО.

2012 год — 11: Абрау-Дюрсо, «АЛОР БАНК» («Бест эффортс банк»), Левенгук, Профнастил, ГК «Роллман, Ростовоблгаз, Уралкуз, СкайКомпьютинг, ГлавТоргПродукт, ВТОРРЕСУРСЫ, МегаФон

2013 — 8: GTL, Московская биржа, Мультисистема, Polymetal International, Росгосстрах, Русолово, ОАО „ОКС“, Живой офис

2014 — 3: МКПАО „Лента“, Выборгский судостроительный завод, ЯНДЕКС

2015 год — 7: АКБ „АВАНГАРД“, ПАО „НКХП“, RUSAL, Сибир гостинец, ПАО „ЕТС“, НПК ОВК, ЕТС

2016 год — 3: ГИТ, НК „РуссНефть“, ПАО „Юнипро“

2017 — 4: Детский Мир, ПАО „Европейская Электротехника“, ГТМ, Сахалинэнерго

( Читать дальше )

2012 год — 11: Абрау-Дюрсо, «АЛОР БАНК» («Бест эффортс банк»), Левенгук, Профнастил, ГК «Роллман, Ростовоблгаз, Уралкуз, СкайКомпьютинг, ГлавТоргПродукт, ВТОРРЕСУРСЫ, МегаФон

2013 — 8: GTL, Московская биржа, Мультисистема, Polymetal International, Росгосстрах, Русолово, ОАО „ОКС“, Живой офис

2014 — 3: МКПАО „Лента“, Выборгский судостроительный завод, ЯНДЕКС

2015 год — 7: АКБ „АВАНГАРД“, ПАО „НКХП“, RUSAL, Сибир гостинец, ПАО „ЕТС“, НПК ОВК, ЕТС

2016 год — 3: ГИТ, НК „РуссНефть“, ПАО „Юнипро“

2017 — 4: Детский Мир, ПАО „Европейская Электротехника“, ГТМ, Сахалинэнерго

( Читать дальше )

Россети допками живут (или "то самое FPO")

- 02 февраля 2022, 12:09

- |

FPO (Follow-on Public Offering) — выпуск эмитентом дополнительных акций в рынок или в пользу определенных инвесторов. Доля предприятия, приходящаяся на каждого владельца акции размывается. Это называется допэмиссией.

С 2011 года:

Кубаньэнерго — 3 допки

Ленэнерго — 3 допки, МРСК СК — 3 допки, Волги — 2 допки, Сибири — 1 допка (2012 год),

МРСК Урала, Центра, ЦП, Северо-запада, МОЭСК — ни одной допэмиссии с 2011 года.

Россети Юг — рекордсмен по допкам среди дочек МРСК, с 2012-го 4 раза:

до 2017-го было 49,8 млрд штук акций

с 2017 го 61,1 млрд шт, с 2018 69 млрд шт, в 2019 82 млрд шт, 2020й год 151 млрд шт.

⇨ увеличение количества акций в 3,03 раза.

При этом, капитализация Россети Юг выросла с ₽2.42 млрд (конец 2016) до ₽7 млрд в 2021-м;

⇨ в 2.9 раза.

Что касается самой Россети (бывший Холдинг МРСК), то я зафиксировал (по данным мос биржи) 5 допэмиссий. Все прошли в период с 2012 по 2017:

начало 2012 года 43 млрд акций

3 кв 2013 года 161 млрд акций

( Читать дальше )

С 2011 года:

Кубаньэнерго — 3 допки

Ленэнерго — 3 допки, МРСК СК — 3 допки, Волги — 2 допки, Сибири — 1 допка (2012 год),

МРСК Урала, Центра, ЦП, Северо-запада, МОЭСК — ни одной допэмиссии с 2011 года.

Россети Юг — рекордсмен по допкам среди дочек МРСК, с 2012-го 4 раза:

до 2017-го было 49,8 млрд штук акций

с 2017 го 61,1 млрд шт, с 2018 69 млрд шт, в 2019 82 млрд шт, 2020й год 151 млрд шт.

⇨ увеличение количества акций в 3,03 раза.

При этом, капитализация Россети Юг выросла с ₽2.42 млрд (конец 2016) до ₽7 млрд в 2021-м;

⇨ в 2.9 раза.

Что касается самой Россети (бывший Холдинг МРСК), то я зафиксировал (по данным мос биржи) 5 допэмиссий. Все прошли в период с 2012 по 2017:

начало 2012 года 43 млрд акций

3 кв 2013 года 161 млрд акций

( Читать дальше )

Инвестиции в информацию на биржах США

- 30 января 2022, 16:27

- |

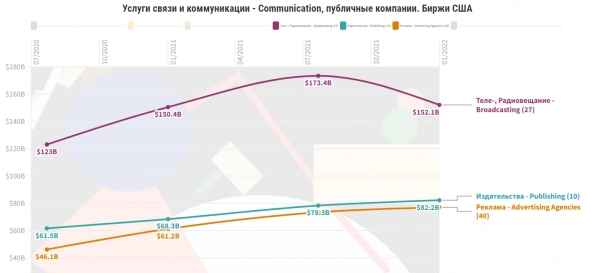

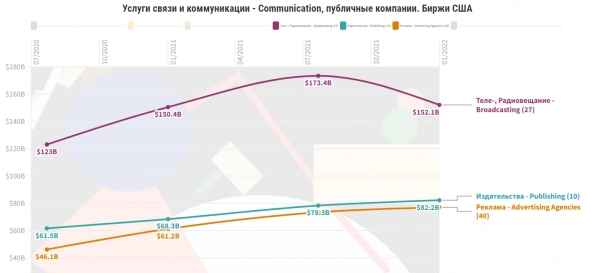

вчера я сделал заметку про отрасль Internet Content & Information, но там большинство компаний связаны с передачей информации между людьми

Сейчас обращаю ваше внимание на отрасль Издательства — Publishing. Здесь всего 10 компаний, на СПБ всего две: NY Times и Scholastic Corporation (связана с образованием и книгами для детей).

Так же в отрасли можем найти:Daily Journal, медиа-холдингGannet, знакомый по учебникам по английскому языку и словарям Pearson. Кстати, Pearson в 40-х 19 века начинался как строительный бизнес, а в 1920-х стал издательским.

Более 75% стоимости отрасли - британо-голландская международная информационно-аналитическая компания Relx group. Сегодня стоит почти $60 млрд, занимается информацией и аналитикой в различных научных, технических, медицинских и правовых областях. Поставщик информации для профессионалов из разных отраслей.

С лета 2020 года отрасль Издательства выросла на 30-35%.

Сейчас обращаю ваше внимание на отрасль Издательства — Publishing. Здесь всего 10 компаний, на СПБ всего две: NY Times и Scholastic Corporation (связана с образованием и книгами для детей).

Так же в отрасли можем найти:Daily Journal, медиа-холдингGannet, знакомый по учебникам по английскому языку и словарям Pearson. Кстати, Pearson в 40-х 19 века начинался как строительный бизнес, а в 1920-х стал издательским.

Более 75% стоимости отрасли - британо-голландская международная информационно-аналитическая компания Relx group. Сегодня стоит почти $60 млрд, занимается информацией и аналитикой в различных научных, технических, медицинских и правовых областях. Поставщик информации для профессионалов из разных отраслей.

С лета 2020 года отрасль Издательства выросла на 30-35%.

Отрасль Интернет и информация на биржах США и СПБ

- 29 января 2022, 15:09

- |

Интернет и информация — самая дорогая отрасль, дороже $3 трлн. На биржах США — это 70 компаний, а на СПБ 17. (по состоянию на 1.09.2021, вот список в finviz сектора Услуги связи на СПБ).

2/3 отрасли — это две компании Alphabet (Гугл), Meta (Фейсбук). Здесь Spotify, Match group, Twitter, и Pinterest и Yandex.

В этой отрасли мы находим поисковики, социальные сети, сайты и платформы различных направлений. Например, для продвижения контента - Outbrain, для выбора новых и поиска подержанных авто CarGurus (там собираю информацию об изменении предложений авто и популярности брендов на вторичке), по обмену и перепродаже билетов Vivid seats, для поиска услуг на районе - Yelp, про недвижимость - Zillow.

с лета 2020 года по 1.01.2022 капитализация отрасли выросла на 40%.

Мир в экономике

2/3 отрасли — это две компании Alphabet (Гугл), Meta (Фейсбук). Здесь Spotify, Match group, Twitter, и Pinterest и Yandex.

В этой отрасли мы находим поисковики, социальные сети, сайты и платформы различных направлений. Например, для продвижения контента - Outbrain, для выбора новых и поиска подержанных авто CarGurus (там собираю информацию об изменении предложений авто и популярности брендов на вторичке), по обмену и перепродаже билетов Vivid seats, для поиска услуг на районе - Yelp, про недвижимость - Zillow.

с лета 2020 года по 1.01.2022 капитализация отрасли выросла на 40%.

Мир в экономике

Месяц до ухода Иркутскэнерго с Московской биржи, что мы делаем, что мне ответил ЦБ РФ

- 25 января 2022, 12:56

- |

уверен, через 2-3 года IRGZ вернётся на биржу, скорее всего одну из западных, но уже в составе единой Евросибэнерго. Интересно будет увидеть рыночную оценку энергетической компании после ipo, ибо сейчас Иркутскэнерго оценен в 70 млрд рублей...

Забавно, что на следующий день после сообщения о выкупе одобрили кредит в 52 млрд рублей (+49 млрд проценты).

Вчера по теме мне пришёл ответ из ЦБ, по поводу цены выкупа, определенной в 14.37 рублей за 1 акцию:

Мы, держатели небольших пакетов акций собираем пул несогласных, для возможного пересмотра оценки в суде. (на бирже сейчас осталось меньше 2%, это около 95 млн акций. На сегодняшний день

( Читать дальше )

Забавно, что на следующий день после сообщения о выкупе одобрили кредит в 52 млрд рублей (+49 млрд проценты).

Вчера по теме мне пришёл ответ из ЦБ, по поводу цены выкупа, определенной в 14.37 рублей за 1 акцию:

Указанная цена выше цены, по которой акции Эмитента приобретались Обществом на основании Добровольного предложения, и является ценой не ниже рыночной стоимости акций, определенной независимым оценщиком ООО «Нексиа Пачоли Консалтинг»(не знал, что оценщики определяют рыночную стоимость акций)

Мы, держатели небольших пакетов акций собираем пул несогласных, для возможного пересмотра оценки в суде. (на бирже сейчас осталось меньше 2%, это около 95 млн акций. На сегодняшний день

( Читать дальше )

Это наша с тобой биография. Компании малой капитализации с ММВБ 2012-2022. IPO и делистинги

- 22 января 2022, 21:15

- |

С одной стороны, визуализация архивных данных с Московской биржи, с другой стороны подкаст.

Вспомнили многие компании (старожилы припомнят): от Московский НПЗ до Трансаэро, от Разгуляй до Трансконтейнер, от ЦУМ до Протек...

( Читать дальше )

Вспомнили многие компании (старожилы припомнят): от Московский НПЗ до Трансаэро, от Разгуляй до Трансконтейнер, от ЦУМ до Протек...

( Читать дальше )

Activision Blizzard покупают, вспомним как покупали Tiffany и Anadarko

- 19 января 2022, 09:29

- |

Microsoft намерен купить Activision Blizzard по цене $95 за 1 акцию. При этом, вчера цена акций ATVI закрылась у отметки $82,5. Мне очевидно, что участники рынка закладывают в цену риски, которые на первый взгляд не видны. В связи с этим, вспомнил аналогичные случаи, о покупке Anadarko и Tiffany в 2019 году, когда события развивались не линейно:

Итак, в Activision рынок сейчас предлагают $14 премии за набор рисков, связанных с возможными проблемами и задержками в закрытии сделки. Ожидается, что сделка будет закрыта в 2023м, ждём одобрения акционеров Актв и регулятора. 9:20 мск на СПБ ATVI по 81.1 в период низкой ликвидности.

( Читать дальше )

- за Anadarko началась борьба с повышением цены предложения

- сделка по Tiffany затянулась, постоянно нависала угроза срыва сделки

Итак, в Activision рынок сейчас предлагают $14 премии за набор рисков, связанных с возможными проблемами и задержками в закрытии сделки. Ожидается, что сделка будет закрыта в 2023м, ждём одобрения акционеров Актв и регулятора. 9:20 мск на СПБ ATVI по 81.1 в период низкой ликвидности.

( Читать дальше )

для сделки шорт на СПБ, обменивать рубли на $ не обязательно?!

- 14 января 2022, 15:50

- |

я уже писал не раз: мне не нравится процент, который мой брокер(Альфа) берёт за использование заемных средств.

18.8% за кредит в долларах США под залог ликвидных активов — это или позор или откровенно заградительные проценты

Исходные: два брокерских счёта (₽ и $).

Если у меня идея лонг в акции США, я обмениваю ₽ на $ и покупаю на $ акции. В противном случае, при открытии позиции будет так:

рубли брокер возьмёт в залог, выдаст доллары, на доллары купит акции. И с меня будут удерживать каждый день 18.8% за те $, что я взял в кредит.

Если у меня есть идея, для которой нужно открыть короткую позицию в акции США, то сделка шорт, априори, в кредит.

У Альфы шорт рублёвого актива и шорт иностр. ценной бумаги стоит одинаково — 18.8%+(Ставка «привлечения» РЕПО (% годовых): 2%)

Вывод: Для открытия короткой позиции на СПБ обменивать рубли на доллары США не имеет смысла.

( Читать дальше )

18.8% за кредит в долларах США под залог ликвидных активов — это или позор или откровенно заградительные проценты

Исходные: два брокерских счёта (₽ и $).

Если у меня идея лонг в акции США, я обмениваю ₽ на $ и покупаю на $ акции. В противном случае, при открытии позиции будет так:

рубли брокер возьмёт в залог, выдаст доллары, на доллары купит акции. И с меня будут удерживать каждый день 18.8% за те $, что я взял в кредит.

Если у меня есть идея, для которой нужно открыть короткую позицию в акции США, то сделка шорт, априори, в кредит.

У Альфы шорт рублёвого актива и шорт иностр. ценной бумаги стоит одинаково — 18.8%+(Ставка «привлечения» РЕПО (% годовых): 2%)

Вывод: Для открытия короткой позиции на СПБ обменивать рубли на доллары США не имеет смысла.

( Читать дальше )

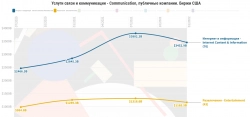

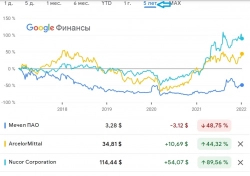

Мечел, как единственный российский металлург на биржах США

- 09 января 2022, 12:15

- |

Даже, если вы не инвестируете в иностранные акции, рекомендую следить за секторами Базовые материалы и Энергия, — двумя ключевыми секторами для экспортоориентированного, сырьевого ММВБ.

Мечел из отрасли Сталь(Steel) сектора Базовые материалы (Basic Materials)

Единственный российский металлург, чьи акции котируются на биржах США. На NYSE с 2004 года.

Среди всех, котирующихся в США, сегодня Мечел по стоимости на 15-м месте, а по росту рыночной стоимости за 2021й год на 10-м.

Самая дорогая компания в отрасли сегодня - Arcelormittal из Люксембургаи Nucor из США.

Интересно сравнить:

акции Мечел в начале янв 2009 стоили $6.5, а Arcelormittal $57, Nucor $43.5

на 6.01.22 Мечел $3.2 (-60%), Arcelormittal $33.5 (-35%), Nucor $116 (+150%)

Кстати, у Arcelormittal на сайте отмечены 20 проектов в Республике Казахстан, 10 в России, 5 в Украине.

Мечел из отрасли Сталь(Steel) сектора Базовые материалы (Basic Materials)

Единственный российский металлург, чьи акции котируются на биржах США. На NYSE с 2004 года.

Среди всех, котирующихся в США, сегодня Мечел по стоимости на 15-м месте, а по росту рыночной стоимости за 2021й год на 10-м.

Самая дорогая компания в отрасли сегодня - Arcelormittal из Люксембургаи Nucor из США.

Интересно сравнить:

акции Мечел в начале янв 2009 стоили $6.5, а Arcelormittal $57, Nucor $43.5

на 6.01.22 Мечел $3.2 (-60%), Arcelormittal $33.5 (-35%), Nucor $116 (+150%)

Кстати, у Arcelormittal на сайте отмечены 20 проектов в Республике Казахстан, 10 в России, 5 в Украине.

теги блога Мир в экономике

- BBBY

- Bed Bath & Beyond

- commodities

- S&P500

- stock

- Акрон

- акции

- акции США

- альфа банк

- альфа директ

- Альфа-Директ

- американские акции

- американский рынок

- биржа

- Биржа "Санкт-Петербург"

- биржа санкт-петербург

- Биржа СПБ

- бихевиоризм

- Брокер

- брокеры

- будущее

- бюджет

- видео

- визуализация

- вклад

- внешняя торговля

- вопрос

- второй эшелон

- Газпром

- государство

- данные

- деньги

- дивиденды

- долговой рынок

- доллар

- доллар рубль

- Евросибэнерго

- застройщики

- знания

- идеи

- идея

- импорт

- инвестиции

- Инвестиции в недвижимость

- инвестор

- инсайд

- инфляция

- Инфографика

- ипотека

- иркутскэнерго

- исследование

- история

- капитализация

- Китай

- кредит

- кризис

- ликбез

- ЛСР

- манипуляции

- мировая торговля

- мировая экономика

- ММВБ

- мобильный пост

- Мой портфель

- московская биржа

- Налогообложение на рынке ценных бумаг

- недвижимость

- неликвид

- Нефтегазовый сектор

- нефть

- Облигации

- опрос

- офз

- оффтоп

- Пик

- поведение

- поведенческая экономика

- подкаст

- приватизация

- психология

- рейтинг

- Риски

- Россия

- рубль

- сбербанк

- социализм

- СПБ биржа

- спекуляции

- статистика

- сша

- тарифы

- трейдер

- трейдинг

- учебник

- форекс

- шорт

- экономика

- экономика России

- эксперимент

- экспорт