Блог компании Иволга Капитал | Вновь об обманчивой щедрости депозитов

- 16 ноября 2023, 07:10

- |

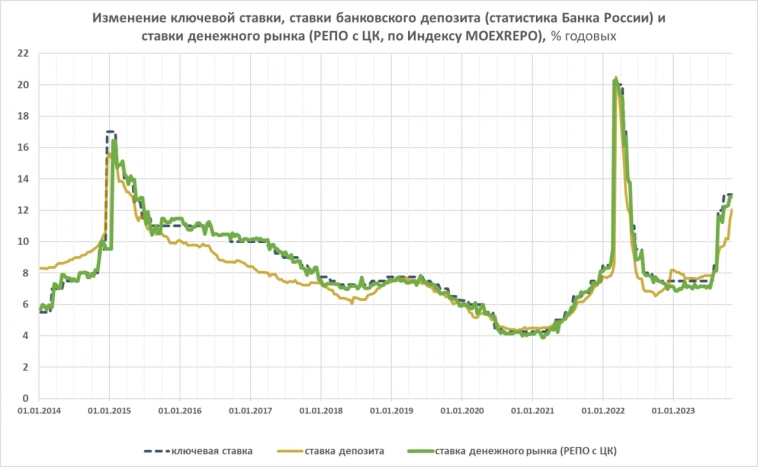

Банк России опубликовал статистику по ставкам банковских депозитов за 3 декаду октября.

Начало ноября будет интереснее (27 октября ключевая ставка была поднята с 13% до 15%). Но полезно и то, что есть.

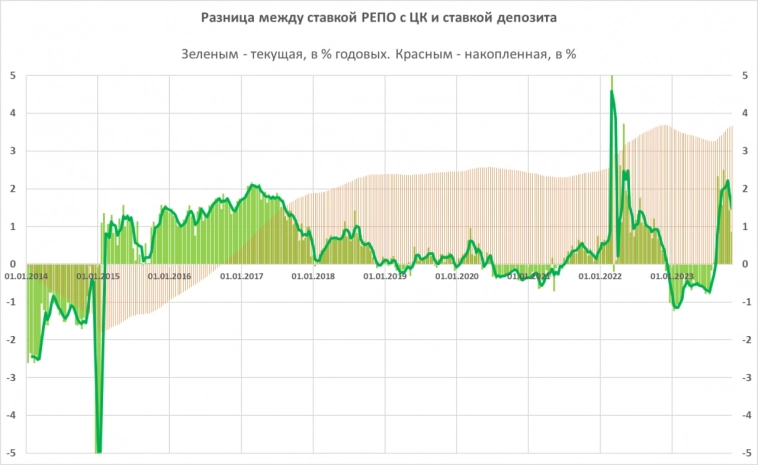

Средняя максимальная ставка по депозитам в топ-10 банках, по оценке ЦБ, поднялась на 0,6% годовых, до 12,04%. Тогда как на денежном рынке (в сделках РЕПО с ЦК) за 3 декаду октября средняя – 12,88%. Выигрыш +0,8% годовых к депозиту.

Вроде бы мелочь. Но с начала 2015 года, когда вслед за резким подъемом ключевой ставки денежный рынок получил новую жизнь, более 5% в пользу денежного рынка.

В качестве стоимости денег приведен индекс однодневных сделок РЕПО с ЦК Московской биржи, MOEXREPO. В реальном мире есть комиссия, как правило, 0,4-07% годовых. Она покрывается, а сейчас перекрывается дополнительным финрезультатом от реинвестирования однодневного дохода. Так что значения индекса – это примерно то, что мы и получим до вычета НДФЛ.

Выше ставки – выше выигрыш. ЦБ предполагает, что высокие ставки – перспектива, как минимум, месяцев. И не говорит о чем-то новом, подобный период уже был, более 3 лет подряд, с 2015 по середину 2018 года.

Существующий годами порядок вещей может, конечно, смениться. Банки должны чувствовать давление денежного рынка на депозитный (о динамике денежного рынка – здесь). Даже несмотря на налоговое послабление применительно к некрупным депозитам. И в какой-то момент могут пойти на опережение вверх по депозитным ставкам. Но. За счет сокращение собственной маржи. Сделает ли это устойчивее и так подверженный рискам отечественный банковский сектор?

В общем. Срочный депозит, где деньги (или доход от них) заблокированы на какое-то время, год за годом проигрывает вкладу до востребования (захотел – забрал без потерь) на денежном рынке. И имеет много шансов проиграть сильнее в ближайшие полгода – год.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Я, конечно, понимаю, что Вы свое ДУ — репо с ЦК рекламируете. Но не надо пользователей Смартлаба считать за идиотов.

Как может срочный депозит, где ставка фиксируется на все время договора проигрывать год за годом репо с ЦК. Ну что за бред.

В 2022 г можно было спокойно открыть вклад на 6 месяцев по ставке 21-22% годовых, и получать эту ставку, когда ключ уже много месяцев был всего 11% и Ваша репо с ЦК давало порядка 11%. При окончании полугодового вклада — переложить деньги на заранее открытый годовой вклад под 13-14% и еще полгода получать такую же доходность и это уже при ставке ЦБ в 7.5% (соответственно аналогичного дохода от репо с ЦК)

А уж про 2015 — 2018 года вообще несусветная чушь написана. Ключ с декабря 2014 г до конца 2015 г. опустили с 17% до 11.5% и планомерно снижали в 2016-2018.

А вклад на три года в декабре 2014 г. можно было фиксануть на 20-21% годовых с капой ежемесячной, да даже Альфа давала вклад на 16.5% с ежем. капой в декабре 2014 г. на три года.

Банки на этом сильно «обожглись» поэтому таких длинных вкладов уже в 2022 г. с такими большими фиксированными ставками не предлагали. Но говорить о том, что вкладчики этим не воспользовались и поэтому сильно проиграли денежному рынку, по-моему, может только тот, кто сам не пользуется банковскими вкладами.