Блог им. MKrrr

как обманывают застройщики, вечно-растущая недвижимость, IPO ЮжУралЗолота и другое в Котайджесте за неделю

- 19 ноября 2023, 07:32

- |

И другие самые интересные обзоры этой недели от Кот.Финанс

Недвижимость

Выпустили статью «Как обманывают застройщики» и получили, пожалуй, самый массовый отклик за историю публикаций. Кто-то благодарил, кто-то ругал, кто-то смеялся. Хоть мы и считаем, что бизнес есть бизнес, но твердо убеждены, что он должен быть честным: медсестра Маша, инженер Вася, пенсионер Тамара Михайловна – они не должны разбираться, в чем хитрят банкиры и риелторы. Условия должны быть честные и понятные.

Саммари по статье тут. Наши партнеры по недвижимости – профессиональные риелторы и застройщики, друзья – все поняли правильно. Кто-то улыбнулся, кто-то кивнул.

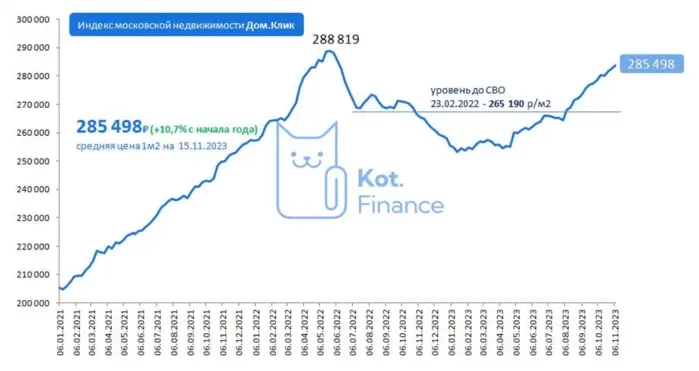

Недвижимость всегда растет ©. Особенно, если вторичный рынок убили сверхвысокими ставками. До исторического максимума осталось чуть больше процента.

--------------------------------------------

Спонсор статьи — 👨💻 Разработка Телеграм-ботов любой сложности (от 5000₽)

--------------------------------------------

Новости IPO

IPO ЮжУралЗолота выглядит интересно. Мы одними из первых разобрали компанию, а потом уже стали читать мнения коллег по цеху. Интересно, что после провального IPO Henderson позитива на рынке поубавилось. Нам ЮГК понравился: компания собирается удвоиться по объемам добычи и стать номером 3 в России к 2028 году. Если у них получится это будет действительно прорывная инвестиция. Менеджмент размещает всего 5% акций, видимо, нужна публичная оценка, чтобы к 2028 году сделать SPO и уйти на пенсию. Обзор компании здесь.

У Henderson все плохо: сходили почти на -20%. Мы не участвовали, и подбирать не планируем даже не смотря на скидку. Но не понимаем, кто продает? Есть тут одна мысль… но это же незаконно! – обвинять не будем

Облигации

Рассмотрели облигации РуссОйл и совсем потухли: рискованная компания, а премии по доходности почти и нет. Кажись и правда пора дописывать вторую часть статьи «Цена риска», что мы с вами могли предметно подискутировать.

Интерлизинг предсказуемо понизил ориентир доходности, и разместил облигации с купоном 16%. С ежемесячной капитализацией доходность получается 17,2%. В размещении участвовали.

Обзор Интерлизинга здесь.

МТС выпускает бонд-флоатер: достойная ставка для высшего кредитного рейтинга. Но мы, если честно, высший рейтинг МТС бы не дали: отрицательный капитал и огромный долг – это не ААА класс.

Акции

Сегежа отчиталась за 9 месяцев. Новость относится и к акциям, и к облигациям. В отчете все плохо:

🔻Выручка, FCF, OIBDA, чистая прибыль — в минусе

🔻Снижение цен по всей продукции: бумага (-26%), пиломатериалы (-13%), фанера (-4%)

🔻Долг к погашению/рефинансированию в 2023-24 годах: на 53 млрд. руб.

🔻Обслуживание долга вырастет в 1,5-2 раза. Текущие купоны по облигациям 10-11%, будут 18-22%

Реструктуризация, или докапитализация – прям напрашивается. Тут фантазируем над вариантами. Над акциями думаем, т.к. верим, что Система спасет. В облигациях – деньги уже держим. Доходность 24% в рублях и 11% в юанях оправдывает риск.

Курс рубля

Рубль крепок как никогда. Видимо, еще одна серия для видео ситкома «Укрепление рубля»

На этом фоне мы фантазируем про комфортность цен нефти в рублях для бюджета. А заодно, посчитали золото и алюминий в рублях. Золото выглядит лучше всех.

---

Кот.Финанс: всегда для вас!

Подписывайте в Telegram

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Glorax

- IMOEX

- IPO

- IPO 2024

- автоследование

- акции

- анализ

- аналитика

- афк система

- Балтийский лизинг

- банки

- биржа

- Брусника

- валюта

- ВДО

- ВИМ Ликвидность

- вклады

- втб

- ВУШ

- Газпром

- ГК «Сегежа»

- ГТЛК

- дайджест

- Делимобиль

- Делимобиль | Каршеринг Руссия

- дефолт

- дефолты

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Евротранс

- золото

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- итоги

- итоги недели

- Карта рынка

- ключевая ставка

- ключевая ставка ЦБ РФ

- Контрол-Лизинг

- Конференции смартлаба

- кредитный рейтинг

- кредитный риск

- кс

- лизинг

- м.видео

- МВ ФИНАНС (М.Видео)

- Монополия

- Московская Биржа

- мтс

- недвижимость

- нефть

- Ника

- обзор рынка

- облигации

- отчетность

- оферта

- оферта по облигациям

- оферты

- ОФЗ

- паника

- пассивный доход

- Подборка

- портфель

- портфель инвестора

- прогноз 2025

- прогноз по акциям

- рейтинг

- риск

- Риски

- Роделен

- рубль

- самолет

- сбербанк

- Сегежа групп

- Строители

- строительный сектор

- ТГК-14

- Тимофей Мартынов

- трейдинг

- Уральская сталь

- финансовый анализ

- флоатеры

- форекс

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- эталон

- Эталон Финанс

- юань

- юмор