Блог им. andreihohrin

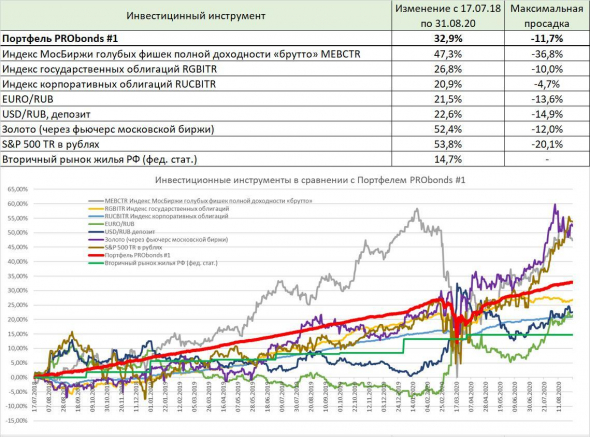

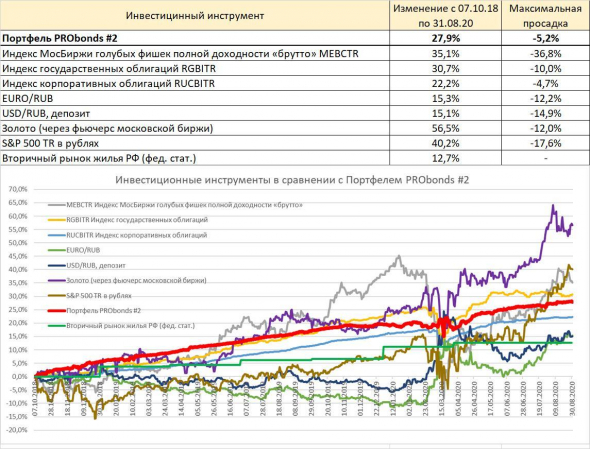

Портфели PRObonds в сравнении с популярными инструментами инвестирования

- 02 сентября 2020, 07:39

- |

Портфели PRObonds продолжают опускаться в рейтинге наиболее доходных инструментов инвестирования. За примерно 2 года своего ведения оба портфеля проигрывают золоту и рынкам акций. И при этом остаются одними из наиболее стабильных по соотношению доходности к просадкам (портфель #2 занимает по этому параметру 1 место в приведенном списке).

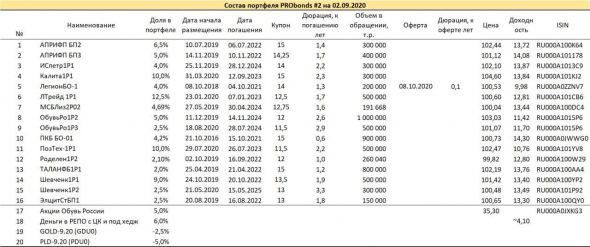

Мы продолжим придерживаться консерватизма в принятии инвестиционных решений. Насколько это можно себе позволить, оперируя высокодоходными облигациями 😉. Скорее всего, доля денег в портфелях увеличится. А хеджирование снижения их стоимости (вследствие возможного проседания цен облигаций) может стать превентивным. Для хеджирования будет использоваться либо короткая позиция во фьючерсе на индекс РТС, либо медвежий ETF на NASDAQ Composite. Последний может стать и самостоятельной спекулятивной позицией, к тому же не отдаленной по времени. Кроме того, продолжается наблюдение за золотом, дабы однажды открыть в нем короткую позицию.

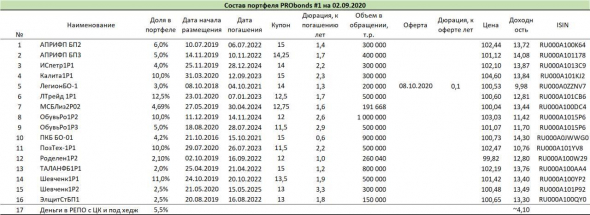

Что касается облигаций, то на следующую неделю (ориентировочно на 8 сентября) запланировано размещение облигаций сервисно-логистической компании «Калита», которые добавятся в портфели на 2,5% (совокупная доля выпусков облигаций компании достигнет 12,5%).

Облигационные позиции под постепенное сокращение в течение сентября-октября: АПРИ «Флай Плэнинг» (с совокупных 11% от активов до 10 — 7,5%), АО им. Т.Г. Шевченко (с совокупных 13,5 — 11,5% до 10%), «Электрощит-Стройсистема» (вплоть до полного вывода), «Талан-Финанс» (вплоть до полного вывода, но, скорее, в октябре-ноябре или позднее), при ценах выше 100% от номинала – ЛК «Роделен» (примерно до 1% от активов), «МСБ-Лизинг» (примерно до 2-3% от активов), «ИС петролеум» (с 4% до 2%).

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

они плохие или что?

сравнивать ВДО и такой долгосрочный инструмент как золото на таком коротком периоде 2 года не особо правильно.

Кстати, а как можно держать золото через фьючерс 2-3 года? Постоянно перекладываться в следующий фьючерс?

А так еще есть FXGD.