Блог им. andreihohrin

Справка по отчетности по МФСО Goldman Group за 2018 год

- 03 июля 2019, 15:36

- |

Консолидированная отчетность холдинга Goldman Group, куда входят эмитенты облигаций «ОбъединениеАгроЭлита» (сокращенно — ОАЭ) и Торговый дом «Мясничий», за 2018 год по стандартам МФСО – на выходе в тираж. В официальном виде – 8-10 июля. Почему так поздно? Холдинг проводит эту процедуру второй раз в своей жизни. В отчетности 12 юрлиц. И это затягивает сроки. Постепенно механизм отладится.

Но сводные данные уже у нас на руках. Сделаем ряд их срезов и выводов.

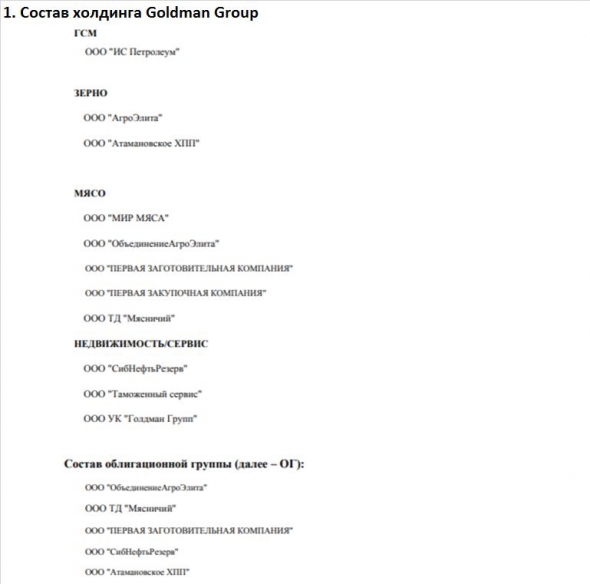

1. Состав холдинга. Сейчас это 8 компаний (за 2 последних года холдинг включал в себя до 11 компаний, они в консолидации). Есть облигационная группа: это облигационные заемщики – «ОбъединениеАгроЭлита» и ТД «Мясничий» и поручители по их займам. Облигационная группа создавалась, чтобы холдинг, существующий как группа параллельных друг другу компаний с одним собственником, нес максимальную ответственность по облигациям. На облигационную группу приходится 80% баланса, 40% выручки, 77% EBITDA.

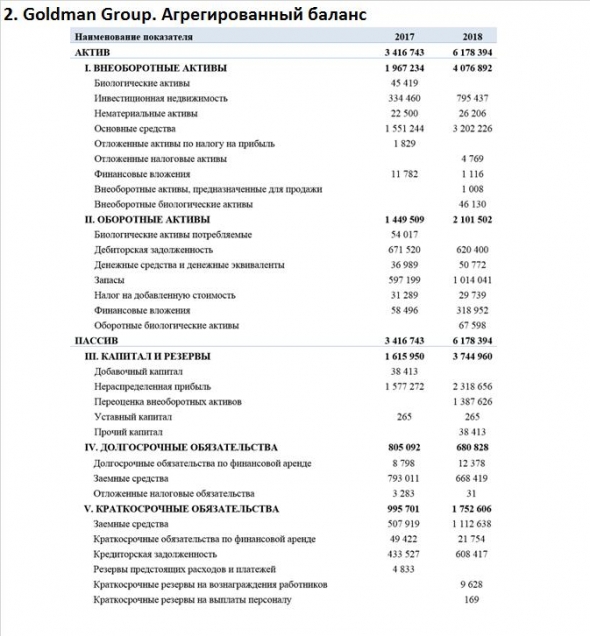

2. Goldman Group. Агрегированный баланс. Значительная положительная переоценка – то, что сразу обращает на себя внимание. Но это переоценка необоротных средств. Возможно, справедливая. Так или иначе, покрытие основными средствами и в целом капиталом заемных средств хорошее – больше единицы даже до переоценки. Второе, что сразу читается – рост на 741 млн.р. нераспределенной прибыли. Причем, как увидим ниже, чистая прибыль больше, чем EBITDA. Связано это как раз с положительными переоценками. В РСБУшной отчетности по 2018 году чистая прибыль оценивалась в 300,8 млн.р. Так что внимание – на EBITDA (которая почти не отличается между РСБУ и МФСО).

3. Goldman Group. Агрегированная выручка, EBITDA и долг/EBITDA.

Рост выручки в основном за счет направления ГСМ, в котором в свою очередь низка маржинальность. Однако прирост EBITDA, да и само распределение этого показателя среди направлений холдинга – в основном в направлении «Мясо». Долговая нагрузка за год выросла, даже с учетом роста выручки, прибыли и EBITDA. Впрочем, рост в нормальных рамках, соотношение долга и EBITDA не превышает 3 (а по Облигационной группе оно 2,9).

Пока откровений нет. Показатели бизнеса больших вопросов не вызывают. Развитие, возможно, не столь бурное, но оно есть.

Ждем итоговый отчет эмитента (8-10 июля). Готовим вопросы. А затем ожидаем показателей за 1 полугодие 2019, где уже учтены, фактически, все облигационные деньги, гашения займов от СХПК и кредитов. Информация по портфелю займов, с учетом всех облигаций, у нас будет в конце июля.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

- 03 июля 2019, 16:15

- 03 июля 2019, 18:51

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка