Блог им. andreihohrin

Стратегически продаю фьючерс на американские акции. Причины и сценарии - в тексте

- 08 мая 2019, 08:51

- |

#портфелиprobonds #сделки

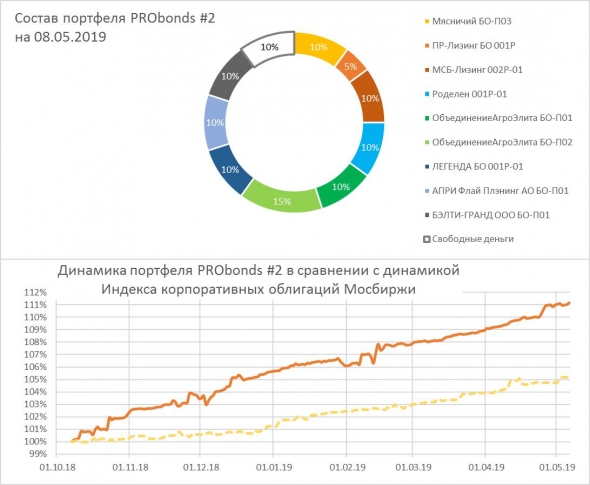

В портфеле PRObonds #2 на 10% от капитала выставляется стоп-приказ на продажу фьючерса на индекс американских акций US500 (июньский фьючерс имеет краткое наименование USM9). Цена условия – 2 189 п.

1 пункт контракта равен 1 доллару. В рублях стоимость 1 контакта около 145 тысяч рублей.

Почему принимается это решение?

1. Рынок акций США дорог по мультипликаторам финансового анализа. Безотносительно к возможностям будущего роста или падения.

2. Всплеск волатильности ограничивает возможности будущего роста. Связано это с формальным увеличением гарантийного обеспечения по срочным контрактам и вероятным ужесточением риск-менеджмента брокеров, позволяющих клиентам открывать кредитные позиции.

3. Ожидания продолжения мягкой монетарной политики и, возможно, еще большего ее смягчения – в ценах. Объявления со стороны ФРС прозвучали. Рынок сразу закладывает факты в цены. Повышение цен, связанное с изменениями денежного регулирования в пользу продолжения стимулирования экономики и рынка деньгами, произошло еще в феврале-марте.

4. Продолжение значимого роста фондового рынка возможно только параллельно с накоплением госдолга. Это касается и США, и Европы. Долги государств, исторически, максимальны.

Получаем аргументацию не в пользу продолжения фондового роста. Но в пользу фондового снижения.

Как могут развиваться события?

Сценарий №1. Максимумы фондового рынка США уже показаны. В этом случае мы, скорее всего, в течение нескольких недель или даже месяцев наблюдаем продолжительное, глубокое, с перерывами и сильными отскоками снижение рынка. Снижение с целями ниже декабрьских минимумов. Со стремлением к 2 000 п. по S&P500. В ходе этого снижения неоднократно могут появляться возможности для возобновления или начала игры на понижение.

Сценарий №2. Максимумы фондового рынка США еще впереди. Особенно неприятно будет, если эти максимумы будут показаны после того, как у нас будет открыта продажа. Однако сами максимумы вряд ли окажутся выше 3 150 п. по S&P500. И их достижение в рамках данного сценария – вопрос короткого времени. Мая-июня. Скорее, мая. После чего можно ожидать движения к обозначенным целям снижения – вблизи 2 200 – 2 000 п. по S&P500.

И в первом, и во втором сценарии, короткая позиция в USM9 будет увеличиваться с 10% до 20% от портфеля PRObonds #2. А для тех, кто играет на все деньги – с 50% до 100% от капитала. Тактика ее увеличения на сегодня еще не определена.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

- 08 мая 2019, 09:58

- 08 мая 2019, 10:27

- 08 мая 2019, 10:29

- 08 мая 2019, 10:30

- 08 мая 2019, 10:35

- 08 мая 2019, 10:57

- 08 мая 2019, 11:17

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка