Блог им. andreihohrin

Мониторинг доходностей облигаций крупнейших российских корпоратов

- 23 апреля 2019, 08:11

- |

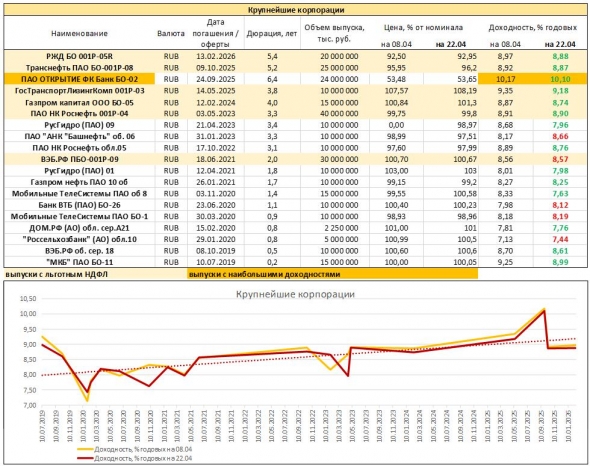

#probondsмонитор Облигации крупнейших корпораций

• Примечательно, что в топ по торговым оборотам, да и вообще в топ крупнейших корпоративных выпусков не е попадают облигации главной компании России, Сбербанка. Или фондирование «от бабушек» дешевле, или чтобы не мешать Минфину в размещениях ОФЗ. Или присутствует косность в выборе инструментов фондирования.

• Кроме того, среди наиболее ликвидных корпоративных выпусков все еще немного облигаций с льготным НДФЛ. Конечно, компании приходят за облигационными деньгами постоянно, и все новые выпуски подпадают под льготу. Но инвесторы предпочитают торговать старыми, не льготируемыми выпусками. Значит, инвесторы в льготе не заинтересованы, значит это, в большинстве, не физлица.

• Сектор все еще остается, в основном площадкой для торговли институциональных участников. Да и по доходностям не выигрывает у облигаций субъектов федерации. А последние, для частного инвестора, и менее рискованны, и не несут налоговой нагрузки.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Поясните плиз — в таблице у вас указаны облигации

— ВЭБ.РФ об.сер.18 с погашением 08.10.2019 (дох. 8.61%)

чем они отличаются от

— ВЭБ.РФ ПБО-001Р-07 с погашением 22.11.2019 НО ткущая доходность по ним только 8.13%

Спасибо.