Блог им. MKrrr

📱 Т-Технологии – это банк, или всё же тех?

- 18 ноября 2025, 21:11

- |

Часто даже инвесторы на бирже называют Т-Технологии «Т-Банком». Формально ошибаются, но фактически недалеки от истины. Т-Технологии это технологическая компания, вокруг которой строится экосистема финансовых и лайфстайл-сервисов: мобильные приложения, бизнес-решения, онлайн-услуги. А её фундамент — крупнейший онлайн-банк России с 52 млн клиентов

Когда-то у Т-Технологий было 100% акций Т-Банка, но после объединения с Росбанком появились миноритарии. Впрочем, контроль остался, и по сути, вся экосистема по-прежнему управляется из одного центра. Мы сами относим Т-Технологии к банковскому сектору, хотя правильнее к бигтеху, рядом с Яндексом и VK

📊Финансы

Основа выручки – розничное кредитование (39%) + транзакции (18%). На чистые транзакционные направления приходится услуги МСБ (18%), страхование (8%), инвест.тех (5%)

Рост год к году на 33%, квартал к кварталу на 10%. Бизнес мало зависим от ключевой ставки. Как любая фин.организация, конечно – влияет уровень дефолтности, но тут условно-комиссионный бизнес, четко покрываемый стоимостью. Нет низкомаржинальных сегментов

Попробуем измерить эффективность «по-технологичному». EBITDA для банков считать сложно: процентные доходы и расходы это и есть их бизнес, поэтому стандартная формула не работает. Чтобы сопоставить с другими техами, можно использовать EBTDA (прибыль до налогов + амортизация)

По итогам 12 месяцев (LTM / последние 12 мес.):

🔹прибыль до налогообложения ₽201,1 млрд

🔹амортизация ₽41,3 млрд

🔹итого EBTDA ₽242 млрд

Мультипликаторы:

EV/EBITDA 3,6

P/E 5,2

ND/EBITDA 0,3

Методика спорная (депозиты и кредиты мы не включаем в долг), но вывод очевиден: по метрикам Т-Технологии стоят дешевле, чем классические бигтехи, при сопоставимом росте и стабильной прибыли. Зато дороже (см. P/BV, даже выше чем у бенчмарка Сбера)

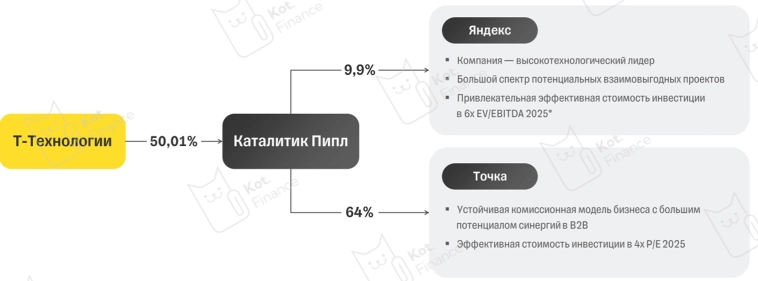

Помимо классических мультипликаторов стоит обратить внимание на портфельные активы. Т-Технологии косвенно владеют Яндексом и Точкой. Эффективная доля в Я 5%, в Точке 32%. Как это будет кристализовано в стоимости не понятно. Раскрытие может быть через M&A, но дело не быстрое

❤️жмяк и подписка на Кот.Финанс

🐾 Вывод

Репозиционирование компании в сектор «теха», а не «банков», могло бы заметно увеличить капитализацию. Пока же Т-Технологии это цифровой монстр с банковским сердцем: зарабатывает как финорганизация, растёт как IT-компания, а оценивается с мультипликаторов х1,2 к Сберу. Много это или мало? – нормально, т.е. IT кровь Т разбавилась банковской кровью Росбанка, что отразится на ROE. Но оценивая качество продуктов Т – перспективы потрясающие. Мы присматриваемся к акциям. И Т-Тех отличный кандидат на включение в портфель. Любителям дешевизны и распродаж актив тоже понравится: бизнес вырос, а с пиков 2021 года цена снизилась. Мы не помним, чтобы банк (тогда мы считали его банком) торговался ниже х2 по P/BV

А пока мы держим почти весь портфель в облигациях, вот наш выбор:

👵Портфель бабули – ТОП 10 в кредитном рейтинге от А- без оферт

👶Портфель внучков – ТОП 10 в кредитном рейтинге от А- с офертами

📘Почитать по теме:

👉Сила в постоянстве или три примера изменчивости прогнозов ЦБ: один, два, три

👉Последний прогноз: снижение на паузе?

👉разброс прогнозов по ставке в начале года

Полезно? Ставь👍

--

Спасибо, что читаете нас❤

👉Витрина ссылок. Читайте нас там, где Вам удобно!

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Glorax

- IMOEX

- IPO

- IPO 2024

- автоследование

- акции

- анализ

- аналитика

- афк система

- Балтийский лизинг

- банки

- биржа

- Брусника

- валюта

- ВДО

- ВИМ Ликвидность

- вклады

- втб

- ВУШ

- Газпром

- ГК «Сегежа»

- ГТЛК

- дайджест

- Делимобиль

- Делимобиль | Каршеринг Руссия

- дефолт

- дефолты

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Евротранс

- золото

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- итоги

- итоги недели

- Карта рынка

- ключевая ставка

- ключевая ставка ЦБ РФ

- Контрол-Лизинг

- Конференции смартлаба

- кредитный рейтинг

- кредитный риск

- кс

- лизинг

- м.видео

- МВ ФИНАНС (М.Видео)

- Монополия

- Московская Биржа

- мтс

- недвижимость

- нефть

- Ника

- обзор рынка

- облигации

- отчетность

- оферта

- оферта по облигациям

- оферты

- ОФЗ

- паника

- пассивный доход

- Подборка

- портфель

- портфель инвестора

- прогноз 2025

- прогноз по акциям

- рейтинг

- риск

- Риски

- Роделен

- рубль

- самолет

- сбербанк

- Сегежа групп

- Строители

- строительный сектор

- ТГК-14

- Тимофей Мартынов

- трейдинг

- Уральская сталь

- финансовый анализ

- флоатеры

- форекс

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- эталон

- Эталон Финанс

- юань

- юмор

Пользуетесь?

Главное чтоб прайм не имел вас

Финтех. Это прям точно не втб