Новости рынков

Новости рынков | Сохраняем негативный взгляд на акции Делимобиля. По-прежнему не видим веских причин для инвестиций в бумаги компании и считаем риски существенными - Совкомбанк Инвестиции

- 25 августа 2025, 14:04

- |

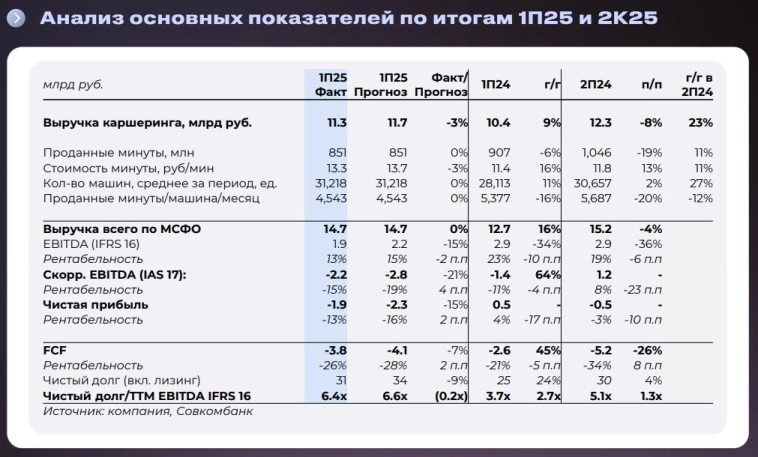

Делимобиль опубликовал отчетность по МСФО за первое полугодие 2025 года. Хотя фактические цифры по выручке, EBITDA и чистой прибыли немного превзошли наши консервативные ожидания, мы сохраняем негативный взгляд на отчёт и инвестиционный кейс.

Почему мы видим проблемы:

— Низкие операционные показатели: Выручка от основного бизнеса (каршеринг) выросла всего на 9% г/г. Рост был обеспечен исключительно за счет повышения средней стоимости минуты на 16%, в то время как количество проданных минут упало на 6% г/г.

— Падающая эффективность: При росте автопарка на 11% утилизация машин продолжает снижаться. Количество проданных минут на одну машину в месяц рухнуло на 16% г/г.

— Высокая долговая нагрузка: Чистый долг (с учетом лизинга) достиг 31 млрд руб., а соотношение ND/EBITDA (IFRS 16) составляет пугающие 6.4x. Компания хронически генерирует отрицательный свободный денежный поток (FCF).

— Бизнес-модель: В условиях ценовой войны с крупными игроками (СитиДрайв, Яндекс.Драйв), у которых есть доступ к «бесплатному» финансированию от материнских компаний, Делимобиль оказывается в проигрышной позиции. Повышение цен ведет к потере доли рынка, а их отсутствие — к убыточности.

Мы по-прежнему не видим веских причин для инвестиций в акции Делимобиля и считаем риски существенными.

Источник

теги блога Редактор Боб

- CNYRUB

- En+

- EPFR

- IPO

- Mail.ru Group

- Ozon

- X5 Retail Group

- АвтоВАЗ

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- Банк Санкт-Петербург

- банки

- Башнефть

- брокеры

- ВТБ

- ГАЗ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ГАЗ

- Детский мир

- дивиденды

- Доллар

- Доллар рубль

- Евраз

- золото

- ИнтерРАО

- ИнтерРАО ЕЭС

- инфляция в России

- ипотека

- КАМАЗ

- ключевая ставка ЦБ РФ

- криптовалюта

- Лента

- Лукойл

- М.видео

- Магнит

- Мегафон

- Мечел

- ММК

- Московская биржа

- МСФО

- МТС

- нефть

- НЛМК

- НМТП

- Новатэк

- НорНикель

- ОАК

- облигации

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- РСБУ

- рубль

- Русагро

- Русал

- РусГидро

- Русснефть

- самолет

- санкции

- Сбербанк

- Северный поток-2

- Северсталь

- Совкомфлот

- Соллерс

- СПБ биржа

- Сургутнефтегаз

- Татнефть

- Тинькофф Банк

- ТМК

- Трансконтейнер

- Транснефть

- уголь

- утренний обзор

- ФК Открытие

- форекс

- ФосАгро

- ФСК Россети

- ЦБ

- Черкизово

- Энел Россия

- Эталон

- юань

- Юнипро

- ЮТэйр

- Яндекс