Георгий Аведиков

Лучшая стратегия инвестирования 2022 года

- 09 марта 2022, 23:50

- |

🧐Сейчас многие напишут в комментариях что-то вроде — лучшая стратегия это держать деньги в валюте, но мы сегодня разберем рыночные стратегии, которыми пользовалось большинство.

📊Напомню, у меня есть 4 портфеля у разных брокеров, в каждом была своя идея и своя стратегия:

✔️ дивидендная по акциям РФ;

✔️ сбалансированная (акции РФ + облигации + кэш) с уклоном на дивиденды и купоны.

✔️ дивидендная по акциям США и ЕС;

✔️ стоимостная через покупку ETF на разные страны.

Я на днях подвел промежуточные итоги по своим портфелям, пока биржа не работает, сделал следующие выводы:

🧰 Портфель из ETF фондов (преимущественно Finex) чувствует себя неплохо. Правда, вскрылись неторговые риски, связанные с маркетмейкером, из-за чего значительную часть фондов сняли с торгов, да и биржа пока не открылась. Больше всего подкачали #FXMM и #FXTB, которые по идее являются инструментами ликвидности. Посмотрим, чем дело закончится, доля фондов в глобальном портфеле (если объединить все 4) составляет 15%.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 9 )

Последние новости (📌) и мысли(❓)

- 05 марта 2022, 15:46

- |

📌Fortum решил остановить все инвестиции в проекты в России. Это уже интересная новость, напомню, что данная компания владеет одноименным бизнесом в РФ (Фортум), также имеет долю в ТГК-1 и владеет материнской компанией Юнипро — Uniper. Пока речь идет только про новые проекты, все текущие будут достраивать. К новым относятся в частности станции в рамках ДПМ-2, отказ от уже выигранных контрактов может повлечь большие штрафы.

❓Ряд компаний могут отменить дивиденды. Бизнесы, где мажоритарным акционером является иностранное юр. лицо в рамках запрета на вывод процентов и дивидендов за рубеж могут отказаться от таких выплат или потратить средства на обратный выкуп. Фактически мажоритарии таких компаний, как Юнипро, Энел Россия и их аналогов не заинтересованы в выплате, они сами эту выплату получить не смогут. Пока это вопрос открытый, нужно разъяснение от регулятора. Ведь другой возможности вывода прибыли из активов в РФ, кроме дивидендов, у иностранцев просто нет.

( Читать дальше )

Что делать с валютой и акциями иностранных компаний?

- 05 марта 2022, 15:44

- |

🔥Мы сейчас находимся в условиях, когда информация меняется чуть ли не каждый час и даже сами регуляторы, на мой взгляд, до конца не могут просчитать, как сильно на ситуацию повлияют их решения.

💰В моменте лучше действовать осторожно, я продал основную часть своих зарубежных активов у брокера ВТБ, а вторую часть оставил, которая была куплена через Тинькофф. В случае, если наши иностранные активы заморозят на неопределенный срок — переживу, если же торги спустя время возобновятся — тоже не сильно расстроюсь.

Настали те времена, когда в первую очередь нужно думать не о доходности, а о надежности и ликвидности. Если ваш портфель был хорошо диверсифицирован, то в любом случае должны остаться активы, которые можно продать без значительных потерь. Я так и поступил, продав выросшие акции США и частично ЕС, чтобы была валютная кубышка.

📌Растущая инфляция и цены на энергоносители могут ударить по странам ЕС, также может тряхнуть и рынок США, поэтому, желательно диверсифицировать валютные накопления, не держать все только в евро или только в долларах.

( Читать дальше )

❓Что делать с фондами в текущей ситуации (ETF и БПИФ)?

- 27 февраля 2022, 17:39

- |

⚡️Каждый день появляется новая информация о санкциях против финансовых институтов России. Под жесткие санкции попали ВТБ #VTBR, Совкомбанк и Открытие из тех, с которыми мы как-то связаны через брокерские счета, ETF и БПИФы. Сбер #SBER зацепило по касательной, но все еще может измениться.

Российские БПИФы

У брокера ВТБ уже на прошлой неделе появились проблемы с обменом валюты и покупкой иностранных бумаг. Выводы валюты пока работают, лично проверил в пятницу. Главный вопрос, что будет с БПИФами от ВТБ?

БПИФы на российские активы скорее всего не пострадают, а вот фонды на иностранные активы могут попасть под ограничения, если OFAC сочтет ВТБ капитал полноценной дочкой ВТБ и наложит санкции. Пока какие-то действия предпринимать не стоит, на мой взгляд, но нужно подстилать соломку и искать варианты миграции в случае появления негативных новостей.

🇪🇺Фонды от Finex

Сейчас данные фонды выглядят надежнее из-за европейской юрисдикции, но смущает только тот момент, что их приобрел Совкомбанк не так давно, который сейчас в SDN листе (под санкциями). Пока нет информации о том, что с фондами есть проблемы, свои позиции я держу, но нужно искать альтернативы, о них поговорим ниже.

( Читать дальше )

Российский рынок 2.0

- 25 февраля 2022, 13:10

- |

Настала новая эра на рынке РФ и скорее всего в жизни многих россиян. Реализовался самый негативный сценарий из всех возможных. Можно ли было предугадать такой поворот событий — скорее всего нет. Во всяком случае из тех, кого я знаю, на это ставку не делал никто.

📊Не хочется больше говорить о геополитике, ее стало слишком много, давайте разберемся в том, что делать российскому инвестору. С акциями РФ более-менее понятно, у кого есть кэш, можно отдельные идеи докупать, в первую очередь я бы рассматривал экспортеров. Если кэша нет, лучше тогда просто на что-то отвлечься минимум на месяц.

💰 БПИФ и ETF. Здесь ситуация неоднозначная, против ВТБ и Сбера ввели санкции, из-за чего первый уже объявил о приостановке торгов иностранными акциями:

«В настоящий момент в связи с наложением на ВТБ санкций часть операций, касающаяся расчетов в валюте, недоступна: в частности, покупка/продажа валюты и иностранных ценных бумаг, вывод валюты с брокерского счета в другой банк, маржинальный вывод средств под залог ценных бумаг. Приостановлены операции по фондам с иностранными ценными бумагами.»

( Читать дальше )

💰 "Продал все акции и вышел в кэш..."

- 22 февраля 2022, 20:05

- |

Наверное так бы я поступил, если подобная ситуация произошла в самом начале моего пути. Страх часто может спровоцировать на необдуманные действия, о которых в перспективе можно сильно пожалеть. Если посмотреть на историю, то акции всегда давали более высокую доходность, чем все остальные инструменты.

🧰У меня всего 4 портфеля с разными стратегиями инвестирования. Основной портфель на ИИС, где я использую консервативную дивидендную стратегию, покупая акции, облигации и инструменты денежного рынка и самостоятельно балансирую их в зависимости от ситуации. В данный момент этот портфель чувствует себя лучше всего, даже несмотря на коррекцию.

🧨Второй портфель состоит только из акций, которые покупаются с целью удержания минимум на 3 года для получения ЛДВ (льгота долгосрочного владения) и в него в такие периоды лучше не заглядывать, как вы понимаете 😁. На самом деле он пока в плюсе в %, но коррекция в денежном выражении впечатляет.

📊Третий портфель собран из ETF на разные страны и разные виды активов, но он был создан около года назад и пока находится в минусе из-за Китая, а теперь еще и из-за рынка РФ. Но здесь пока рано подводить итоги, относительно небольшой горизонт инвестирования и частые пополнения размывают доходность.

( Читать дальше )

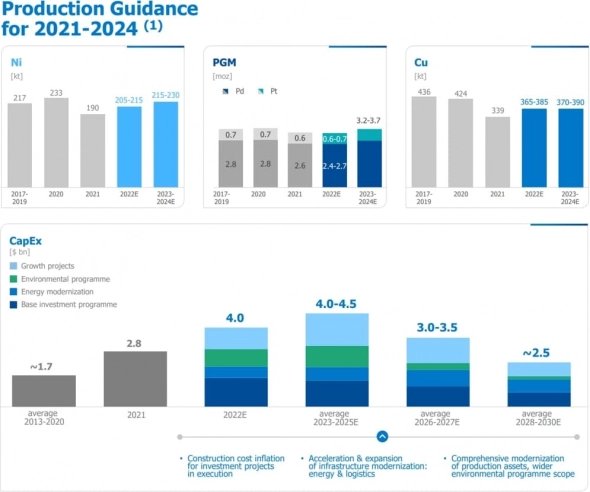

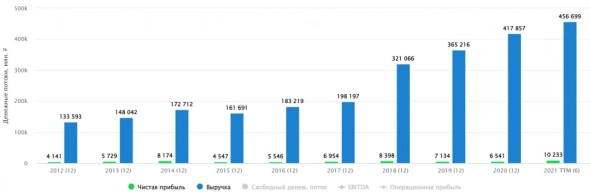

💰ГМК Норникель считаем форвардные дивиденды

- 17 февраля 2022, 14:54

- |

Российский рынок славится своей высокой дивидендной доходностью по сравнению с развивающимися странами, уже не говоря о развитых. Сегодня не будем вдаваться в геополитику, поговорим исключительно про бизнес компании и о том, что его ждет в ближайшем будущем и какой сейчас дивидендный потенциал.

Сейчас Норникель подходит к пику инвестиционного цикла, что уже видно по объему капексов за 2021 год, который вырос на 57% г/г до $2,8 млрд. Максимальные затраты буду с 2023 по 2025 год включительно.

📌Текущая див. политика предусматривает выплату в размере 60% от EBITDA, пока отношение ND/EBITDA меньше 1,8. Чистый долг (ND) немного вырос за 2021 год, до $4,9 млрд., но рост EBITDA оказался выше, за счет чего мультипликатор даже снизился г/г.

ND/EBITDA = 0,5

❓Див. политика в текущем виде подкреплена соглашением с Русалом, которое истекает 1 января 2023 года. Судя по комментариям менеджмента, в условиях высоких кап. затрат логично будет платить дивиденды из свободного денежного потока (FCF) до окончания инвестпрограммы (2025 год), как вариант предлагалось распределение от 50 до 75% FCF за год. Учтем эти цифры в наших расчетах.

( Читать дальше )

Магнит наращивает продажи

- 11 февраля 2022, 17:56

- |

Магнит является отличным хрестоматийным примером компании, которая из истории роста превратилась в историю стоимости.

📈С 2006 по 2015 годы акции выросли с 500 руб. до 12 000 руб. Но и мультипликаторы на тот момент, P/E в среднем за период был на уровне 25, что для сектора ритейла дороговато. Но темпы роста выручки и открытия магазинов поддерживали веру инвесторов в то, что так может продолжаться еще долго.

📊Сейчас же компания торгуется по P/E = 11 и никому не нужна. Это не удивительно, прирост торговой площади уже не дает того эффекта, который был 8-9 лет назад, а сопоставимые продажи с 2016 по 2019 год были околонулевыми, порой даже отрицательными.

В это время были проблемы не только с бизнесом, но и с менеджментом, основатель сети С. Галицкий ушел, вначале его сменила О. Наумова, перейдя из Х5, затем пришел Ян Дюнинг из Ленты. Давайте посмотрим, что удалось изменить и как в целом отработала компания в постпандемийный год.

📉Раньше ставка делалась на открытие новых магазинов, которые были похожи на сельпо внутри, но надо было захватывать рынок. Сейчас, когда уже новые площади особого эффекта не дают, про что я писал выше, менеджмент сосредоточился на редизайне и сделках M&A.

( Читать дальше )

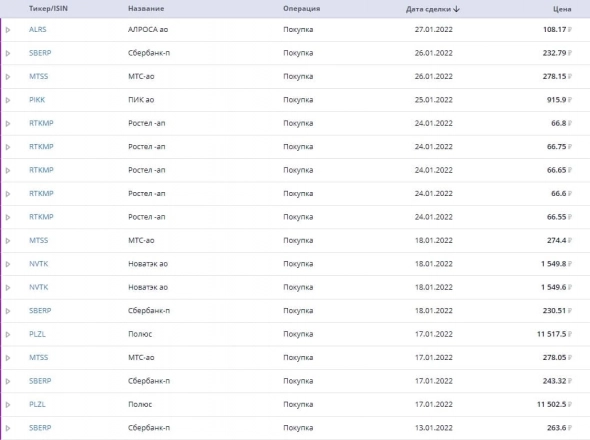

Что удалось купить на коррекции

- 09 февраля 2022, 20:02

- |

Наш рынок открылся сегодня гэпом вверх, пройдя первый сильный рубеж в 3600 пунктов. Пока рано открывать шампанское, тем не менее, основная часть купленных позиций уже вышла в хороший плюс.

Весь список я приведу картинкой, а причины покупок кратко опишу в сегодняшнем посте.

📌Сбербанк-пр (разбор) — за последние годы портфель прилично вырос, а доля Сбера пропорционально снизилась, сейчас рынок дал отличную возможность докупить. В 2021 году была получена рекордная прибыль (1,2 трлн. руб) и рекордные дивиденды (26 руб). Пропустить такую идею было бы обидно, я всегда захожу лесенкой, что-то докупил по 260 руб, что-то по 230 руб, средняя цена покупок составила 240 руб. В долгосрок Сбер смотрится лучше остальных банков. на мой взгляд, по соотношению цена/качество.

📌МТС (разбор) — мы уже много раз говорили про данную компанию, в марте узнаем о новой див. политике. По слухам можем увидеть дивиденд в 34 руб., но даже если он останется на уровне 30 руб., то ДД в 11% на следующие 3 года меня вполне устраивает. Я пока делаю акцент на то, что в ближайшие год-два ставку ЦБ все-таки начнет снижать, что приведет к переоценке акций.

( Читать дальше )

М.Видео, стоит ли ждать восстановления?

- 09 февраля 2022, 12:07

- |

Акции компании спикировали на 60% со своих максимумов 2021 года. Действительно ли все так плохо в бизнесе и что можно ожидать по дивидендам разберемся в сегодняшней статье.

Для начала давайте посмотрим на результаты всего 2021 года:

📈 Общие продажи (GMV) выросли на 13,1% г/г до 570,7 млрд. руб.

📈 Общие онлайн продажи выросли на 28,8% г/г до 386,9 млрд. руб.

Основная часть товаров продается онлайн, на этот сегмент приходится почти 68% всего оборота.

Благодаря программе лояльности удалось подсадить значительную часть клиентов на мобильное приложение (я не исключение), количество установок за год выросло в 3,8 раза.

Несмотря на локдауны в прошлом году, LFL показатели положительные, средний чек вырос на 9,2% г/г по группе. Продолжается открытие новых магазинов за год прирост составил 184 шт. или 17%.

Комментарий нового ген. директора Энрике Фернандеса:

«В 2022 году мы планируем сфокусировать внимание на операционной эффективности в период

продолжающейся цифровой трансформации, дальнейшем развитии платформы OneRetail и

укреплению долгосрочного партнёрства с поставщиками».

( Читать дальше )

теги блога Георгий Аведиков

- AFKS

- AGRO

- BELU

- CHMF

- En+

- ETLN

- FIVE

- fix price

- Globaltrans

- GMKN

- HeadHunter

- IPO

- IPO 2024

- MAGN

- MOEX

- MTSS

- Ozon

- PHOR

- PLZL

- ROSN

- RTKM

- Sber

- SMLT

- softline

- SPO

- TCSG

- Whoosh

- X5

- X5 Retail Group

- yndx

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- белуга групп

- Брокеры

- ВсеИнструменты.ру

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- европлан

- Займер

- ИИС

- ИнтерРАО

- итоги недели

- КарМани

- Лента

- Лукойл

- м.видео

- Магнит

- ММК

- Московская биржа

- Мосэнерго

- мтс

- Налогообложение на рынке ценных бумаг

- НЛМК

- НМТП

- Новатэк

- Новости

- обзор рынка

- Облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- Полиметалл

- Полюс Золото

- портфель

- прогноз по акциям

- Рентал ПРО

- Роснефть

- Россети Ленэнерго

- ростелеком

- Русагро

- Русал

- Русгидро

- Русская аквакультура

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- Совкомфлот

- сургутнефтегаз

- татнефть

- ТГК-1

- Тинькофф Банк

- трейдинг

- Фосагро

- ФСК Россети

- ЭНЕЛ РОССИЯ

- Эталон

- Юнипро

- Яндекс