Редактор Боб

Аналитики считают акции Яндекса недооцененными. Таргеты колеблются от 5000 ₽ до 6900 ₽, что предполагает потенциал роста от 25% до 73% — Ведомости

- 30 октября 2025, 14:09

- |

Отчет «Яндекса» за III квартал 2025 г. подтверждает сочетание быстрого роста выручки с улучшением рентабельности, считает аналитик «Финама» Дмитрий Лозовой. Однако полная устойчивость потребует подтверждения в следующих кварталах.

Прогноз компании по EBITDA на IV квартал в 77 млрд руб. предполагает рост на 58% г/г — это будет самый высокий темп в году. Рекордная скорректированная чистая прибыль в 44,7 млрд руб. может позволить наращивать выплату дивидендов.

Консенсус-прогнозы по итогам 2025 года: выручка 1,4-1,444 трлн руб., скорректированная EBITDA 269-273 млрд руб.

Среди рисков эксперты выделяют макроэкономическое замедление, давление на рекламные бюджеты, крупные капрасходы на ИИ, а также новые регуляторные инициативы и налоговую реформу.

Акции «Яндекса» на текущих уровнях недооценены, считают представители БКС и «Т-инвестиций». Таргет по бумаге у Freedom Finance Global составляет 5000 руб. (+25,6% от текущей цены) на годовом горизонте, Альфа-банка – 5370 руб. (+34,9%), ПСБ – 5750 руб. (+44,5%), «Т-инвестиций» – 5800 руб. (+45,75%), «Финама» – 5884,7 руб. (+47,9%), «Цифра брокера» – 5900 (+48,3%), «Эйлера» – 6400 руб. (+60,8%), БКС – 6900 руб. (+73,4%)

( Читать дальше )

- комментировать

- 265

- Комментарии ( 0 )

Сохраняем рейтинг ПОКУПАТЬ для обыкновенных акций Сбербанка с целевой ценой 400 ₽ на горизонте 12 мес., доходность с учетом дивиденда составляет 50% - Ренессанс Капитал

- 30 октября 2025, 13:09

- |

Чистая прибыль Сбербанка по итогам 9М25 выросла на 7% г/г, превысив 1,3 трлн руб. Рост чистых процентных доходов и снижение стоимости риска обеспечили улучшение финансового результата в 3кв25. Ожидаем дивиденд по итогам 2025 года на уровне 37,7 руб. на акцию (13% к текущей цене). Сохраняем рейтинг ПОКУПАТЬ для обыкновенных акций Сбербанка с целевой ценой 400 руб.

Высокие темпы роста кредитного портфеля в 3кв25

По итогам 3кв25 кредитный портфель, опережая сектор, вырос на 5,2% кв/кв (4,7% с поправкой на валютную переоценку или 6,9% с начала года). Основным драйвером роста остается корпоративный сегмент. Доля просроченной задолженности (NPL 90+) по итогам 3кв25 выросла на 0,1 п.п. до 3,3% (доля кредитов 3-й стадии – на 0,3 п.п. до 4,8%), преимущественно за счет розничного сегмента. На фоне снижения ключевой ставки Банка России чистая процентная маржа дополнительно расширилась, достигнув, по нашим оценкам, 6,0% в 3кв25.

( Читать дальше )

По итогам текущего года на рынке алюминия может сложиться глобальный дефицит в размере 1% от спроса — Эйлер

- 30 октября 2025, 12:27

- |

По итогам текущего года на рынке алюминия может сложиться глобальный дефицит в размере 1% от спроса. Это связано с ограниченным предложением со стороны Китая, который производит 60% металла, и исторически низкими запасами на мировых биржах, сообщается в исследовании «Эйлер».

Текущих биржевых запасов хватит лишь на 4-5 дней мирового потребления. Выпуск алюминия в Китае остается негласно ограниченным на уровне 45 млн тонн, и потенциал дальнейшего роста производства почти исчерпан.

Значительную роль в спросе играют сектор ВИЭ и электросетей, на которые пришлось около 20% потребления в Китае и 15% в мире. Дополнительную поддержку рынку может оказать потенциальное восстановление активности в китайском секторе недвижимости с 2026 года.

В конце октября биржевая стоимость алюминия впервые с мая 2022 года превысила $2900 за тонну.

Источник

Мы ожидаем, что по итогам 2025 г. Сбер может выплатить дивиденды в размере ~38 руб. (ДД ~ 13%). Сохраняем рекомендацию «Покупать» по акциям компании - Совкомбанк Инвестиции

- 30 октября 2025, 11:24

- |

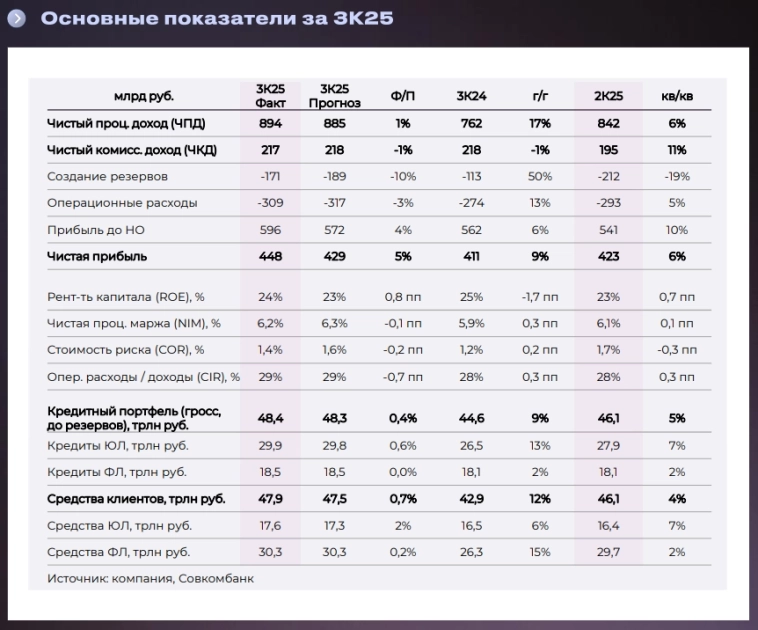

Сбер представил отчет по МСФО за 9 месяцев 2025 г. — фактические показатели за 3 квартал превысили наши ожидания.

Ключевые результаты за 3К25:

— Чистая прибыль — 448 млрд руб. (+9% г/г, +6% кв/кв)

— Чистый процентный доход — 894 млрд руб. (+6% кв/кв)

— Чистый комиссионный доход — 217 млрд руб. (+11% кв/кв)

— Рентабельность капитала (ROE) — 24%

Обновлённый гайденс Сбера на 2025 год:

— NIM повышен до >5,9%

— Рост чистого комиссионного дохода снижен до 3-5% г/г (было 7-10%)

Дивидендный прогноз:

На основе обновленных данных мы ожидаем, что по итогам 2025 года Сбер может выплатить дивиденды в размере ~38 руб. на акцию (общая сумма около 860 млрд руб.).

Наш взгляд:

Сохраняем рекомендацию «Покупать» по акциям Сбера. Инвестиционный кейс поддерживается лидерством в секторе, низкой стоимостью риска.

Источник

Citi снизил свои краткосрочные целевые цены на золото и серебро: золото с 4000$ до 3800$ за унцию, серебро с 55$ до 42$ за унцию сославшись на изменения в условиях мирового рынка

- 30 октября 2025, 10:06

- |

В понедельник Citi снизил свои краткосрочные целевые цены на золото и серебро, снизив прогноз цен на золото на период от нуля до трех месяцев до 3800 долларов за унцию с 4000 долларов, а также прогноз цен на серебро до 42 долларов за унцию с 55 долларов, сославшись на изменения в условиях мирового рынка.

Сокращение ставок последовало за торговыми переговорами президента США Дональда Трампа с такими странами, как Малайзия, Таиланд, Вьетнам и Камбоджа, а также потенциальными переговорами с Бразилией, Индией и Тайванем. Председатель КНР Си Цзиньпин заявил о своей готовности к диалогу, что снижает неопределенность на рынке, сообщает Citi.

В банке отметили, что изменение ценовой динамики, возможное разрешение ситуации с приостановкой работы правительства США и снижение инфляционных ожиданий могут оказать давление на цены на золото в ближайшей перспективе.

Цены на золото выросли на 51% с начала года на фоне геополитической неопределенности, ожиданий снижения ставок и закупок со стороны центральных банков. 20 октября они достигли рекордного максимума в 4381,21 доллара за унцию, но с тех пор упали на 10%.

( Читать дальше )

Пик глобального спроса на нефть наступит не раньше 2032 года сообщила консалтинговая компания Wood Mackenzie

- 29 октября 2025, 18:02

- |

Пик глобального спроса на нефть наступит не раньше 2032 года, на два года позже предыдущих прогнозов, сообщила консалтинговая компания Wood Mackenzie. В отчете объясняется, почему углеводороды продолжают активно использоваться в транспорте и нефтехимии.

Возросшая зависимость от ископаемого топлива, вызванная спросом на электроэнергию для искусственного интеллекта и геополитической нестабильностью, сделала невозможным достижение целей по нулевым выбросам к 2050 году.

Согласно прогнозу, пик спроса на жидкие углеводороды составит 108 миллионов баррелей в день к 2032 году. Спрос на природный газ останется стабильным до 2040-х годов.

В Китае потребление нефти достигнет пика в 2025 году, но затем снизится на 35% к 2060 году из-за роста популярности электромобилей. В то же время Индия, Юго-Восточная Азия и Африка останутся регионами, стимулирующими рост спроса.

Сохраняем рекомендацию ПОКУПАТЬ по Яндексу. Акции торгуются с дисконтом, а диверсификация бизнеса обеспечивает устойчивость в долгосрочной перспективе - Совкомбанк Инвестиции

- 29 октября 2025, 16:01

- |

Яндекс опубликовал отчетность по МСФО за 3 квартал 2025 года и повысил собственный прогноз по EBITDA на 2025 год с 250 до 270 млрд руб. — это выше наших текущих ожиданий.

Ключевые результаты:

— Выручка: 366 млрд руб. (+32% г/г), немного выше прогноза

— Скорр. EBITDA: 78 млрд руб. (+43% г/г), на 10% выше ожиданий

— Рентабельность по EBITDA: 21.3% (+1.6 п.п. г/г)

Наш взгляд:

Отчетность в целом нейтральна, но повышение компанией прогноза по EBITDA и ресегментация отчетности (повышает прозрачность) — позитивные сигналы. FCF оказался слабее ожиданий из-за агрессивных инвестиций в ИИ-инфраструктуру и серверы, что мы рассматриваем как стратегические вложения в будущий рост.

Сохраняем рекомендацию «Покупать». Акции торгуются с дисконтом, а диверсификация бизнеса обеспечивает устойчивость в долгосрочной перспективе.

Источник

Мы не ждем дивиденды от Газпрома по итогам 2025 г. и сохраняем нейтральный взгляд на компанию. FCF скорректированный на финансирование строительства и процентные расходы будет в отрицательной зоне

- 29 октября 2025, 15:25

- |

Во вторник (28 октября) совет директоров Газпрома утвердил инвестиционную программу и бюджет головной компании на 2025 год в новых редакциях. Объем финансирования инвестиционной программы в этом году составит 1 615 млрд руб., что на 92 млрд руб. или на 6% выше, чем в ее первоначальном варианте.

Отметим, что данную величину нельзя напрямую относить к капитальным затратам на уровне МСФО, при этом увеличение инвестпрограммы уже отражается в результатах Газпрома за 1П25. Мы оцениваем капитальные затраты компании на уровне МСФО в 2,6 трлн руб. в этом году, в частности из-за существенного роста инвестиций у Газпром нефти.

CFO Газпрома Фамил Садыгов также подтвердил, что компания планирует заработать 2,9 трлн руб. EBITDA на консолидированном уровне (наши оценки – 3 трлн руб.).

Оцениваем новость нейтрально для Газпрома. На наш взгляд, в инвестиционном кейсе компании наибольшую важность в текущий момент представляют показатели свободного денежного потока.

( Читать дальше )

Инфляция в России к концу 2025 года составит 6,8% — ВТБ Мои Инвестиции на форуме «Россия зовет!» в Казани

- 29 октября 2025, 14:51

- |

Инфляция в России к концу 2025 года составит 6,8%. Такой прогноз на инвестиционном Форуме ВТБ «РОССИЯ ЗОВЕТ! Казань» озвучил инвестиционный стратег «ВТБ Мои Инвестиции» Алексей Корнилов.

Он напомнил, что в сентябре текущего года уровень инфляции в России оценивался в 6,7%. На данный момент он, как показывает статистика, составляет порядка 7%.

«Инфляция сейчас снижается. Это, конечно, беспокоит многих. Мы прогнозируем уровень инфляции к концу текущего года в районе 6,8%», — сказал Корнилов.

Руководитель департамента по работе с клиентами рыночных отраслей – старший вице-президент ВТБ Дмитрий Средин заявил, что инфляция в России на сегодняшний день находится на недостаточном для продолжения снижения ключевой ставки уровне. По его словам, Центральный банк пристально следит за ситуацией.

Цены на серебро коварны, более подвижны и менее стабильны по сравнению с золотом. Поэтому покупка серебра оправдана лишь на часть сбережений в периоды просадки цен — Виталий Манжос из БКС

- 29 октября 2025, 13:07

- |

Цены на серебро коварны, более подвижны и менее стабильны по сравнению с золотом. Поэтому покупка серебра оправдана лишь на часть сбережений в периоды просадки цен, сказал «Газете.Ru» эксперт по фондовому рынку «БКС Мир инвестиций» Виталий Манжос

«Стоит учитывать коварный характер цен на серебро. Они более подвижны и менее стабильны в сравнении с золотом. Покупка любого актива на историческом максимуме сопряжена с риском быстрой и длительной просадки», — отметил Манжос.

По его словам, физическое серебро не приносит процентов и дивидендов. Вложение в серебро на неудачном уровне способно «заморозить» средства на срок вплоть до нескольких лет.

Он добавил, что полная среднемировая стоимость производства серебра составляет около $20 за унцию, что в 2,5 раза ниже рекордной биржевой цены.

Источник

теги блога Редактор Боб

- CNYRUB

- En+

- EPFR

- IPO

- Mail.ru Group

- Ozon

- X5 Retail Group

- АвтоВАЗ

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- Банк Санкт-Петербург

- банки

- Башнефть

- брокеры

- ВТБ

- ГАЗ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ГАЗ

- Детский мир

- дивиденды

- Доллар

- Доллар рубль

- Евраз

- золото

- ИнтерРАО

- ИнтерРАО ЕЭС

- инфляция в России

- ипотека

- КАМАЗ

- ключевая ставка ЦБ РФ

- криптовалюта

- Лента

- Лукойл

- М.видео

- Магнит

- Мегафон

- Мечел

- ММК

- Московская биржа

- МСФО

- МТС

- нефть

- НЛМК

- НМТП

- Новатэк

- НорНикель

- ОАК

- облигации

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- РСБУ

- рубль

- Русагро

- Русал

- РусГидро

- Русснефть

- самолет

- санкции

- Сбербанк

- Северный поток-2

- Северсталь

- Совкомфлот

- Соллерс

- СПБ биржа

- Сургутнефтегаз

- Татнефть

- Тинькофф Банк

- ТМК

- Трансконтейнер

- Транснефть

- уголь

- утренний обзор

- ФК Открытие

- форекс

- ФосАгро

- ФСК Россети

- ЦБ

- Черкизово

- Энел Россия

- Эталон

- юань

- Юнипро

- ЮТэйр

- Яндекс