SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Тимофей Мартынов

Расклад по обязательствам и долгам Evergrande

- 21 сентября 2021, 11:02

- |

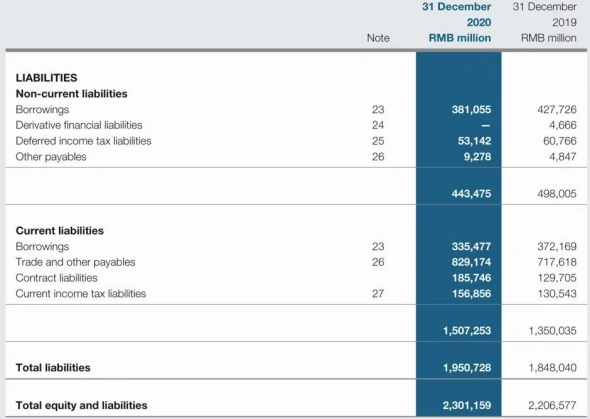

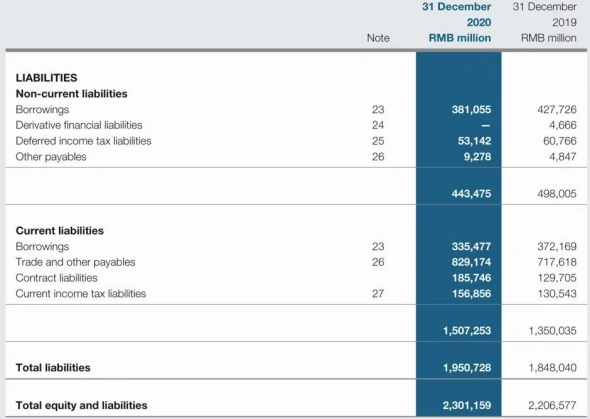

В годовом отчете Evergrande есть вся информация, аудированная PWC.

Юани отчета можно переводить в доллары делением на 6,5. Получаем:

👉кредиты и займы $110 млрд

👉налоги $32 млрд

👉контракты $28,5 млрд

👉кредиторская задолженность $127 млрд

Кредиторская задолженность — это долги контрагентам. Это то, что может вызвать эффект домино в строительном секторе Китая.

Контракты — возможно это деньги, полученные за недостроенные квартиры.

Из активов: $215 млрд на конец 2020 это оценка собственности, из которых $193 млрд — это недостроенные дома.

25% долга из $110 млрд является оффшорным, номинировано в долларах USD и HKD.

Юани отчета можно переводить в доллары делением на 6,5. Получаем:

👉кредиты и займы $110 млрд

👉налоги $32 млрд

👉контракты $28,5 млрд

👉кредиторская задолженность $127 млрд

Кредиторская задолженность — это долги контрагентам. Это то, что может вызвать эффект домино в строительном секторе Китая.

Контракты — возможно это деньги, полученные за недостроенные квартиры.

Из активов: $215 млрд на конец 2020 это оценка собственности, из которых $193 млрд — это недостроенные дома.

25% долга из $110 млрд является оффшорным, номинировано в долларах USD и HKD.

- комментировать

- ★1

- Комментарии ( 12 )

Вопросы по Evergrande

- 21 сентября 2021, 10:15

- |

Мы знаем что у Evergrande $300+ млрд обязательств.

У меня есть вопросы:

У меня есть вопросы:

- какова структура этих обязательств?

- какая доля приходится на долг, какая на задолженность перед контрагентами?

- кто эти контрагенты?

- сколько долга офшорного сколько оншорного?

- кто является держателем этого долга, кто основной держатель?

- Fidelity Asian High-Yield Fund

- UBS (Lux) BS Asian High Yield (USD)

- HSBC Global Investment Funds — Asia High Yield Bond XC

- Pimco GIS Asia High Yield Bond Fund

- Blackrock BGF Asian High Yield Bond Fund

- Allianz Dynamic Asian High Yield Bond

S&P: Китай вероятно не будет спасать Evergrande

- 21 сентября 2021, 09:52

- |

Аналитики S&P Global Ratings полагают, что Китай не будет напрямую спасать проблемного застройщика Evergrande.

В четверг компания должна сделать купонные платежи по облигациям, S&P ждет, что это будет дефолт. Доходность по 5 летним облигациям Evergrande сейчас превышает 500% годовых. Доходность этих бумаг начала резко расти еще в июле. Де-факто, Evergrande уже в состоянии дефолта, так как уже пропустили платеж по банковскому кредиту. На Evergrande приходится 11% от всех ВДО облигаций в Азии.

S&P:

Мы не ожидаем прямой поддержки Evergrande. Мы верим что Пекин вмешается только в случае далеко идущего «заражения», которое может привести к банкротству других больших застройщиков, что создаст риски для всей экономики. Банкротство одного только лишь Evergrande не должно создать системных рисков. Мы не ждем вмешательства государства до тех пор, пока не будет риска для системной стабильности. Спасение со стороны государства снизит финансовую дисциплину в секторе.

В четверг компания должна сделать купонные платежи по облигациям, S&P ждет, что это будет дефолт. Доходность по 5 летним облигациям Evergrande сейчас превышает 500% годовых. Доходность этих бумаг начала резко расти еще в июле. Де-факто, Evergrande уже в состоянии дефолта, так как уже пропустили платеж по банковскому кредиту. На Evergrande приходится 11% от всех ВДО облигаций в Азии.

S&P:

Мы верим что банковский сектор Китая переварит дефолт Evergrande без существенных разрушений, хотя мы понимаем что возможен эффект домино.

Роснефть может получить право экспорта в Европу - Коммерсантъ

- 21 сентября 2021, 09:13

- |

Вице-премьер Александр Новак предлагает проработать возможность разрешить Роснефти поставку в Европу 10 млрд м3 газа в год по агентскому соглашению с Газпромом «в качестве эксперимента». Окончательное решение примет президент.

27 августа Сечин просил Путина дать доступ к трубе в Европу.

Сечин предложил платить повышенный НДПИ на экспортируемый газ — 5 тыс руб с 1000м3 против 1290 руб у Газпрома.

https://www.kommersant.ru/doc/4996386

27 августа Сечин просил Путина дать доступ к трубе в Европу.

Сечин предложил платить повышенный НДПИ на экспортируемый газ — 5 тыс руб с 1000м3 против 1290 руб у Газпрома.

https://www.kommersant.ru/doc/4996386

Минфин хочет заставить Сбербанк и ВТБ направлять 75% прибыли на дивиденды

- 20 сентября 2021, 15:54

- |

Сегодня Коммерсант написал, что Минфин поднял вопрос об увеличении доли чистой прибыли госбанков, направляемой на дивиденды, с 50% до 75%.

С подобным заявлением в пятницу на Международном банковском форуме выступил Иван Чебесков, директор департамента финансовой политики Минфина.

По его словам, госбанки вкладывают огромные ресурсы в экосистемы, что заставляет Минфин задуматься: «а не должны ли они все-таки платить».

В первую очередь, это камень в огород Сбербанка.

https://www.kommersant.ru/doc/4995628

Как вы думаете, реально могут заставить или смелые фантазии Минфина?

С подобным заявлением в пятницу на Международном банковском форуме выступил Иван Чебесков, директор департамента финансовой политики Минфина.

По его словам, госбанки вкладывают огромные ресурсы в экосистемы, что заставляет Минфин задуматься: «а не должны ли они все-таки платить».

В первую очередь, это камень в огород Сбербанка.

https://www.kommersant.ru/doc/4995628

Как вы думаете, реально могут заставить или смелые фантазии Минфина?

📉ВАМ СЛОВО: Почему рынок резко снижается сегодня?

- 20 сентября 2021, 12:56

- |

На данный момент снижение фьючерса РТС составляет чуть более 2%, это максимальное снижение индекса за последний месяц.

Фьючерс S&P500 на премаркете падает аж на 1,4%, чего не видели достаточно давно. Такое падение за 1 день было последний раз 2 месяца назад — 19 июля.

В комментариях напишите ваше мнение, почему на ваш взгляд сегодня снижаемся…

Фьючерс S&P500 на премаркете падает аж на 1,4%, чего не видели достаточно давно. Такое падение за 1 день было последний раз 2 месяца назад — 19 июля.

В комментариях напишите ваше мнение, почему на ваш взгляд сегодня снижаемся…

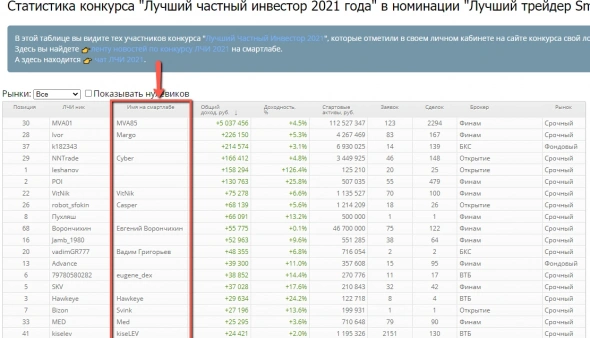

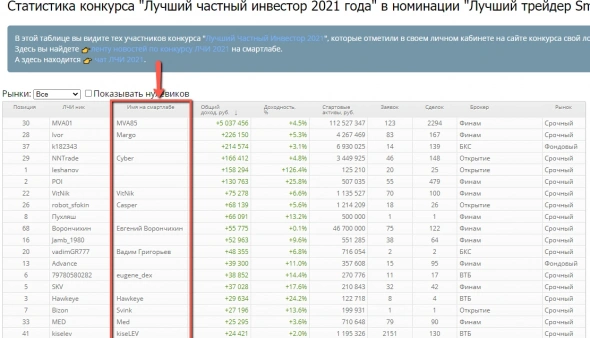

СТАТИСТИКА ЛЧИ 2021 ТАБЛИЦА СМАРТЛАБА

- 20 сентября 2021, 12:16

- |

Всем привет! Выкладываю традиционную табличку ЛЧИ с участниками от смартлаба:

https://smart-lab.ru/lchi2021

Для того, чтобы попасть в эту таблицу, надо в кабинете ЛЧИ на сайте https://investor.moex.com/ указать свой ЛОГИН на смартлабе (не имя, а именно логин):

Ваш логин используется в адресной строке вашего профиля или блога, например здесь: https://smart-lab.ru/profile/dr-mart/

Если вы всё сделали правильно, ваш ник на смартлабе появится в этой графе:

https://smart-lab.ru/lchi2021

Для того, чтобы попасть в эту таблицу, надо в кабинете ЛЧИ на сайте https://investor.moex.com/ указать свой ЛОГИН на смартлабе (не имя, а именно логин):

Ваш логин используется в адресной строке вашего профиля или блога, например здесь: https://smart-lab.ru/profile/dr-mart/

Если вы всё сделали правильно, ваш ник на смартлабе появится в этой графе:

Почему БСП может падать после включения в FTSE Global Equity Index Series?

- 20 сентября 2021, 12:09

- |

Это лишь догадки, могу предположить следующее. После того, как 24 августа стало известно, что БСП включают в индекс, фонды, которые трекают этот индекс могли обратиться к крупным брокерам с просьбой закупить пакеты определенного размера. Общий объем притока там около $6M должен был быть. Соответственно к дате ребалансировки 17 сентября брокера могли уже набрать бумагу для фондов и передать ее тем или иным способом. Возможно, какие-то из этих «передач» пришлись на аукцион закрытия в пятницу, поэтому цена закрытия улетела вниз более чем на 3%.

Сегодня цена упала еще на 3,5% так как спрос пропал, а спикули могут разгружать набранные позы.

Может из брокеров кто фронтранил, поэтому позы тоже надо закрыть.

В общем, это лишь догадки дилетанта, надеюсь более просвещенная публика поправит меня. Спасибо

Сегодня цена упала еще на 3,5% так как спрос пропал, а спикули могут разгружать набранные позы.

Может из брокеров кто фронтранил, поэтому позы тоже надо закрыть.

В общем, это лишь догадки дилетанта, надеюсь более просвещенная публика поправит меня. Спасибо

Скользящие средние на дневном S&P500 перевернулись вниз впервые с ноября 2020

- 20 сентября 2021, 11:21

- |

Не секрет, что в качестве индикатора тренда я использую 15 и 30 дневные EMA.

В настоящий момент по индексу S&P500 этот индикатор близок к пересечению.

Последний тренд был так силен, что эти средние ни разу не пересекались с ноября 2020 года, то есть почти целый год.

Осенью прошлого года этот индикатор дважды пересекался, дав ложный сигнал, — рынок все таки вернулся обратно к тренду без какой-либо коррекции. Как думаете, что будет на этот раз?

В настоящий момент по индексу S&P500 этот индикатор близок к пересечению.

Последний тренд был так силен, что эти средние ни разу не пересекались с ноября 2020 года, то есть почти целый год.

Осенью прошлого года этот индикатор дважды пересекался, дав ложный сигнал, — рынок все таки вернулся обратно к тренду без какой-либо коррекции. Как думаете, что будет на этот раз?

Обсудим Китай? Будет ли крах вслед за банкротством Evergrande?

- 18 сентября 2021, 10:37

- |

Хотел бы обсудить с вами, уважаемыми экспертами насущный вопрос:

Не наколыхнется ли весь Китай медным тазом вслед за банкротством Evergrande?

Будет ли в Китае кредитный кризис?

Упадет ли строительный сектор?

Что думаете, дорогие товарищи? Пишите в комменты, спасибо.

Не наколыхнется ли весь Китай медным тазом вслед за банкротством Evergrande?

Будет ли в Китае кредитный кризис?

Упадет ли строительный сектор?

Что думаете, дорогие товарищи? Пишите в комменты, спасибо.

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- Максим Орловский

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- страшилка

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс на индекс РТС

- фьючерс ртс

- экономика

- экономика США

- Яндекс