Андрей Хохрин

Вчера вышли новые данные по инфляции в США

- 13 мая 2021, 08:24

- |

Текущие значения самые высокие за последние 12 лет. Индекс потребительских цен 4,2% г/г. В то время как опрос Доу Джонса ожидал 3,6% г/г. Значение м/м 0,8% при ожиданиях 0,2%. Базовая инфляция (без учёта продуктов питания и энергоносители) составила 3% г/г и 0,9% м/м при ожиданиях 2,3% и 0,3% соответственно.

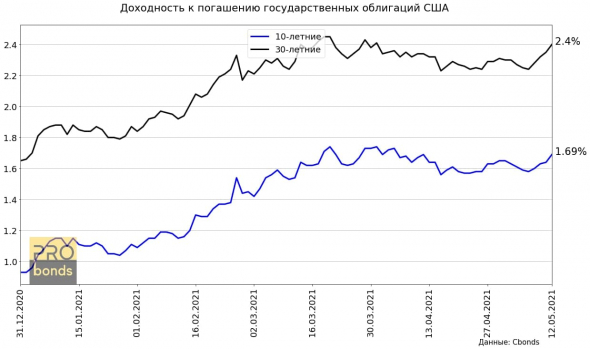

Финансовые рынки резко отреагировали на новые данные, индекс S&P500 снизился на 2,2%, Nasdaq потерял около 2,7%. Доходности 10-ти и 30-ти летних государственных облигаций выросли на 0,05 п.п.

Richard Clarida, заместитель председателя ФРС США, заявил, что удивлён такой высокой инфляцией, но всё ещё ожидает, что инфляция вернётся к долгосрочной цели 2% в 2022 или 2023 году.

Источник: Subscribe to read | Financial Times (ft.com)

Савиченко Марк

- комментировать

- 498

- Комментарии ( 4 )

Финансовые рынки 12 мая

- 13 мая 2021, 08:13

- |

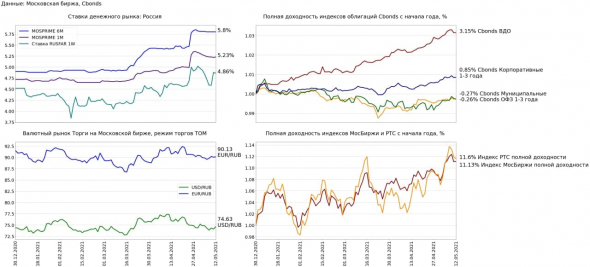

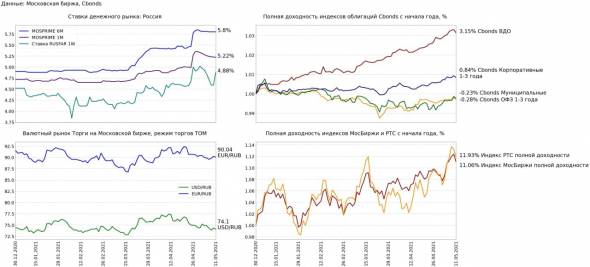

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, текущее значение 5.8% (-0.01 п.п. н/н, +0.9 п.п. с начала года)

• 1 месячная ставка MOSPRIME выросла на 0.01 п.п. до 5.23% (-0.03 п.п. н/н, +0.51 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на -0.02 п.п. до 4.86% (+0.02 п.п. н/н, -0.66 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару подешевел на 0.72% до 74.63 USD/RUB (-0.31% н/н, +0.29% с начала года)

• Рубль по отношению к евро подешевел на 0.09% до 90.13 EUR/RUB (+0.28% н/н, -1.52% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.06% до 6615.24 пунктов (+0.29% н/н, +11.13% с начала года)

• Индекс полной доходности РТС снизился на -0.3% до 2800.61 пунктов (+0.8% н/н, +11.6% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций не изменился (+0.1% н/н, +3.15% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.02% (-0.02% н/н, +0.85% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на 0.01% (+0.04% н/н, -0.26% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.04% (+0.09% н/н, -0.27% с начала года)

Директор по корпоративным рейтингам «Эксперт РА» рассказал VTimes, каким компаниям удалось сохранить кредитоспособность в кризис.

- 12 мая 2021, 19:14

- |

Среди прочих факторов финансовой устойчивости выделяется — наличие доступа к ликвидности, к рефинансированию коротких обязательств. Чтобы гарантированно получить доступ к ликвидности компании необходимо иметь диверсифицированный пул кредиторов, поскольку в кризисной ситуации решения в банках могут приниматься дольше, чем обычно. По мнению представителя рейтингового агентства: «Диверсификация источников финансирования, в том числе с использованием рынка облигаций, — существенное подспорье для минимизации потерь в кризис.»

Полная версия на сайте VTimes: Правила выживания для корпораций — VTimes

На 20 мая намечено размещение выпуска облигаций ООО "Онлайн Микрофинанс" под поручительство МФК «Мани Мен»

- 12 мая 2021, 11:04

- |

На 20 мая намечено размещение выпуска облигаций ООО «Онлайн Микрофинанс» под поручительство МФК «Мани Мен», одного из лидеров отечественного рынка МФО.

Размещение пройдет по закрытой подписке для квалифицированных инвесторов.

Предварительные параметры выпуска облигаций ООО «Онлайн Микрофинанс»:

• Эмитент: ООО «Онлайн Микрофинанс»

• Поручитель: ООО МФК «Мани Мен»

• Кредитный рейтинг поручителя: BBB- («Эксперт РА»), прогноз стабильный

• Размер выпуска: 500 млн.р.

• Ориентир купона: 12,5% годовых (выплата купона ежемесячно)

• Срок до погашения: 3 года

• Организатор: ИК «Иволга Капитал»

• Ориентир даты размещения: 20 мая 2021

Заявки на участие в размещении будут приниматься только от квалифицированных инвесторов с обязательной предварительной записью у организатора размещения. Для предварительной записи необходимо обратиться по указанным ниже контактам.

( Читать дальше )

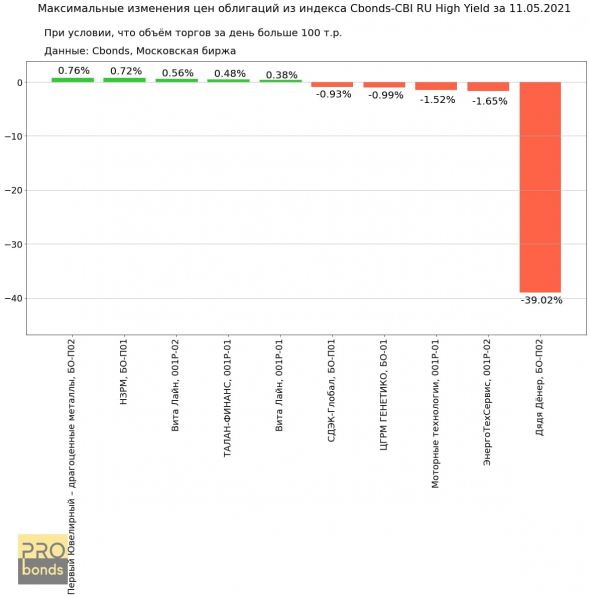

Максимальные изменения цен облигаций из индекса Cbonds-CBI RU High Yield за 11.05.2021

- 12 мая 2021, 08:44

- |

• Первый Ювелирный – драгоценные металлы, БО-П02 +0.76%, цена закрытия 104.39% Доходность к погашению 10.66%

• НЗРМ, БО-П01 +0.72%, цена закрытия 105.77% Доходность к погашению 8.98%

• Вита Лайн, 001Р-02 +0.56%, цена закрытия 100.75% Доходность к погашению 9.84%

• ТАЛАН-ФИНАНС, 001P-01 +0.48%, цена закрытия 104.6% Доходность к погашению 10.21%

• Вита Лайн, 001Р-01 +0.38%, цена закрытия 100.74% Доходность к погашению 9.99%

• СДЭК-Глобал, БО-П01 -0.93%, цена закрытия 103.0% Доходность к погашению 9.07%

• ЦГРМ ГЕНЕТИКО, БО-01 -0.99%, цена закрытия 106.77% Доходность к погашению 12.04%

• Моторные технологии, 001P-01 -1.52%, цена закрытия 106.1% Доходность к погашению 10.54%

• ЭнергоТехСервис, 001Р-02 -1.65%, цена закрытия 102.99% Доходность к погашению 10.03%

• Дядя Дёнер, БО-П02 -39.02%, цена закрытия 48.0% Доходность к погашению 77.6%

Финансовые рынки 11 мая

- 12 мая 2021, 08:42

- |

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, текущее значение 5.8% (-0.01 п.п. н/н, +0.9 п.п. с начала года)

• 1 месячная ставка MOSPRIME снизилась на -0.01 п.п. до 5.22% (-0.04 п.п. н/н, +0.5 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.29 п.п. до 4.88% (+0.04 п.п. н/н, -0.64 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.34% до 74.1 USD/RUB (-1.02% н/н, -0.42% с начала года)

• Рубль по отношению к евро укрепился на 0.18% до 90.045 EUR/RUB (+0.19% н/н, -1.61% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на -1.16% до 6611.45 пунктов (+0.23% н/н, +11.06% с начала года)

• Индекс полной доходности РТС снизился на -1.16% до 2808.95 пунктов (+1.1% н/н, +11.93% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций снизился на -0.16% (+0.1% н/н, +3.15% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на -0.1% (-0.04% н/н, +0.84% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.07% (+0.02% н/н, -0.28% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.09% (+0.13% н/н, -0.23% с начала года)

Краткий обзор портфелей PRObonds (актуальная доходность 9,6-15% годовых)

- 12 мая 2021, 06:40

- |

Актуальные годовые доходности портфелей PRObonds (за последние 365 дней): 15,0% для облигационного портфеля #1 и 9,6% для смешанного портфеля #2. С начала года облигационный портфель #1 принес 3,2% (9% годовых), немного опередив индекс Cbonds-CBI RU High Yield (8,7% годовых с начала 2021 года).

С момента своего запуска в июле 2018 года портфель #1 проигрывает из популярных инвестиционных инструментов рынкам акций, а портфель #2 еще и золоту. Причем по соотношению доходности и просадки оба портфеля находятся вблизи лидирующих позиций среди популярных инвестиционных инструментов.

( Читать дальше )

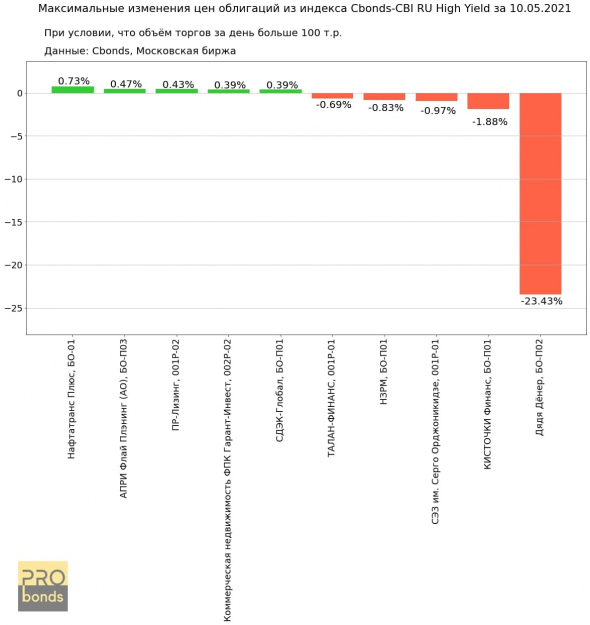

Максимальные изменения цен облигаций из индекса Cbonds-CBI RU High Yield за 10.05.2021

- 11 мая 2021, 08:09

- |

• Нафтатранс Плюс, БО-01 +0.73%, цена закрытия 103.98% Доходность к погашению 10.58%

• АПРИ Флай Плэнинг (АО), БО-П03 +0.47%, цена закрытия 102.46% Доходность к погашению 12.42%

• ПР-Лизинг, 001P-02 +0.43%, цена закрытия 101.46% Доходность к погашению 8.11%

• Коммерческая недвижимость ФПК Гарант-Инвест, 002Р-02 +0.39%, цена закрытия 99.93% Доходность к погашению 10.41%

• СДЭК-Глобал, БО-П01 +0.39%, цена закрытия 103.97% Доходность к погашению 8.81%

• ТАЛАН-ФИНАНС, 001P-01 -0.69%, цена закрытия 104.1% Доходность к погашению 10.81%

• НЗРМ, БО-П01 -0.83%, цена закрытия 105.01% Доходность к погашению 9.67%

• СЭЗ им. Серго Орджоникидзе, 001P-01 -0.97%, цена закрытия 104.77% Доходность к погашению 9.27%

• КИСТОЧКИ Финанс, БО-П01 -1.88%, цена закрытия 104.0% Доходность к погашению 11.57%

• Дядя Дёнер, БО-П02 -23.43%, цена закрытия 78.71% Доходность к погашению 31.51%

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал