Андрей Хохрин

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 15 июня 2021, 06:07

- |

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

(с 14.06 по 18.06.2021, в пересчёте на 1 облигацию)

15.06.2021

• МСБ-Лизинг, 002P-02 Ежемесячные выплаты ставка купона 12,75% Сумма купона 7,86 руб. Амортизация: 20,83 руб.

• Онлайн Микрофинанс, 02 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

16.06.2021

• Лизинг-Трейд, 001P-01 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

18.06.2021

• ООО ОР, 001P-04 Ежемесячные выплаты ставка купона 11% Сумма купона 9,04 руб.

- комментировать

- 1.9К

- Комментарии ( 0 )

Рынки и прогнозы. Жду дальнейшего укрепления рубля, подъема акций, стабилизации облигаций, снижения золота

- 14 июня 2021, 07:23

- |

Новая неделя стартует в России пусть с нерабочего, но торгового дня.

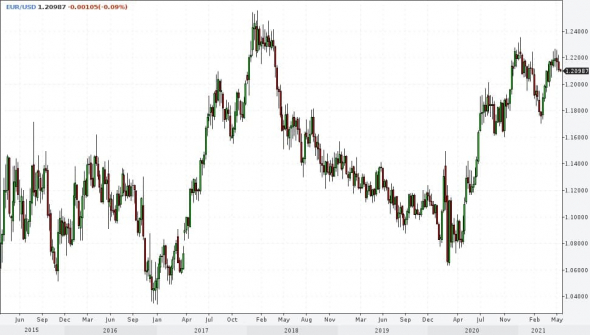

Доллар и евро продолжают заметное снижение против рубля. При этом доллар на уровне 73 пробил поддержку, в паре евро/рубль пока поддержка устояла, в силу своей отдаленности (86,5 рублей за евро). Само снижение ожидал и много об этом говорил. И, глядя на происходящее, мнения пока не меняю: рубль еще имеет потенциал к укреплению и высокую вероятность его реализовать. Вообще же, в перспективе рублю будет проще конкурировать с резервными валютами из-за инфляционной нагрузки на них. Годовая инфляция в США достигла 5%, всего на 1% ниже рублевой (6% годовых). Так что, возможно, лучшие времена для рубля еще впереди.

( Читать дальше )

Финансовые рынки 10 июня

- 11 июня 2021, 09:29

- |

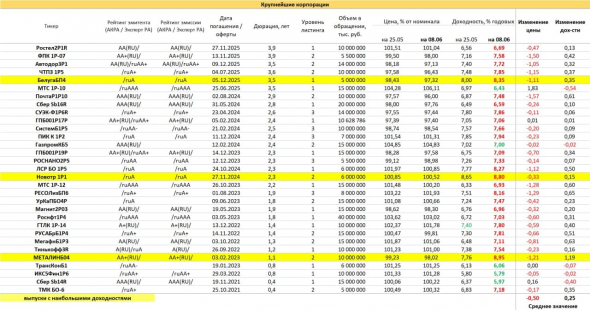

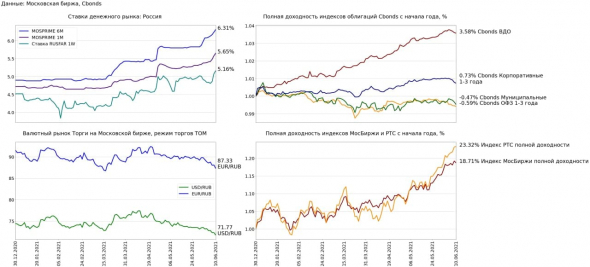

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME выросла на 0.07 п.п. до 6.31% (+0.23 п.п. н/н, +1.41 п.п. с начала года)

• 1-месячная ставка MOSPRIME выросла на 0.07 п.п. до 5.65% (+0.26 п.п. н/н, +0.93 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.08 п.п. до 5.16% (+0.32 п.п. н/н, -0.36 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.74% до 71.77 USD/RUB (-2.01% н/н, -3.55% с начала года)

• Рубль по отношению к евро укрепился на 0.86% до 87.33 EUR/RUB (-1.71% н/н, -4.58% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на -0.41% до 7066.62 пунктов (+0.66% н/н, +18.71% с начала года)

• Индекс полной доходности РТС вырос на 0.16% до 3094.81 пунктов (+2.57% н/н, +23.32% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций снизился на -0.03% (-0.12% н/н, +3.58% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на -0.05% (-0.26% н/н, +0.73% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.04% (-0.28% н/н, -0.59% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.14% (-0.17% н/н, -0.47% с начала года)

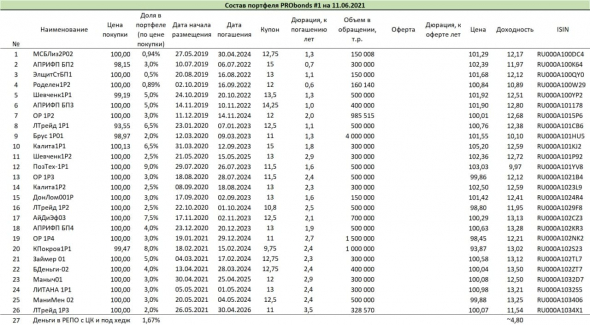

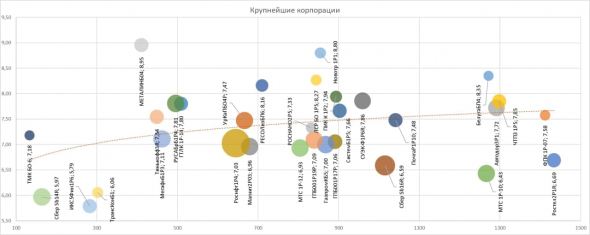

Обзор облигационного портфеля PRObonds #1 (годовая доходность 13,2%) и календарь облигационных размещений

- 11 июня 2021, 07:02

- |

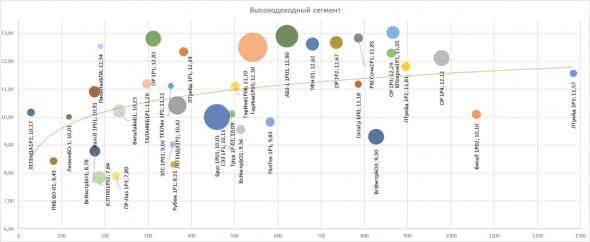

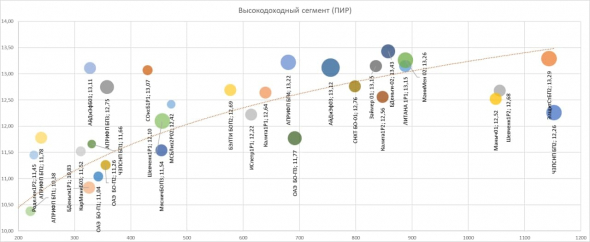

Российский облигационный рынок продолжает снижение, которое естественным образом добралось и до высокодоходного сегмента. С учетом коррекции цен бенчмарк сегмента индекс Cbonds-CBI RU High Yield с начала года вырос только на 3,5% (8,0% годовых). Облигационный портфель PRObonds #1 (сегодня сосредоточусь на нем) за этот же период времени дал 3,7% (8,3% годовых), укладываясь в общую логику рынка. За год (с июня по июнь) он вырос уже на 13,2%.

( Читать дальше )

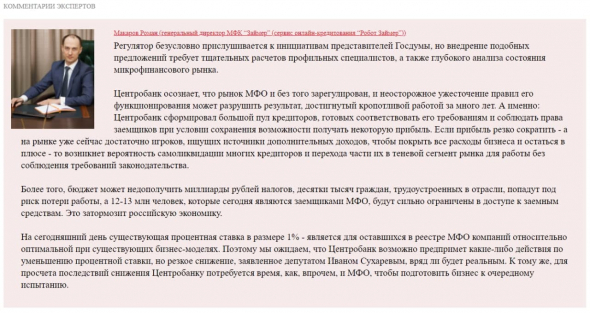

Роман Макаров (гендиректор МФК "Займер") о перспективах снижения предельной ставки кредитования (ПСК)

- 10 июня 2021, 11:45

- |

Гендиректор лидера микрофинансовой отрасли России МФК «Займер», Роман Макаров высказался насчет законодательной инициативы о снижении предельной ставки кредитования (ПСК) до с нынешних 1% до 0,5% в день (https://www.lawmix.ru/banki/16946).

Со своей стороны добавлю, что отрасль готовится к возможному понижению ПСК, хотя ее представители и считают любое понижение с нынешних уровней излишним. Вероятно, в случае дальнейших нормативных ужесточений число МФО и МКК еще более сократится, а доли лидирующих из них в этом случае должны вырасти наиболее заметно.

/Облигации МФК «Займер» входят в портфели PRObonds на 5% от активов/

Финансовые рынки 9 июня: рост ставок и снижение цен облигаций в ожидании заседания ЦБ

- 10 июня 2021, 10:53

- |

Денежный рынок:

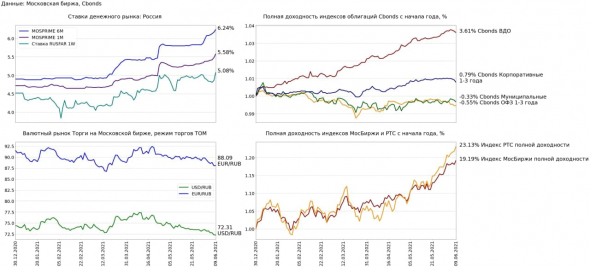

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME выросла на 0.07 п.п. до 6.24% (+0.16 п.п. н/н, +1.34 п.п. с начала года)

• 1-месячная ставка MOSPRIME выросла на 0.1 п.п. до 5.58% (+0.2 п.п. н/н, +0.86 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.22 п.п. до 5.08% (+0.19 п.п. н/н, -0.44 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару подешевел на 0.01% до 72.305 USD/RUB (-1.17% н/н, -2.84% с начала года)

• Рубль по отношению к евро подешевел на 0.06% до 88.0875 EUR/RUB (-1.4% н/н, -3.75% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.95% до 7095.36 пунктов (+0.74% н/н, +19.19% с начала года)

• Индекс полной доходности РТС вырос на 1.11% до 3089.99 пунктов (+1.97% н/н, +23.13% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций снизился на -0.08% (-0.1% н/н, +3.61% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на -0.13% (-0.23% н/н, +0.79% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.01% (-0.23% н/н, -0.55% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.1% (+0.04% н/н, -0.33% с начала года)

Финансовые рынки 8 июня

- 09 июня 2021, 12:11

- |

Укрепление рубля, рост ставок денежного рынка и снижение облигационных индексов

Денежный рынок:

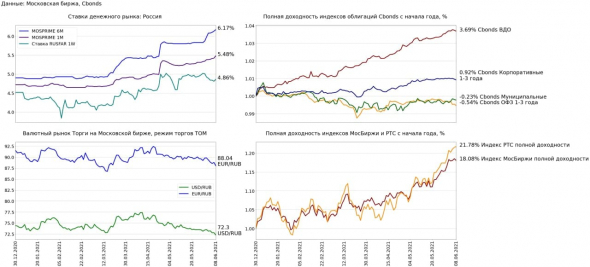

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME выросла на 0.04 п.п. до 6.17% (+0.19 п.п. н/н, +1.27 п.п. с начала года)

• 1-месячная ставка MOSPRIME выросла на 0.06 п.п. до 5.48% (+0.1 п.п. н/н, +0.76 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, на выросла 0.05 п.п. до 4.86% (-0.06 п.п. н/н, -0.66 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.7% до 72.3 USD/RUB (-1.64% н/н, -2.84% с начала года)

• Рубль по отношению к евро укрепился на 0.84% до 88.035 EUR/RUB (-1.97% н/н, -3.81% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на -0.39% до 7028.83 пунктов (+1.21% н/н, +18.08% с начала года)

• Индекс полной доходности РТС вырос на 0.21% до 3056.09 пунктов (+2.69% н/н, +21.78% с начала года)

Облигационный рынок:

( Читать дальше )

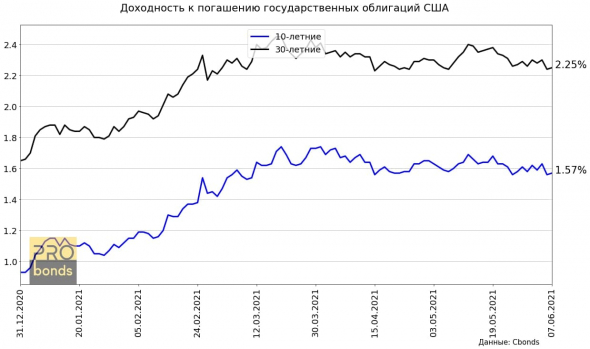

Доходности долгосрочных государственных облигаций США незначительно снизились за последний месяц

- 09 июня 2021, 11:54

- |

Доходность по 30-ти летним и 10-ти летним бумагам снизилась на 0.03 п.п. до 2.25% и 1.57% соответственно.

Разница между 10-ти летними трежерис и 10-ти летними инфляционными облигациями, так называемая «компенсация инфляции», снизилась на 0.1 п.п. до 2.39% (в начале года 2.01%, максимальное значение 2.54% в середине мая)

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал