SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart

Тонкие моменты, которые обсудили вчера с Сергеем Хотимским (Совкомбанк)

- 14 декабря 2023, 10:44

- |

Какие-то основные тезисы вчера сразу после интервью опубликовал, а сейчас хотел бы рассказать какие-то тонкие моменты из интервью. Кто не видел — рекомендую, в комментариях очень хвалят.

Сергей с партнерами купил «Буйкомбанк» когда ему было 23 года за $300к. Почему в Костроме? Просто потому что там было дешевле в 3 раза чем в Москве. Изначально думали перепродать в три раза дороже, но решили оставить и до сих пор растят бизнес. Сейчас Сергей с братом являются основными акционерами, владельцами примерно 1/3 акций.

Следующие 20 лет также собирается заниматься банковским бизнесом, потому что это самое интересное.

Институционалов примерно 1/3 спроса. Это и фонды прямых инвестиций и частные «фэмили офисы» и ПИФы. НПФы не могут покупать на IPO.

Решение об аллокации (кому сколько) будет приниматься в последний момент, решение трудное, так как не хотят никого обидеть, но объем акций с высокой вероятностью увеличивать не будут, потому что остальные акционеры не хотят продавать много акций так дешево. Сергей также сказал, что даже пре-IPO цены выше были, чем на IPO.

При переподписке в 6 раз получается что суммарный спрос на этом IPO составляет > 60 млрд руб, и это рекордный спрос для российского IPO.

Только в понедельник на падающем рынке спрос увеличился на 1 книгу, во вторник еще +1 книга всего за день. Таким образом, на падении российского рынка инвесторы не только не отзывали заявки, а наоборот активно их подавали.

Из «нерегулярных доходов» от инвестиционной деятельности Совкомбанка регулярными можно считать примерно 20-25% доходов (это торговля золотом, торговля валютой в интересах клиентов, размещение облигаций и так далее). В СВО потеряли 2 млрд на кредите Связному. Это был их партнер по сути, которого они кредитанули.

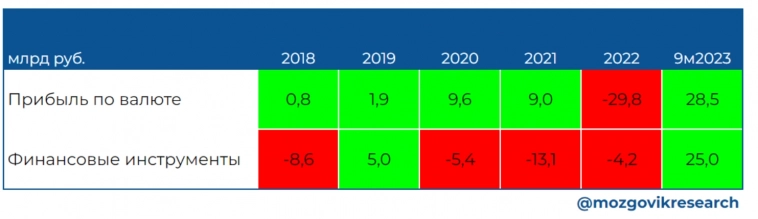

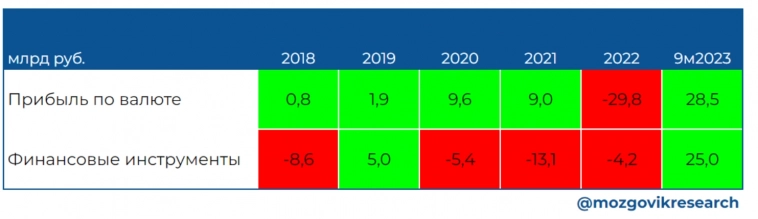

Что касается периодических убытков по финансовым инструментам:

То это часто могут быть хеджирующие позиции по основной деятельности, например процентные свопы. В 2021 году убыток был получен из-за расширения спредов в еврооблигациях.

Из последних дефолотов есть только два: Пересвет, 6-7 лет назад, и лет 10 назад Межпромбанк. После этого дефолторв в портфеле бондов не было

В целом, банк принимает решения по бондам максимально прагматично — решения коллегиальные, 6-7 человек, так что вероятность глупостей очень мала. Аппетита к риску нет. Бонды покупают только если есть очень большой дисконт по причине неликвидности. Совком тут зарабатывает за счет своей гибкости и быстроты принятия решений, в отличие от бюрократизированных банков где решения долгие. Поэтому такие доходы в 2023 году.

50% портфеля бондов это ААА. С рейтингом А- меньшее 2% портфеля.

Акций на балансе 5%. В портфеле только топ-10 голубые фишки, объем которых постепенно сокращаем.

Никогда акциями не занимались и не хотим, но Сбер по 100 рублей не могли не взять.

Кредиты юрикам, 300 млрд — это топ-500 компаний.

400 млрд — это средний бизнес.

8% — застройщики (эскроу).

нет коммерческой недвижимости и мало экспортеров.

Таргет по нормативу Н1 составляет 11,5% после дивидендов. Низкая величина означает что мы используем капитал максимально эффективно. Сейчас еще в 3 квартале купили страховую группу, финрезы консолидированные в группу вас порадуют. При желании могут высвободить капитал, который связан какими-то короткими вещами.

Дивиденды 50% от прибыли означали бы, что мы не знаем как грамотно распорядиться капиталом, и мы не можем выполнить целевой ROE (30%), тогда можно платить больше.

Сергей с партнерами купил «Буйкомбанк» когда ему было 23 года за $300к. Почему в Костроме? Просто потому что там было дешевле в 3 раза чем в Москве. Изначально думали перепродать в три раза дороже, но решили оставить и до сих пор растят бизнес. Сейчас Сергей с братом являются основными акционерами, владельцами примерно 1/3 акций.

Следующие 20 лет также собирается заниматься банковским бизнесом, потому что это самое интересное.

Институционалов примерно 1/3 спроса. Это и фонды прямых инвестиций и частные «фэмили офисы» и ПИФы. НПФы не могут покупать на IPO.

Решение об аллокации (кому сколько) будет приниматься в последний момент, решение трудное, так как не хотят никого обидеть, но объем акций с высокой вероятностью увеличивать не будут, потому что остальные акционеры не хотят продавать много акций так дешево. Сергей также сказал, что даже пре-IPO цены выше были, чем на IPO.

При переподписке в 6 раз получается что суммарный спрос на этом IPO составляет > 60 млрд руб, и это рекордный спрос для российского IPO.

Только в понедельник на падающем рынке спрос увеличился на 1 книгу, во вторник еще +1 книга всего за день. Таким образом, на падении российского рынка инвесторы не только не отзывали заявки, а наоборот активно их подавали.

Из «нерегулярных доходов» от инвестиционной деятельности Совкомбанка регулярными можно считать примерно 20-25% доходов (это торговля золотом, торговля валютой в интересах клиентов, размещение облигаций и так далее). В СВО потеряли 2 млрд на кредите Связному. Это был их партнер по сути, которого они кредитанули.

Что касается периодических убытков по финансовым инструментам:

То это часто могут быть хеджирующие позиции по основной деятельности, например процентные свопы. В 2021 году убыток был получен из-за расширения спредов в еврооблигациях.

Из последних дефолотов есть только два: Пересвет, 6-7 лет назад, и лет 10 назад Межпромбанк. После этого дефолторв в портфеле бондов не было

В целом, банк принимает решения по бондам максимально прагматично — решения коллегиальные, 6-7 человек, так что вероятность глупостей очень мала. Аппетита к риску нет. Бонды покупают только если есть очень большой дисконт по причине неликвидности. Совком тут зарабатывает за счет своей гибкости и быстроты принятия решений, в отличие от бюрократизированных банков где решения долгие. Поэтому такие доходы в 2023 году.

50% портфеля бондов это ААА. С рейтингом А- меньшее 2% портфеля.

Акций на балансе 5%. В портфеле только топ-10 голубые фишки, объем которых постепенно сокращаем.

Никогда акциями не занимались и не хотим, но Сбер по 100 рублей не могли не взять.

Кредиты юрикам, 300 млрд — это топ-500 компаний.

400 млрд — это средний бизнес.

8% — застройщики (эскроу).

нет коммерческой недвижимости и мало экспортеров.

Таргет по нормативу Н1 составляет 11,5% после дивидендов. Низкая величина означает что мы используем капитал максимально эффективно. Сейчас еще в 3 квартале купили страховую группу, финрезы консолидированные в группу вас порадуют. При желании могут высвободить капитал, который связан какими-то короткими вещами.

Дивиденды 50% от прибыли означали бы, что мы не знаем как грамотно распорядиться капиталом, и мы не можем выполнить целевой ROE (30%), тогда можно платить больше.

5К |

Читайте на SMART-LAB:

Радости рынка акций

Какой рынок — такие и новости (из ленты www.rbc.ru/quote/category/all/ )

Телеграм: @AndreyHohrin Не является инвестиционной...

09:36

Сообщение по итогам совещания Минфина и интервью СЕО

Друзья, привет! Делимся выдержкой из сообщений по итогам совещания в Минфине и интервью CEO в рамках новостной повестки, которая так...

19:24

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- Максим Орловский

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- прогноз по акциям

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс на индекс РТС

- фьючерс ртс

- ЦБ РФ

- экономика

- экономика США

- Яндекс

Тимофей, где мой приз(?

Яростно спамят звонками, в банки.ру вообще купили ботов и накручивают рейтинг так нагло что тиньков обзавидуется.

Если люди накручивают так грубо и не умело, это выдает их некомпетентность. Уверен на 146% что весь этот IPO сделелаи только с одной целью — втюхать акции лохам и свалить в закат.