Блог им. MKrrr

Рынок облигаций: новый шторм. Какие возможности он несет?

- 27 сентября 2022, 08:57

- |

Последние три месяца денежные рынки были абсолютно стабильными: банки уже набрали необходимую ликвидность и ставки дрейфовали на уровне 7-8%. Рынок облигаций давал те же 7-8% в ОФЗ, а корпоративные бумаги 9-11%. Казалось: все будет хорошо, уже даже доллар по 60…

Прошлая неделя быстро внесла коррективы и паника с фондового рынка, где несколько дней подряд просто не было растущих бумаг – перекинулась дальше. В текущей ситуации кажется, что думать об инвестициях стоит в последнюю очередь. И это заблуждение: инвестиции это еще и сбережения вашей семьи. И если они есть – то стоит озаботится тем, защищены ли они.

Доходности облигций быстро выросли на 1-3 процентных пункта, а это значит, что цена на них упала пропорционально сроку погашения.

Например: увеличение доходности на 1% по облигации со сроком погашения 10 лет = снижение ее цены примерно на 10% (если погашение в конце срока). У условиях падения меньше всего страдают «короткие» выпуски

В условиях роста неопределенности, инвестиции в облигации вновь стали интересными. Вклады медленно реагируют на события последних дней, а облигации дают доходность уже на 1,5-3% выше, чем неделю назад. Вкладывать на три года надо очень осмысленно, ведь девальвацию на этом промежутке времени никто не отменял. А краткосрочно припарковать деньги в ликвидных доходных облигациях — идея хорошая.

На срок больше года стоит рассмотреть банковские вклады: проценты будут меньше, но вы в любое время сможете забрать основную сумму. Правда, скорее всего, без процентов.

Или нужно покупать краткосрочные облигации и после окончания срока — сделать это вновь.

Меньше всего пострадали «короткие» выпуски. Они же и дают защиту: изменение ставки на них не повлияет.

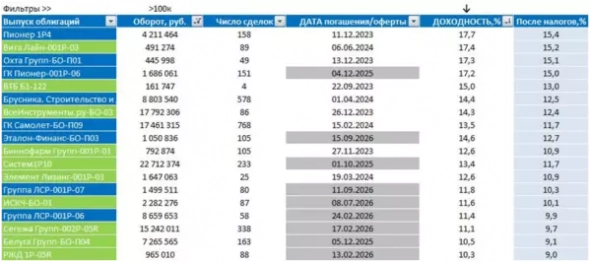

В состав индексов я включил следующие выпуски:

🔵 облигации из рискованного индекса (строительные компании)

🟢 из диверсифицированного индекса

⚪ долгосрочные облигации (>3 лет)

И при этом, советую если и выбирать вложения больше года, то делать это максимально осмысленно. Накопленный процент в облигациях останется, но вот рыночная цена может упасть. Поэтому стоит рассмотреть максимально короткие и максимально ликвидные бумаги.

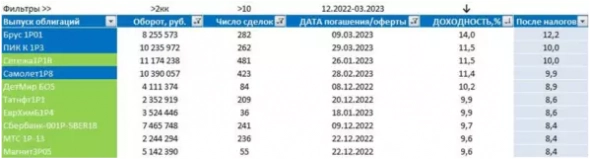

ТОП-10 самых ликвидных и самых доходных краткосрочных облигаций. Это то, где можно временно припарковать деньги на месяц-два-шесть.

🔵 высокий риск

🟢 низкий риск

Это то, где можно временно припарковать деньги на месяц-два-шесть.

Фильтры:

Срок погашения: декабрь 2022 — март 2023

Объем торгов: > 2 млн в день; >10 сделок

Доходность: >8% (>7% после налогов)

Плюсы:

+ если продадите раньше срока — проценты сохраняются

+ легко купить, легко продать

+ не будет резких движений в цене (это короткие облигации)

Минус:

— это на 1 минуту дольше, чем открыть вклад в мобильном банке

— у брокера есть комиссия, которая здесь не учтена. Калькулятор публиковал здесь

------

Мой телеграм: недвижимость, финансы. Практичные и доходные идеи. Обзоры

Кратко и ёмко. Подписывайтесь!

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Glorax

- IMOEX

- IPO

- IPO 2024

- автоследование

- акции

- анализ

- аналитика

- афк система

- Балтийский лизинг

- банки

- биржа

- Брусника

- валюта

- ВДО

- ВИМ Ликвидность

- вклады

- втб

- ВУШ

- Газпром

- ГК «Сегежа»

- ГТЛК

- дайджест

- Делимобиль

- Делимобиль | Каршеринг Руссия

- дефолт

- дефолты

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Евротранс

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- итоги

- итоги недели

- Карта рынка

- ключевая ставка

- ключевая ставка ЦБ РФ

- Контрол-Лизинг

- Конференции смартлаба

- кредитный рейтинг

- кредитный риск

- кризис

- кс

- лизинг

- м.видео

- МВ ФИНАНС (М.Видео)

- Монополия

- Московская Биржа

- мтс

- недвижимость

- Ника

- обзор рынка

- облигации

- отчетность

- оферта

- оферта по облигациям

- оферты

- ОФЗ

- паника

- пассивный доход

- Подборка

- портфель

- портфель инвестора

- прогноз 2025

- прогноз по акциям

- рейтинг

- риск

- Риски

- Роделен

- рубль

- самолет

- сбербанк

- Сегежа групп

- Строители

- строительный сектор

- ТГК-14

- Тимофей Мартынов

- трейдинг

- Уральская сталь

- финансовый анализ

- флоатеры

- форекс

- фьючерс MIX

- ЦБ РФ

- экономика России

- экономический дайджест

- эталон

- Эталон Финанс

- юань

- юмор

насчёт курса не согласен, что там означают эти «60», мне не известно. валютных торгов с марта нет

На самом деле приблизительно пропорционально модифицированной дюрации, а не сроку до погашения; чем выше отклонение доходности, тем менее точна формула, падение цены будет не столь сильным.

Краткосрочные не панацея. Нужно покупать 24021. Они стояли как скала. Вчера немного переложился в 26218 и 26230.