Блог компании БКС Мир инвестиций | Какие акции отстали от рынка и могут начать догонять

- 30 августа 2022, 16:53

- |

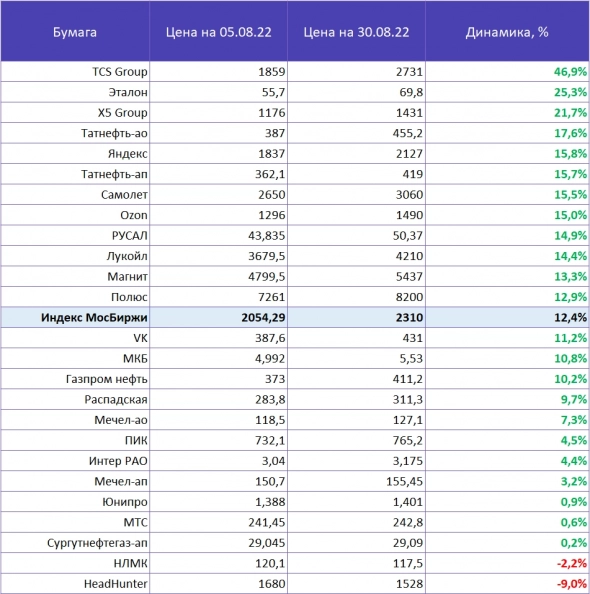

Российский рынок растет четвертую неделю подряд. Индекс МосБиржи вернулся выше уровня 2300 п. впервые за два месяца. Мы решили оценить, какие бумаги на этой волне выглядят лучше рынка, а какие отстали и имеют шансы догнать индекс.

В качестве выборки мы рассмотрим только те акции, по которым положительный долгосрочный взгляд, с рекомендацией аналитиков BCS Global Markets на 12 месяцев «Покупать».

В качестве точки отсчета берем 5 августа — в этот день индекс МосБиржи закрывался на локальных минимумах, после чего началась поступательная волна роста российского рынка. К текущему моменту он вырос на 12,4%.

В итоге получаем следующую картину (на 30.08):

Однозначным лидером выступили расписки TCS Group, отскочившие почти на 50%. Еще более 15% прибавили Ozon, Самолет, Татнефть, Эталон и X5 Group.

Можно отметить, что в рамках полученных результатов не выделяется какой-то отдельный сектор–фаворит. Динамика бумаг из одной отрасли может сильно различаться.

Отстающие

В качестве норматива стандартного отклонения от индекса за прошедшие три недели роста возьмем отсечку в 5%. В результате среди бумаг, которые отстали от индекса более чем на 5%, оказалось 8 акций: Мечел ао и ап, Интер РАО, Юнипро, Сургутнефтегаз-ап, МТС, НЛМК и HeadHunter.

Кто может начать догонять

• Сургутнефтегаз-ап (Покупать. Цель на год 45 руб. / 55%)

Акции могут обогнать рынок, если курс USD/RUB ослабнет с текущего уровня или более к концу года. В этом случае дивиденды Сургутнефтегаза за 2022 г. могут составить около 3,4 руб. на привилегированную акцию (или выше в зависимости от курса), что соответствует двузначной дивидендной доходности.

• Интер РАО (Покупать. Цель на год 5,30 руб. / 67%)

Высокие цены на электроэнергию и общая благоприятная ситуация на рынке выгодны для Интер РАО, основной бизнес которой ориентирован на внутренний рынок и находится в хорошем финансовом положении. Тарифы на мощность находятся на комфортном уровне, а спотовые цены также остаются высокими. Единственным минусом можно считать отсутствие публичного раскрытия информации на данный момент.

• Мечел-ао (Покупать. Цель на год 350 руб. / 182%)

• Мечел-ап (Покупать. Цель на год 350 руб. / 126%)

Как и в случае с префами Сургутнефтегаза ключевым фактором поддержки бумаг угольной компании может стать потенциальное ослабление рубля в ближайшие месяцы. Кроме того, Мечел, по нашим оценкам, сгенерировал солидные денежные потоки в I полугодии 2022 г. благодаря высоким ценам на уголь в этот период. Компания, как мы полагаем, сможет увеличить экспорт в Азию, компенсировав снижение поставок в Европу.

Что с остальными

По Юнипро ключевым фактором, который сдерживает рост, выступает неопределенность по поводу выхода из акционеров иностранной компании Uniper. Соответственно, выплата дивидендов, исторически являющихся главным фактором привлекательности бумаг, в текущих условиях маловероятна.

Акции НЛМК — фаворит в стальном секторе, но активный интерес инвесторов к бумагам отрасли в ближайшее время может быть невысоким из-за низких цен на внутреннем и внешнем рынке, проблем с логистикой. Ситуации отчасти может исправить более слабый рубль.

Акции МТС выступают консервативной бумагой, ставка по которым делается в первую очередь на дивиденды. Но в этом году промежуточных выплат уже не ожидается. При этом долговая нагрузка компании выглядит повышенной и чрезмерно высокие выплаты в 2023 г. сложно ожидать. В то же время позитивным драйвером выступит дальнейшее снижение рублевых ставок.

HeadHunter недавно представил не самый сильный отчет за II квартал. Рынок рекрутинговых услуг очень чувствителен к состоянию макроэкономической ситуации. В условиях нестабильности многие компании могут откладывать найм работников до более спокойных времен, что негативно сказывается на доходах HeadHunter. Из-за этого во II квартале ключевые операционные и финансовые показатели компании ухудшились. Отчет спровоцировал отставание акций от индекса. При этом в долгосрочной перспективе рынок постепенно восстановится, поэтому риск носит локальный характер.

*Не является индивидуальной инвестиционной рекомендацией

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- en+

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал

В общем БКС топит за шлаки, молчит про голубьё — значит на что смотрим? :)