Блог компании Иволга Капитал | Новый индекс высокодоходных облигаций Индекс Мосбиржи ВДО ПИР составит конкуренцию индексу High Yield от Cbonds

- 26 марта 2021, 06:16

- |

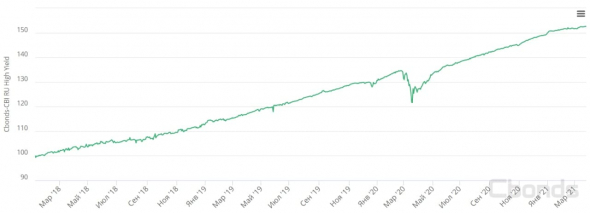

Индекс Cbonds-CBI RU High Yield

ВДО становятся если не более значимыми, то более институциональными инструментами российского долгового рынка. С 26 марта Московская биржа начинает расчет и публикацию индекса ВДО – Индекс Мосбиржи ВДО ПИР (https://t.me/moexnews/4013).

На рынке ВДО с 2018 года уже существует индекс Cbonds-CBI RU High Yield. Теперь, когда у индекса появилась альтернатива важно понимать, чем эти индексы отличаются и какие бумаги лежат в основе каждого из них.

Критерии индекса Cbonds:

• Валюта выпуска Рубли РФ

• Фиксированный купон, который равен или выше, чем ставка ЦБ + 5%

• Минимальный срок обращения 182 дня

• Хотя бы треть торговых дней в квартал по бумаге совершались сделки

• Максимальный объём в обращении 2 млрд (до ноября 2019 года 1 млрд)

Критерии индекса МосБиржи ВДО ПИР:

• Эмитент исполнил в полном объеме обязательства по выплате купонного дохода, выкупу по оферте, погашению всех выпусков облигаций, допущенных к торгам

• Национальными рейтинговыми агентствами эмитенту присвоен кредитный рейтинг на уровне не менее ruB- или аналог

• Валютой выпуска являются рубли РФ

• Объем по номинальной стоимости выпуска составляет не менее 200 млн рублей

• Срок до даты погашения составляет не менее 3 месяцев

На данный момент индекс Cbonds включает в себя 118 бумаг:

• Средний купон: 12,8%

• Средний объём эмиссии: 410 млн.

• Средняя доходность к погашению на 25.03: 10.62%

• 55% платят купон ежеквартально, 37% платят купон ежемесячно

Изначально, Индекс МосБиржи ВДО ПИР будет включать в себя 46 бумаг:

• Средний купон: 11%

• Средний объём эмиссии: 2065 млн.

• Средняя доходность к погашению на 25.03: 10.8%

• 57% платят купон ежеквартально, 20% платят купон ежемесячно

Индексы совпадают меньше чем на половину: только 22 из 46 выпусков из индекса Мосбиржи присутствуют в индексе Cbonds

В индекс Мосбиржи вошли 5 выпусков, организованные ИК Иволга Капитал: ТЕХЛиз1P2, ЛТрейд 1P1, ОбувьРо1Р2, ОбувьРо1Р3, ОбувьРо1Р4. В индекс Cbonds входит 21 выпуск Иволги

Марк Савиченко

Данные: cbonds.ru, moex.ru

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Мне кажется, если сегодня предлагают выше 10% — это высокие риски

Я беру до 7% только

Наверное, я ещё не распробовал эту тему.

ВДО — это в первую очередь быстрорастущие стартапы. Если история компании 1-2 года, то открыть кредитную линию в банке сверх определенного лимита просто физически невозможно — не пройдет через кредитный комитет.

Привлечь бабло (много бабла) такой стартап может через два механизма: эмиссия акций и IPO, или выпуск облигационного займа.

Эмиссия и IPO — это по сути продажа тела собственной компании, и запуск в экономику компании посторонних людей. Целесообразно делать тогда, когда этап бурного роста прошел, и наступает этап экстенсивного роста.

Облигационный займ (ВДО) — целесообразно на этапе взрывного роста. Если новые деньги в обороте компании дадут возможность через год сделать +100% прибыли, заплатить по купонам 15% годовых — да это халява!

Когда Тинькофф с банком выходил на биржу — это был «молодой» бизнес по меркам отрасли.

Это интересно.

но на нашем рынке много рисков помимо «риска стартапа». я не думаю, что в % включен риск за «государство». 15% — мало

я таки не совсем понял индекс будет чисто рассчётным ?или со временем планируется что он будет как то торговаться через фьчи или например етф?последнее было бы конечно предпочтительней )но ждёмс пояснений от мосбиржи или людей приближённых )

здесь подразумевается и ранее выпущенные бумаги, которые уже погашены эмитентом? Или только текущие в обращении? Или что-то другое под этим подразумевается?

Известен ли сейчас порядок ребалансировки? Она будет проходить в регламенте или по факту наступления тех дефолта/дефолта одним из эмитентов?