Блог им. point_31

Сравнение застройщиков в преддверии финансовых отчетов

- 26 января 2021, 18:44

- |

2020 год вдохнул в девелоперов новую жизнь. Снижение ставки ЦБ до рекордно-низких уровней оказало двойной позитивный эффект на результаты деятельности. Во-первых, низкие ставки по кредитам сподвигло население брать «дешевую» ипотеку (если конечно это слово вообще применимо к ипотеке) и покупать недвижимость. Во-вторых, все те же низкие ставки дали возможность застройщикам привлекать еще больше кредитов на строительство. Что в итоге получилось давайте посмотрим в операционных результатах крупнейших девелоперов.

ЛСР

— Продажи недвижимости — 95 млрд руб (+12%)

— Введено в эксплуатацию — 672 тыс. кв. м. (-19%)

— Доля ипотечных контрактов — 64%

— Сегмент продажи строительных материалов снизился в среднем на 10% по сравнению с 2019 годом.

💰 Дивиденды: 78 рублей на одну акцию или 8,3% доходности. (Последние два года выплаты снижены. Средняя доходность 3%)

ПИК

— Продажи недвижимости — 274 млрд рублей (+22%)

— Введено в эксплуатацию — 2424 тыс. кв. м. (+20%)

— Доля ипотечных контрактов — 76%

— Поступления от оказания строительных услуг за 2020 год выросли на 62% до 96 млрд рублей.

💰 Дивиденды: 22,71 рублей на одну акцию или 3,4% доходности.

Эталон

— Продажи недвижимости — 80 млрд рублей (+3%)

— Введено в эксплуатацию — 540 тыс. кв. м. (-13%)

— Доля ипотечных контрактов — 44%

💰 Дивиденды: 12 рублей на одну расписку или 8,9% доходности.

Если сравнивать в лоб результаты ведущих застройщиков, то вперед с отрывом вырывается ПИК. Доля ипотечных сделок в структуре выручки занимает 76%. Льготная ипотека для ПИКа становится главным драйвером развития. А ее продление и в 2021 году вновь окажет поддержку. Это касается всех застройщиков. Чуть слабее выглядит Группа ЛСР с отрицательным показателем ввода в эксплуатацию и сегментом строительных материалов. Ну и замыкает тройку Эталон. Слабый рост поступлений от продаж компенсируется более внятной дивидендной политикой и выплатами в районе 8,9% доходности.

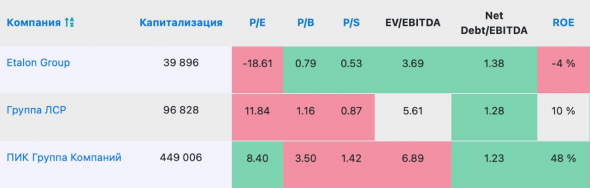

Если упасть на стоимостные мультипликаторы, то распределение такое:

P/E

ЛСР: 11,8

ПИК: 8,4

Эталон: -11,6 (из-за текущего убытка)

P/B

ЛСР: 1,2

ПИК: 3,5

Эталон: 0,8

EV/EBITDA

ЛСР: 5,6

ПИК: 6,9

Эталон: 3,7

Сильный середнячок это Группа ЛСР, мультипликаторы на справедливых значениях. ПИК выглядит подороже, ну а «дешевый» Эталон не просто так расположился на текущих значениях. К финансовой деятельности есть вопросы. Дисконт в акциях ЛСР скорее всего вызван сократившимися дивидендами, что отпугнуло инвесторов, но может дать хорошую точку входа. Теперь остается дождаться финансовых результатов по году, чтобы сформировать инвестиционную идею.

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже больше 21 тысячи подписчиков

Вконтакте

теги блога Владимир Литвинов

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- Polymetal

- Positive Technologies

- SWOT-анализ

- VK

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- анализ

- аналитика

- Астра

- АФК Система

- аэрофлот

- банки

- Башнефть

- Белуга Групп

- Владимир Литвинов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- займер

- золото

- инвестиции

- ИнвестТема

- Индекс

- Индекс МБ

- Индекс Московской Биржи

- ИнтерРАО

- итоги недели

- криптовалюта

- Лента

- ЛСР

- Лукойл

- Магнит

- ММК

- мосбиржа

- Московская биржа

- МСФО2018

- мсфо2019

- мтс

- МТС банк

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- норникель

- обзор рынка

- облигации

- отчетность

- отчеты МСФО

- ПИК

- Полиметалл

- Полюс

- Полюс Золото

- прогноз по акциям

- Проект "30 вопросов Смарт-Лабу"

- Распадская

- роснефть

- Россети Ленэнерго

- Ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- северсталь

- Сегежа групп

- Селигдар

- смартлаб

- Совкомфлот

- сургутнефтегаз

- татнефть

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- форекс

- ФосАгро

- фьючерс mix

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания

Я бы ещё добавил сравнение роста котировок за 2020 г.

Че за деза по лср? За 2020г будут ещё платить в 2021г. Были только промежуточные. Это если смотреть по цифрам, а если следить за комментариями, то в 2020г они снизили дивиденд из-за пандемии, но обещали выкуп плюс подумать о промежуточных, если будет норм. Промежуточные они заплатили. В этом году они, вероятно, заплатят 78р как обычно. Так что я не вижу сниженных дивидендов в последние 2 года.