SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. andreihohrin

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО. Страсти по ключевой ставке

- 10 января 2020, 08:28

- |

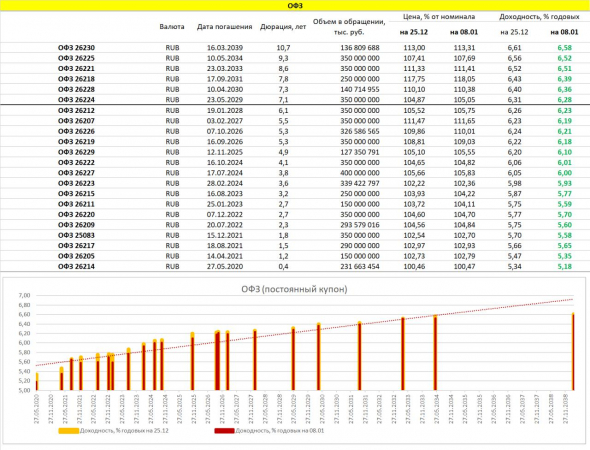

Кривая доходности госбумаг остается здоровой и с нормальным уклоном. И ведь придется, похоже, Банку России снижать ключевую ставку. Судя по ОФЗ, где лишь десятилетние и более длинные выпуски имеют 6,25% и более, снижение ключевой ставки до 6% — перспектива близкая и почти очевидная.

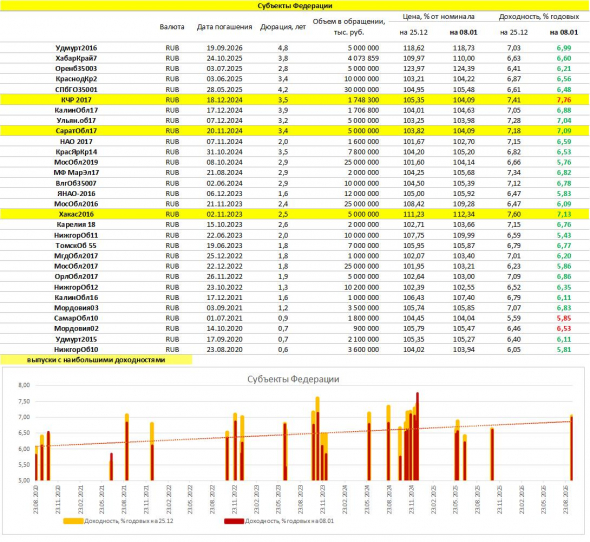

На готовящееся снижение ключевой ставки намекает и рынок облигаций субъектов федерации. Этот рынок вызывал наши горячие симпатии последние года полтора. И вот, похоже, и он пришел к своим вершинам. Хотя и здесь все еще есть что-то с доходностями 7%+. Но уже как единичные и экзотические варианты.

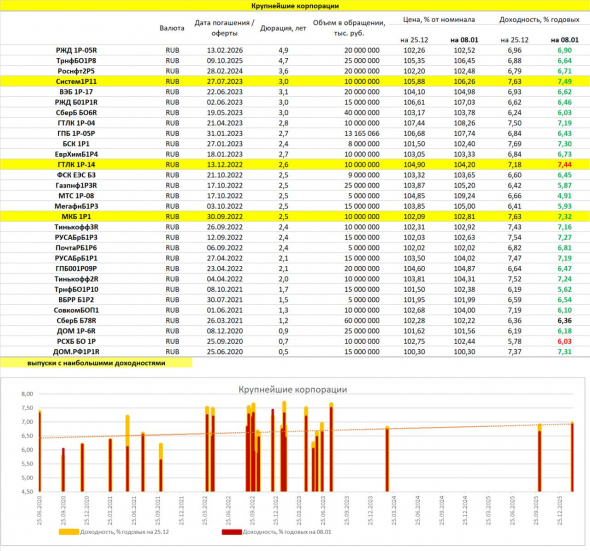

Продолжая размышления о ключевой ставке, впору задаться риторическим вопросом: выиграет ли от потенциального снижения рынок российских корпоративных облигаций? Почему риторическим? Потому что поиск ответа, глядя на доходности, теряет актуальность. 7%+ — та же экзотика, что и в отношении субфедов. В выборе депозитных вариантов к ОФЗ разом добавились и субфеды, и корпоративные облигации первого эшелона. Искать повышенных доходностей пора в других секторах и типах ценных бумаг.

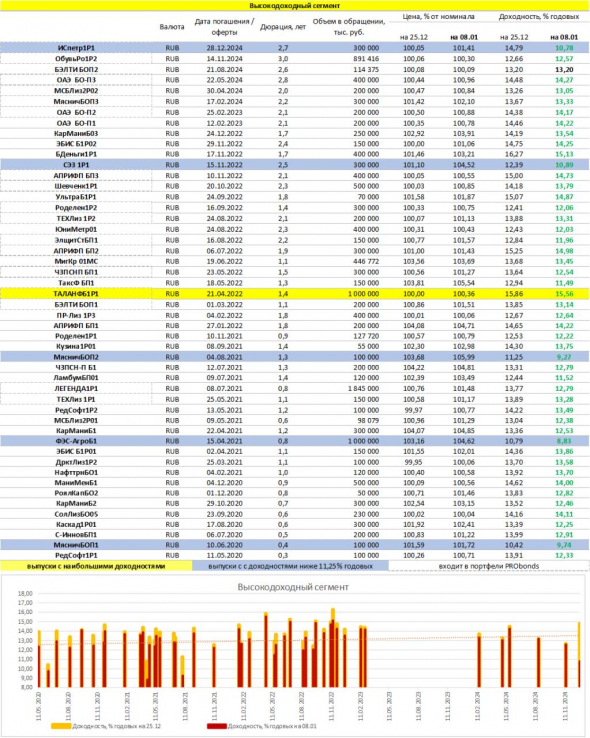

Если исключить из списка «Дэни Колл» с почти 50-й доходностью (желающие с легкостью найдут эту бумагу и могут понаблюдать за ней или рискнуть), ситуация в высокодоходном сегменте близка к идиллической. Ряд бумаг, формально, вышли из высокодохоного сектора (Cbonds относит к ВДО все, что имеет доходность, равную ключевой ставке + 5% и выше). И все без исключения бумаги выросли. Сектор весь 2019 предлагал не выдающиеся на фоне ОФЗ и крупных корпоратов доходности. С декабря расстановка сил изменилась. Спроса на широком облигационном рынке перестало хватать для дальнейшего ралли. И вот, толика этого спроса пришла в высокодоходный сегмент. И? 0,7% снижения доходности за последние 2 недели. Т.е. средний рост тела облигации примерно в 1-1,5% за полмесяца. Андрей Хохрин, Евгений Русаков

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

3.1К |

Читайте на SMART-LAB:

Amazon: картину роста ухудшат рекордные инвестиции в ИИ-инфраструктуру

Теперь клиенты БКС могут инвестировать в акции США и получать «дивиденды» без риска блокировки с помощью CFD. О возможностях продукта можно...

11:16

Займер сообщает о приобретении двух цифровых платформ

💼 Объявляем о завершении сделок с АО «Киви» по покупке 50% сервисов «Таксиагрегатор» и IntellectMoney. Владельцем остальных 50% долей в обеих...

09:01

Экосистема «МГКЛ» — как она работает на практике

Экосистема «МГКЛ» — это единая логика оборота активов и капитала. Один и тот же товар или сделка может проходить через разные контуры...

10:00

Норникель: отчет за 2025 год вселяет оптимизм, хорошо поработали с расходами и отчитались лучше прогноза, впереди рост прибыли и высокие цены на металлы

Норникель сегодня выпустил отчет за 2025 год

Компания заработала 10 рублей чистой прибыли на 1 акцию (за 1-е полугодие 2025 года было 4...

11 февраля 2026, 22:23

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка