Блог им. andreihohrin

Отчего случаются дефолты (пока на примере Домашних денег)

- 15 марта 2019, 08:52

- |

Мы приступили к статистической оценке вероятности дефолтов по облигациям. Критериев много, информация только набирается. Сегодня хотел показать всего один пример, он отлично транслируется на ряд других дефолтных историй.

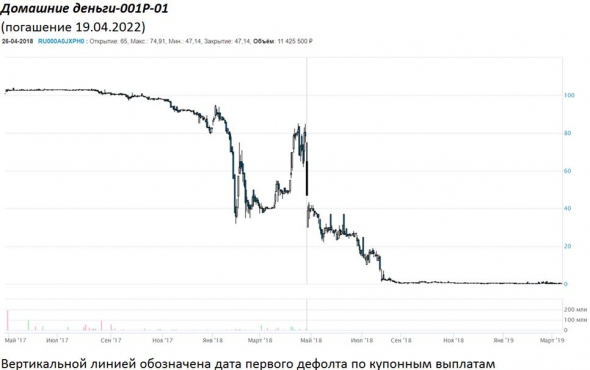

Домашние деньги. В дефолте 2 выпуска облигаций, совокупно на 2,25 млрд.р. Ставки купона на момент дефолта – 18-20% годовых. Жадность – непреодолимый стимул к покупке. Но что было в контраргументах? Поднимаем отчетность с сайта раскрытия информации. В частности, отчет о прибылях и убытках.

Не нужно быть финансистом, чтобы заметить: компанию подкосило еще в далеком 2015 году, убыток в 482 млн.р. при общем доходе в 6,8 млрд.р.

Кстати, падение цен облигаций произошло во второй половине 2017 года, еще до получения разгромной отчетности за сам 2017 год. Не наблюдал за информационным фоном, но, наверняка, о проблемах ДД в то время говорили.

Намеренно предлагаю здесь минимум информации.

Вывод пока прост. Около 10% облигационных выпусков уйдут в дефолт (это историческая закономерность). На вхождение в группу риска влияет ряд факторов, включая общерыночные, включая явный форс-мажор. И точно включая результаты бизнеса. Один из ярких маркеров – получение/накопление убытка. Еще в 2015 году ДД перестали быть окупаемым бизнесом. Наверняка, можно было запросить у эмитента промежуточную отчетность, и увидеть пугающие показатели раньше публикации годовых цифр. И уж тем более, весь 2016 и часть 2017 года можно было выйти из бумаг, если они были, или не покупать их. Как и не покупать их на снижении стоимости. Вообще, падение цены облигации – это не улучшение соотношения риск/прибыль, это отражение проблем, в которых лучше не участвовать.

Пока это единичный пример, для Вашего внимания. Широкая статистика будет достаточно скоро, на большом числе имен и схожих ситуаций. Мы никогда не сможем предсказать с точностью дату и факт отдельного дефолта (живет же ФинАвиа, хотя у этой компании дела похлеще Домашних денег), но можем сильно уменьшить вероятность такого события в своем портфеле.

@AndreyHohrin

t.me/probonds

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Откудова такая уверенность и где такую закономерностью можно увидеть?

Андрей Хохрин,

Так должно или нет?

вот вам статистика на 2009, с разбивкой по выпускам, по группам :

А1 — 153 эмитента

А2 14

Б -138

В -14

внесписочные -439

Можете сделать поправку на 15-30% от общего количества так как, на некоторых эмитентов приходится несколько выпусков(от 2 до 5).

Словом, агрегируйте как вам нравится, список дефолтных выпусков к 2009 году, думаю найдете на сибонде.

Цифра 30 % там уверенно получается.

Надо же создавать иллюзию бизнеса чтоб народ понес бабло и не заподозрили регуляторы — на первом этапе эта иллюзия создается, затем под «типа бизнес» привлекаются ярды бабла легальным способом через облигации, ну и в завершение — все коммуниздится. Остаются держатели долгов с бумажками.

Все законно, придраться не к чему, регулятор следил и «не видел» признаков финансовой пирамиды потому что все было сделано юридически законно, а вкладчики — сами лохи, повелись на большие проценты — как это и бывает в пирамиде…

Тут надо или детально разбираться в деятельности или сразу в мусорку такого эмитента.

а кто покупал падающий нож — просто дурачки жадные