Блог им. svoiinvestor

Инфляция под конец октября — катастрофа. Проинфляционные факторы в деле и не собираются отступать. Ключ 23%?

- 31 октября 2024, 14:22

- |

Ⓜ️ По данным Росстата, за период с 22 по 28 октября ИПЦ вырос на 0,27% (прошлые недели — 0,20%, 0,12%), с начала октября 0,73%, с начала года — 6,55% (годовая — 8,57%). Динамика рекордная для данной недели, впереди 3 дня месяца и месячный пересчёт Росстатом (в этом году он почти всегда выше, потому что недельная корзина включает мало услуг, а они растут в цене опережающими темпами), а значит, мы можем в лёгкую выйти на 11% saar по месяцу (это месячная инфляция без сезонных факторов, умноженная на 12) — это катастрофически много, даже с учётом пересмотра прогноза ЦБ по годовой инфляции (8-8,5%). Поэтому прогноз ЦБ по средней ставке до конца года был поднят до 21-21,3%, это значит, что регулятор допускает повышение ставки в декабре до 23% (с такими данными это произойдёт в лёгкую). Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,18%, дизтопливо на 0,32%, это довольно таки много (вес бензина в ИПЦ весомый ~5%). Известно, что Россия продлила запрет на экспорт бензина до конца 2024 г. (в период с конца мая по июль включительно запрет отменяли, тогда рост и начался), но это не мешает ценам ползти вверх, виной всему снижающаяся переработка нефти (ремонтные работы на НПЗ) до майских уровней 2022 г., по сути на рынке образуется дефицит топлива.

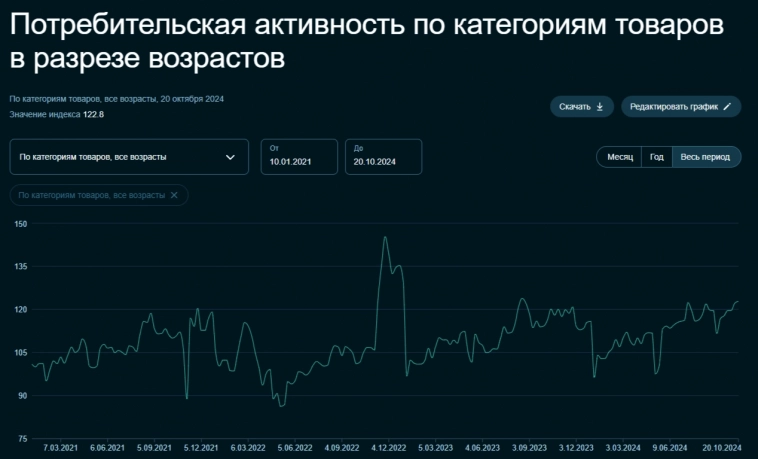

🗣 По данным Сбериндекса потребительский спрос в октябре находится на максимальных уровнях этого года, с таким спросом неудивительно, почему услуги дорожают.

🗣 Уже известно, что регулятор охладил розничное кредитование (отмена льготной ипотеке/видоизменение семейной, повышения ключевой ставки до 21%, с 1 сентября повысили надбавки к коэффициентам риска по необеспеченным потребительским кредитам и с 1 ноября будут повышены макронадбавки по кредитам с ПДН 50+), но проблема остаётся в корпоративном. Отчёт Сбербанка за сентябрь это только подтверждает: портфель жилищных кредитов вырос на 1,1% за месяц (в августе 1,2%), сентябре банк выдал 222₽ млрд ипотечных кредитов (-60,4% г/г, в августе 231₽ млрд). Портфель потребительских кредитов снизился на 0,6% за месяц (в августе +1,2%), в сентябре банк выдал 181₽ млрд потреб. кредитов (-30,4% г/г, месяцем ранее 272₽ млрд). За месяц корпоративным клиентам было выдано 2,2₽ трлн кредитов. Так как корп. кредиты в основном выдаются с плавающей ставкой, то делаем вывод, что бизнес готов кредитоваться под +20%, при этом портфель прирос на 741₽ млрд, а значит, большая часть была взята на рефинансирование. Отчёт ВТБ: кредиты юр. лицам увеличились за 9 м. до 16,04₽ трлн (+0,6% м/м, +14,4% г/г), выдача выше, чем год назад. Очевидно, что корпоративное кредитование является сейчас главным проинфляционным фактором.

🗣 Теперь регулятор устанавливает самостоятельно курсы валют с учётом внебиржевых данных ($ — 97₽). С учётом того, что по новому бюджету средний курс $ за 2024 г. — 91,2₽, цена Urals — 70$, а НГД подросли до 11,3₽ трлн, то сегодняшняя цена Urals должна мало устраивать правительство, а курс ₽, наоборот, радовать. Проблема только в том, что если подойдём к 100₽ за $, то это явно окажет давление, также в декабре ОПЕК+ начнёт наращивать добычу, а значит, цена Urals может, вновь, опуститься ниже 60$.

🗣 Минфин повысил оценку дефицита бюджета на 2024 г. до 3,3₽ трлн с 2,1₽ трлн. Лишние траты — это весомый плюс в инфляционную спираль.

📌 Мы имеем чёткий сигнал из пресс-релиза: «Банк России допускает возможность повышения ключевой ставки на ближайшем заседании». С учётом проинфляционных факторов и сигналов от ЦБ, то ставку в декабре могут поднять до 23% (цены на бытовые услуги растут высокими темпами, корпоративное кредитование показывает рост, ослабление ₽, взлетевший спрос и расширение дефицита бюджета).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

теги блога Владислав Кофанов

- IMOEX

- urals

- USDRUB-TOM

- акции

- алмазы

- Алроса

- аэрофлот

- банки

- бензин

- биржа

- бюджет

- бюджет РФ 2024

- валюта

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- демпферные выплаты

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- европа

- застройщики

- золото

- инвестиции

- инвестиции в недвижимость

- Интер РАО

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- психология

- психология инвестора

- Роснефть

- Россети Центр и Приволжье

- Росстат

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- фрахтовые ставки

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс

Именно так и банкротились банки в Силиконовой долине с большим пакетом трежерей пару лет назад.

PS: Если слегка недоедать, то метаболизм замедляется — клетки делятся реже, продолжительность жизни больше. Боремся с инфляцией — боремся с морщинами!