Андрей Хохрин

Финансовые рынки 21 мая

- 24 мая 2021, 09:15

- |

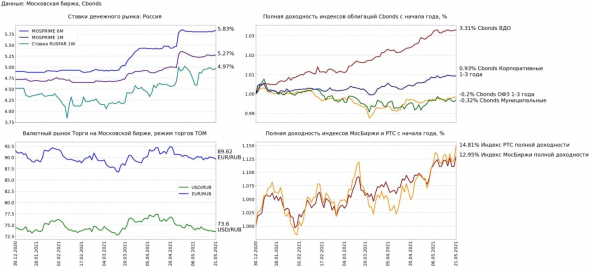

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME выросла на 0.01 п.п. до 5.83% (+0.03 п.п. н/н, +0.93 п.п. с начала года)

• 1 месячная ставка MOSPRIME не изменилась, текущее значение 5.27% (+0.02 п.п. н/н, +0.55 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.03 п.п. до 4.97% (+0.02 п.п. н/н, -0.55 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару подешевел на 0.09% до 73.5975 USD/RUB (-0.56% н/н, -1.1% с начала года)

• Рубль по отношению к евро укрепился на 0.33% до 89.62 EUR/RUB (-0.28% н/н, -2.07% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 1.68% до 6723.69 пунктов (+0.63% н/н, +12.95% с начала года)

• Индекс полной доходности РТС вырос на 2.23% до 2881.23 пунктов (+1.33% н/н, +14.81% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.03% (+0.06% н/н, +3.31% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.01% (+0.02% н/н, +0.93% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.05% (+0.11% н/н, -0.2% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.07% (+0.07% н/н, -0.32% с начала года)

- комментировать

- 2.3К

- Комментарии ( 0 )

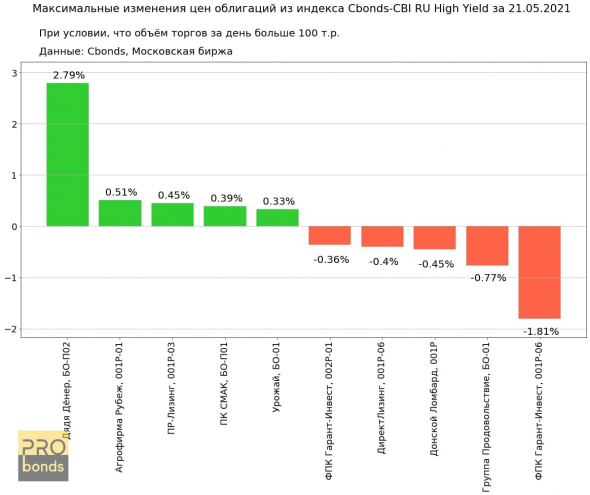

Максимальные изменения цен облигаций из индекса Cbonds-CBI RU High Yield за 21.05.2021

- 24 мая 2021, 09:13

- |

• Дядя Дёнер, БО-П02 +2.79%, цена закрытия 38.65% Доходность к погашению 105.25%

• Агрофирма Рубеж, 001P-01 +0.51%, цена закрытия 105.97% Доходность к погашению 8.49%

• ПР-Лизинг, 001P-03 +0.45%, цена закрытия 102.77% Доходность к погашению 8.17%

• ПК СМАК, БО-П01 +0.39%, цена закрытия 102.85% Доходность к погашению 12.27%

• Урожай, БО-01 +0.33%, цена закрытия 103.83% Доходность к погашению 11.17%

• ФПК Гарант-Инвест, 002Р-01 -0.36%, цена закрытия 99.73% Доходность к погашению 11.13%

• ДиректЛизинг, 001Р-06 -0.4%, цена закрытия 100.0% Доходность к погашению 12.0%

• Донской Ломбард, 001Р -0.45%, цена закрытия 101.89% Доходность к погашению 12.5%

• Группа Продовольствие, БО-01 -0.77%, цена закрытия 103.18% Доходность к погашению 11.06%

• ФПК Гарант-Инвест, 001P-06 -1.81%, цена закрытия 100.54% Доходность к погашению 11.59%

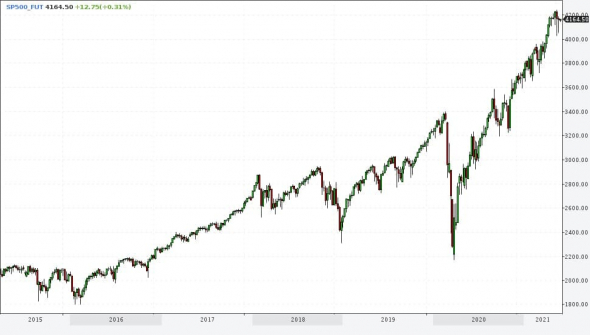

Когда ждать обвала финансовых рынков

- 24 мая 2021, 09:10

- |

Подкаст с участием Андрея Хохрина — генерального директора инвестиционной компании «Иволга» и редактора отдела экономики Евгении Обуховой.

Что происходит с криптовалютами

Как объяснить рост цен

Проблемы долгового рынка

Плюсы финансовой изоляции

Новая роль центральных банков

Самые важные индикаторы фондового рынка

Грядущая коррекция мирового порядка

Откуда в Россию пришла инфляция

Ждать ухудшения это нормально

Почему в России лучше, чем везде

Рынок низкодоходных облигаций

Технология публичных портфелей

Признаки близости компании к банкротству

Как устроены микрофинансовые компании

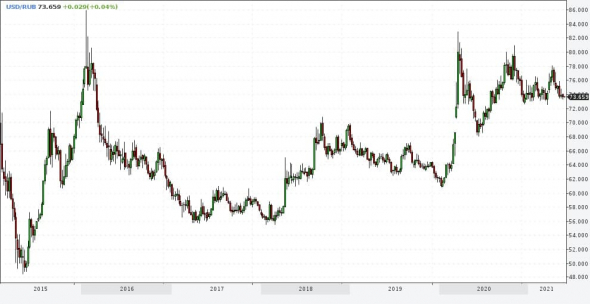

Рынки и прогнозы. Рубль останется крепким

- 24 мая 2021, 06:42

- |

Продолжаю ставить если не на укрепление рубля, то на его стабильность. На страхах новых санкций и быстрой эскалации конфликта между Россией и США или Украиной, вероятно, участники валютного рынка активно меняли рубли на доллары и евро. Лимит этого обмена, похоже, исчерпан. Рубль при этом имеет более высокую ключевую ставку, имеющую возможность к дальнейшему росту, и предсказуемую инфляцию. Чего нельзя сказать про базовые валюты. Возможно, преодоление уровня 73 рубля за доллар спровоцирует закрытие части позиций против рубля и создаст новый импульс к укреплению.

( Читать дальше )

Открыта книга заявок на облигации ООО "Лизинг-Трейд" (ruBB+, YTM 11,5%, дюрация 3,5, 500 млн.р.)

- 21 мая 2021, 11:02

- |

На 25 мая намечено размещение выпуска облигаций ООО «Лизинг-Трейд» (ruBB+, ТОП-50 лизинговых компаний по новому бизнесу).

Размещение по открытой подписке, без ограничения по кругу инвесторов.

Предварительные параметры выпуска облигаций ООО «Лизинг-Трейд»:

- Кредитный рейтинг эмитента: ruBB+ («Эксперт РА»), прогноз стабильный

- Размер выпуска: 500 млн.р.

- Ориентир купона: 11,0% годовых (выплата купона ежемесячно)

- Дюрация: около 3,5 лет

- Организатор: ИК «Иволга Капитал»

- Ориентир даты размещения: 25 мая 2021

Предварительные заявки на участие в размещении Вы можете подать организатору размещения по указанным ниже контактам.

( Читать дальше )

Ограничения на покупку облигаций для не квалифицированных инвесторов. Несколько практических пунктов

- 21 мая 2021, 10:52

- |

Федеральный закон «О внесении изменений в отдельные законодательные акты Российской Федерации» (https://sozd.duma.gov.ru/bill/1098730-7), принятый Госдумой в третьем чтении 19 мая, предполагает, что с момента его подписания президентом доступ инвесторов, не имеющих статуса квалифицированных, к покупке облигаций будет ограничен.

Исходя из процессуальных сроков, подписание и вступление закона в силу может произойти в любое время, не позднее 3 июня.

По нашей оценке, с высокой вероятностью облигации с кредитными рейтингами ниже А- по национальной шкале не смогут купить лица, не являющиеся квалифицированными инвесторами (минимальный уровень рейтинга для покупок неквалифицированными инвесторами будет определять Советом директоров Банка России, но ранее представители ЦБ высказывались за уровень А- и выше). Без квалификации их можно будет держать или продать уже купленные.

При этом просадки цен не ожидаем, поскольку основная масса денег на Московской бирже – деньги уже или потенциально квалифицированных инвесторов.

( Читать дальше )

Финансовые рынки 20 мая

- 21 мая 2021, 09:08

- |

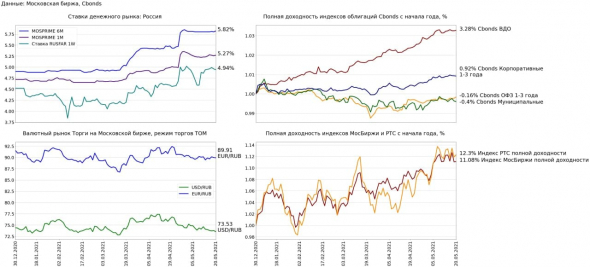

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME выросла на 0.02 п.п. до 5.82% (+0.02 п.п. н/н, +0.92 п.п. с начала года)

• 1 месячная ставка MOSPRIME выросла на 0.01 п.п. до 5.27% (+0.04 п.п. н/н, +0.55 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на -0.02 п.п. до 4.94% (+0.0 п.п. н/н, -0.58 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.35% до 73.53 USD/RUB (-0.74% н/н, -1.19% с начала года)

• Рубль по отношению к евро укрепился на 0.04% до 89.9125 EUR/RUB (+0.52% н/н, -1.75% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.04% до 6612.62 пунктов (-1.0% н/н, +11.08% с начала года)

• Индекс полной доходности РТС вырос на 0.37% до 2818.32 пунктов (-0.72% н/н, +12.3% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.03% (+0.05% н/н, +3.28% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на -0.01% (+0.02% н/н, +0.92% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на 0.07% (+0.16% н/н, -0.16% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.03% (-0.1% н/н, -0.4% с начала года)

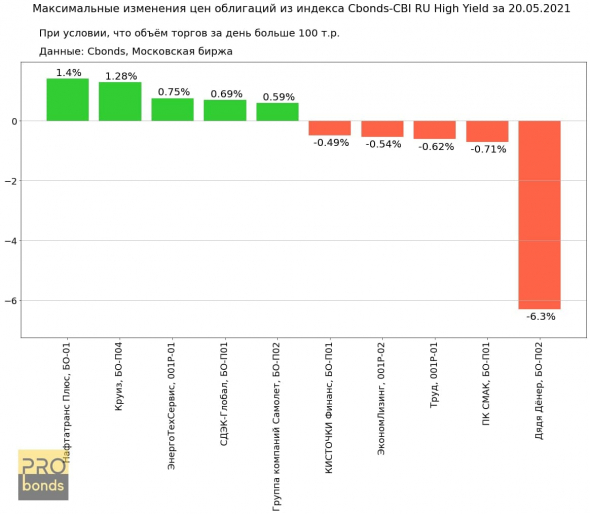

Максимальные изменения цен облигаций из индекса Cbonds-CBI RU High Yield за 20.05.2021

- 21 мая 2021, 09:05

- |

• Нафтатранс Плюс, БО-01 +1.4%, цена закрытия 104.95% Доходность к погашению 10.11%

• Круиз, БО-П04 +1.28%, цена закрытия 109.99% Доходность к погашению 8.36%

• ЭнергоТехСервис, 001P-01 +0.75%, цена закрытия 103.77% Доходность к погашению 8.1%

• СДЭК-Глобал, БО-П01 +0.69%, цена закрытия 102.7% Доходность к погашению 9.15%

• Группа компаний Самолет, БО-П02 +0.59%, цена закрытия 105.34% Доходность к погашению 7.76%

• КИСТОЧКИ Финанс, БО-П01 -0.49%, цена закрытия 103.13% Доходность к погашению 12.43%

• ЭкономЛизинг, 001P-02 -0.54%, цена закрытия 100.4% Доходность к погашению 12.3%

• Труд, 001P-01 -0.62%, цена закрытия 104.0% Доходность к погашению 10.05%

• ПК СМАК, БО-П01 -0.71%, цена закрытия 102.45% Доходность к погашению 12.49%

• Дядя Дёнер, БО-П02 -6.3%, цена закрытия 37.6% Доходность к погашению 108.84%

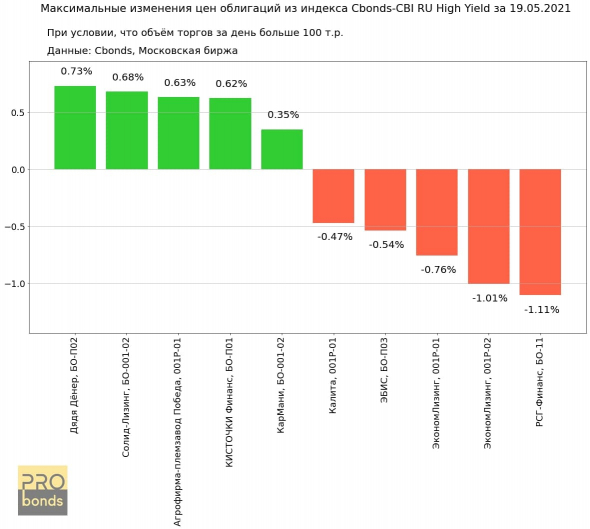

Максимальные изменения цен облигаций из индекса Cbonds-CBI RU High Yield за 19.05.2021

- 20 мая 2021, 09:10

- |

• Дядя Дёнер, БО-П02 +0.73%, цена закрытия 40.13% Доходность к погашению 100.82%

• Солид-Лизинг, БО-001-02 +0.68%, цена закрытия 100.89% Доходность к погашению 13.46%

• Агрофирма-племзавод Победа, 001P-01 +0.63%, цена закрытия 95.59% Доходность к погашению 12.46%

• КИСТОЧКИ Финанс, БО-П01 +0.62%, цена закрытия 103.64% Доходность к погашению 12.59%

• КарМани, БО-001-02 +0.35%, цена закрытия 104.49% Доходность к погашению 10.82%

• Калита, 001P-01 -0.47%, цена закрытия 105.22% Доходность к погашению 12.55%

• ЭБИС, БО-П03 -0.54%, цена закрытия 103.33% Доходность к погашению 11.47%

• ЭкономЛизинг, 001P-01 -0.76%, цена закрытия 103.0% Доходность к погашению 10.68%

• ЭкономЛизинг, 001P-02 -1.01%, цена закрытия 100.95% Доходность к погашению 11.35%

• РСГ-Финанс, БО-11 -1.11%, цена закрытия 102.8% Доходность к погашению 8.71%

Финансовые рынки 19 мая

- 20 мая 2021, 09:07

- |

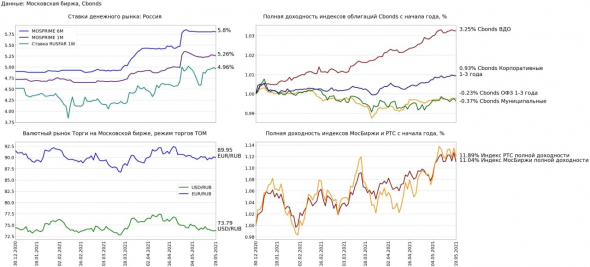

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME снизилась на -0.01 п.п. до 5.8% (+0.0 п.п. н/н, +0.9 п.п. с начала года)

• 1 месячная ставка MOSPRIME снизилась на -0.01 п.п. до 5.26% (+0.03 п.п. н/н, +0.54 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на -0.03 п.п. до 4.96% (+0.1 п.п. н/н, -0.56 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару подешевел на 0.12% до 73.79 USD/RUB (-1.13% н/н, -0.84% с начала года)

• Рубль по отношению к евро укрепился на 0.2% до 89.95 EUR/RUB (-0.2% н/н, -1.71% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на -1.44% до 6610.07 пунктов (-0.08% н/н, +11.04% с начала года)

• Индекс полной доходности РТС снизился на -1.36% до 2807.81 пунктов (+0.26% н/н, +11.89% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций не изменился (+0.1% н/н, +3.25% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет не изменился (+0.08% н/н, +0.93% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет не изменился (+0.04% н/н, -0.23% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.12% (-0.09% н/н, -0.37% с начала года)

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал