Андрей Хохрин

Торговый оборот облигаций, размещённых ИК Иволга Капитал

- 30 мая 2021, 16:06

- |

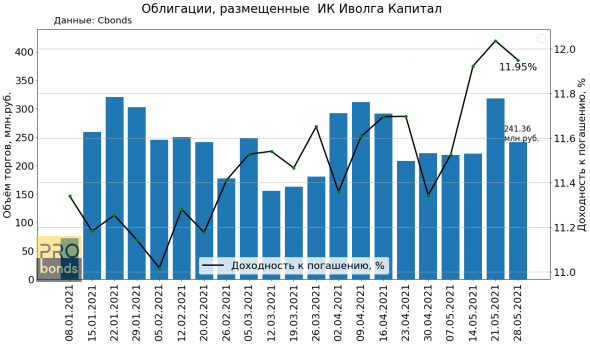

Торговый оборот облигаций, размещённых ИК Иволга Капитал, за прошедшую неделю составил 241.36 млн.руб. (-24.14% н/н)

В обращении находится 32 бумаги, средняя доходность к погашению в пятницу составила 11.95%

26.05.2021 началось размещение Лизинг-Трейд, 001P-03. Купон 11.0%, периодичность выплаты купона 12 раз в год, дата погашения 30.04.2026. Цена к закрытию торгов пятницу 100.0, доходность к погашению 11.568%

- комментировать

- 292

- Комментарии ( 0 )

Максимальные изменения цен акций из индекса Московской биржи за прошедшую неделю:

- 30 мая 2021, 16:04

- |

• TCS Group, деп. расп. +15.85%, цена закрытия 5514.8 руб.

• Mail.ru Group, деп. расп. +10.51%, цена закрытия 1686.8 руб.

• ВТБ, акция об. +6.33%, цена закрытия 0.04838 руб.

• ЯНДЕКС Н.В., акция об. +4.63%, цена закрытия 4972.0 руб.

• HeadHunter, деп. расп. +4.1%, цена закрытия 3020.0 руб.

• НЛМК, акция об. -2.35%, цена закрытия 263.34 руб.

• X5 Retail Group, деп. расп. -2.75%, цена закрытия 2195.5 руб.

• ММК, акция об. -4.08%, цена закрытия 62.775 руб.

• ФСК ЕЭС, акция об. -4.27%, цена закрытия 0.2185 руб.

• Озон, деп. расп. -6.43%, цена закрытия 3880.0 руб.

Финансовые рынки 27 мая

- 28 мая 2021, 09:11

- |

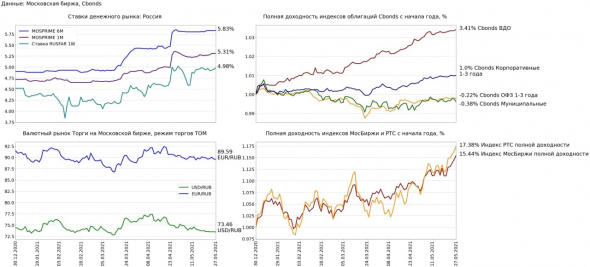

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, текущее значение 5.83% (+0.01 п.п. н/н, +0.93 п.п. с начала года)

• 1 месячная ставка MOSPRIME не изменилась, текущее значение 5.31% (+0.04 п.п. н/н, +0.59 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.03 п.п. до 4.98% (+0.04 п.п. н/н, -0.54 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.06% до 73.465 USD/RUB (-0.09% н/н, -1.28% с начала года)

• Рубль по отношению к евро укрепился на 0.06% до 89.59 EUR/RUB (-0.36% н/н, -2.11% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.81% до 6871.78 пунктов (+3.92% н/н, +15.44% с начала года)

• Индекс полной доходности РТС вырос на 0.89% до 2945.78 пунктов (+4.52% н/н, +17.38% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.04% (+0.12% н/н, +3.41% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.03% (+0.08% н/н, +1.0% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.05% (-0.07% н/н, -0.22% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.14% (+0.02% н/н, -0.38% с начала года)

Максимальные изменения цен облигаций из индекса Cbonds-CBI RU High Yield за 27.05.2021

- 28 мая 2021, 09:10

- |

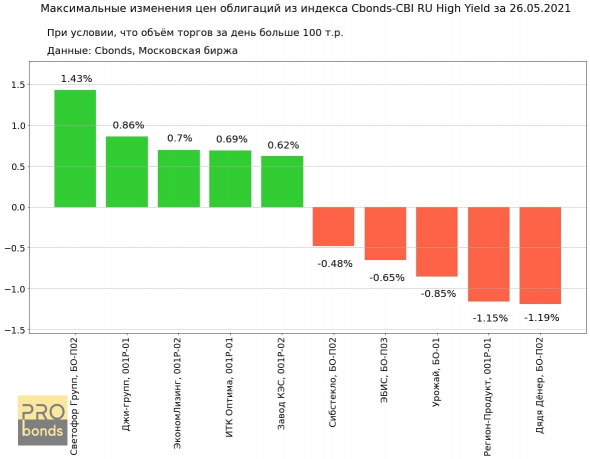

• Светофор Групп, БО-П02 +1.43%, цена закрытия 104.59% Доходность к погашению 10.68%

• Джи-групп, 001P-01 +0.86%, цена закрытия 104.14% Доходность к погашению 9.5%

• ЭкономЛизинг, 001P-02 +0.7%, цена закрытия 101.4% Доходность к погашению 11.69%

• ИТК Оптима, 001Р-01 +0.69%, цена закрытия 107.08% Доходность к погашению 12.87%

• Завод КЭС, 001P-02 +0.62%, цена закрытия 103.67% Доходность к погашению 12.95%

• Сибстекло, БО-П02 -0.48%, цена закрытия 104.39% Доходность к погашению 11.55%

• ЭБИС, БО-П03 -0.65%, цена закрытия 102.33% Доходность к погашению 12.31%

• Урожай, БО-01 -0.85%, цена закрытия 102.06% Доходность к погашению 12.18%

• Регион-Продукт, 001Р-01 -1.15%, цена закрытия 102.7% Доходность к погашению 11.1%

• Дядя Дёнер, БО-П02 -1.19%, цена закрытия 35.02% Доходность к погашению 120.07%

Новые данные по инфляции в России

- 27 мая 2021, 09:48

- |

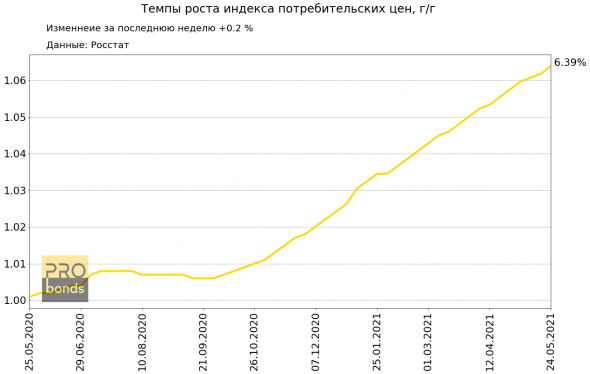

За период с 18 по 24 мая 2021 г. индекс потребительских цен, по оценке Росстата, вырос на 0,2 п.п., с начала мая на +0,5 п.п., с начала года +3,2 п.п. (справочно: май 2020 г. +0,3 п.п., с начала года +2,4 п.п.)

Финансовые рынки 26 мая:

- 27 мая 2021, 09:36

- |

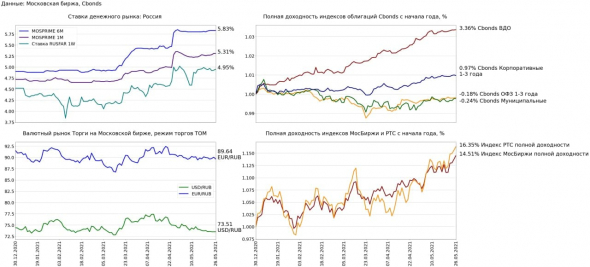

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, текущее значение 5.83% (+0.03 п.п. н/н, +0.93 п.п. с начала года)

• 1 месячная ставка MOSPRIME не изменилась, текущее значение 5.31% (+0.05 п.п. н/н, +0.59 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.02 п.п. до 4.95% (-0.01 п.п. н/н, -0.57 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару снизился на 0.01% до 73.51 USD/RUB (-0.38% н/н, -1.22% с начала года)

• Рубль по отношению к евро укрепился на 0.44% до 89.64 EUR/RUB (-0.34% н/н, -2.05% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.66% до 6816.58 пунктов (+3.12% н/н, +14.51% с начала года)

• Индекс полной доходности РТС вырос на 0.63% до 2919.84 пунктов (+3.99% н/н, +16.35% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.02% (+0.11% н/н, +3.36% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на -0.03% (+0.04% н/н, +0.97% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на 0.02% (+0.05% н/н, -0.18% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг не изменился (+0.13% н/н, -0.24% с начала года)

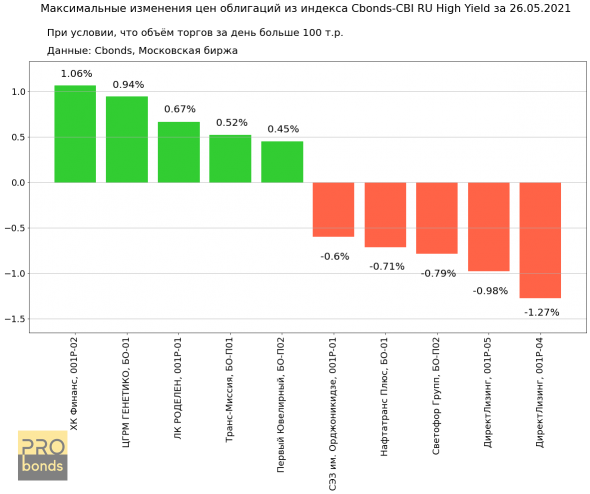

Максимальные изменения цен облигаций из индекса Cbonds-CBI RU High Yield за 26.05.2021

- 27 мая 2021, 09:09

- |

• ХК Финанс, 001P-02 +1.06%, цена закрытия 102.59% Доходность к погашению 7,37%

• ЦГРМ ГЕНЕТИКО, БО-01 +0.94%, цена закрытия 107.0% Доходность к погашению 11.93%

• ЛК РОДЕЛЕН, 001P-01 +0.67%, цена закрытия 101.2% Доходность к погашению 7.98%

• Транс-Миссия, БО-П01 +0.52%, цена закрытия 104.55% Доходность к погашению 7.54%

• Первый Ювелирный, БО-П02 +0.45%, цена закрытия 104.63% Доходность к погашению 10.3%

• СЭЗ им. Орджоникидзе, 001P-01 -0.6%, цена закрытия 103.98% Доходность к погашению 9.77%

• Нафтатранс Плюс, БО-01 -0.71%, цена закрытия 104.42% Доходность к погашению 10.35%

• Светофор Групп, БО-П02 -0.79%, цена закрытия 103.12% Доходность к погашению 11.26%

• ДиректЛизинг, 001P-05 -0.98%, цена закрытия 101.0% Доходность к погашению 11.98%

• ДиректЛизинг, 001P-04 -1.27%, цена закрытия 102.22% Доходность к погашению 11.76%

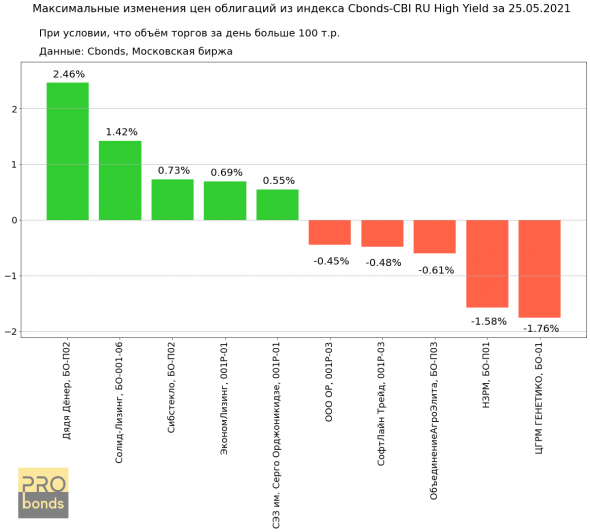

Максимальные изменения цен облигаций из индекса Cbonds-CBI RU High Yield за 25.05.2021

- 26 мая 2021, 16:12

- |

• Дядя Дёнер, БО-П02 +2.46%, цена закрытия 39.91% Доходность к погашению 101.53%

• Солид-Лизинг, БО-001-06 +1.42%, цена закрытия 102.09% Доходность к погашению 12.03%

• Сибстекло, БО-П02 +0.73%, цена закрытия 105.19% Доходность к погашению 11.26%

• ЭкономЛизинг, 001P-01 +0.69%, цена закрытия 104.1% Доходность к погашению 10.35%

• СЭЗ им. Серго Орджоникидзе, 001P-01 +0.55%, цена закрытия 104.61% Доходность к погашению 9.3%

• ООО ОР, 001P-03 -0.45%, цена закрытия 99.2% Доходность к погашению 12.5%

• СофтЛайн Трейд, 001P-03 -0.48%, цена закрытия 105.01% Доходность к погашению 7.97%

• ОбъединениеАгроЭлита, БО-П03 -0.61%, цена закрытия 105.06% Доходность к погашению 11.74%

• НЗРМ, БО-П01 -1.58%, цена закрытия 104.03% Доходность к погашению 10.44%

• ЦГРМ ГЕНЕТИКО, БО-01 -1.76%, цена закрытия 106.0% Доходность к погашению 12.32%

Финансовые рынки 26 мая

- 26 мая 2021, 16:10

- |

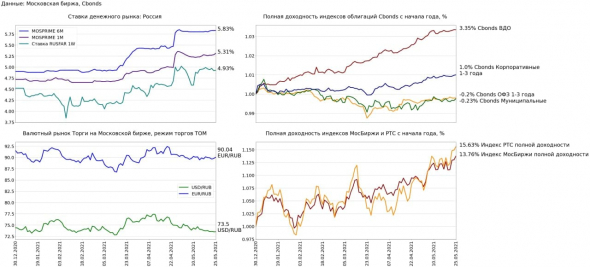

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, текущее значение 5.83% (+0.02 п.п. н/н, +0.93 п.п. с начала года)

• 1 месячная ставка MOSPRIME выросла на 0.03 п.п. до 5.31% (+0.04 п.п. н/н, +0.59 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.01 п.п. до 4.93% (-0.06 п.п. н/н, -0.59 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару подешевел на 0.01% до 73.5 USD/RUB (-0.27% н/н, -1.23% с начала года)

• Рубль по отношению к евро подешевел на 0.31% до 90.035 EUR/RUB (-0.11% н/н, -1.62% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.66% до 6771.96 пунктов (+0.97% н/н, +13.76% с начала года)

• Индекс полной доходности РТС вырос на 0.62% до 2901.68 пунктов (+1.94% н/н, +15.63% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций не изменился (+0.08% н/н, +3.35% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.02% (+0.07% н/н, +1.0% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на 0.01% (+0.03% н/н, -0.2% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.1% (+0.01% н/н, -0.23% с начала года)

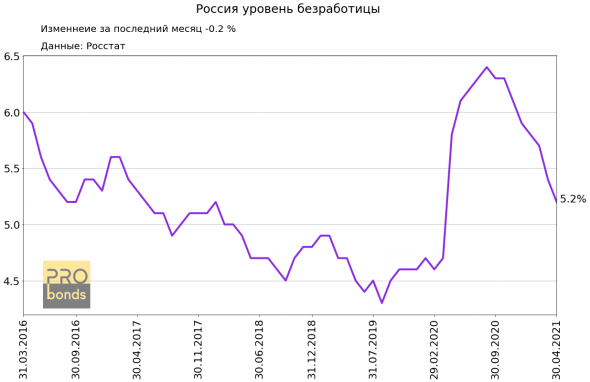

Новые данные по безработице в России

- 26 мая 2021, 16:06

- |

Уровень безработицы в апреле 2021 г. снизился на 0,2 п.п. и составил 5,2%

Численность рабочей силы составила 75,1 млн человек, из них 71,2 млн человек занятые и 3,9 млн человек безработные

Уровень занятости населения (отношение численности занятого населения к общей численности населения в возрасте 15 лет и старше) в апреле 2021 г. составил 59,0%

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал