Андрей Хохрин

Ключевая ставка теряет влияние на финансовый рынок

- 15 июня 2022, 07:21

- |

Помните, когда-то в России была ставка рефинансирования. В начале десятых годов ЦБ после долгих экспериментов с ней заменил ее на ключевую ставку. Т.к. ставка рефинансирования в какой-то момент перестала отражать что-либо и перестала быть рычагом регулирования ДКП. С тех пор монетарные действия финансового регулятора стали не в пример более последовательными. Однако виражи ключевой ставки в первой половине этого года, похоже, расшатали и этот рычаг.

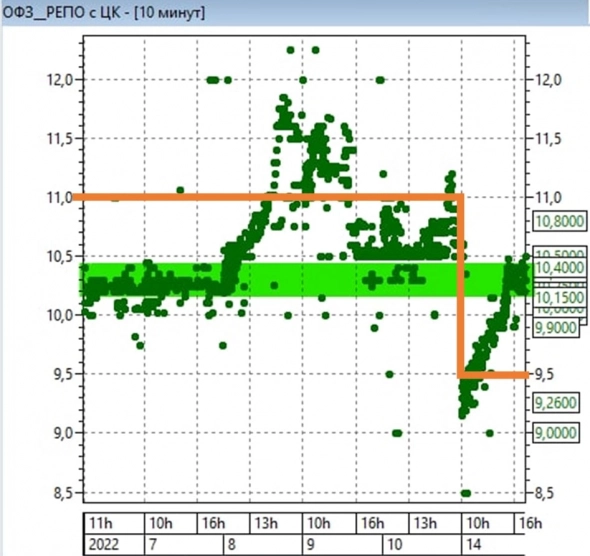

На иллюстрации — динамика сделок однодневного РЕПО с ЦК под некоторые ОФЗ с 6 по 14 июня (зеленые точки) в сопоставлении с динамикой ключевой ставки (оранжевая линия)

Привычная для наших читателей иллюстрация – динамика ставок по сделкам однодневного РЕПО с ЦК. Как оперативное отображение состояния денежного рынка. На графике ставки под ОФЗ с 6 по 14 июня. Ощущение, что денежный рынок не заметил снижения «ключа»: к концу вторничной сессии ставки вернулись к привычным 10-10,5% годовых. Напомню, на прошлой неделе действовала ключевая ставка 11%, а со вчерашнего дня – 9,5%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 27 )

Интерактив с Андреем Хохриным: "ВДО, валюта, акции. Взгляд инвестора"

- 14 июня 2022, 12:02

- |

ВДО, валюта, акции. В прямом эфире пройдемся по каждой группе инструментов в общих чертах. С актуальными результатами и идеями на перспективу.

Задавайте свои вопросы в комментариях к этой записи и присоединяйтесь к разговору сегодня, 14 июня в 18:00 на youtube-канале PRObonds

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Календарь купонных выплат по облигациям, входящим в портфели Probonds

- 14 июня 2022, 08:15

- |

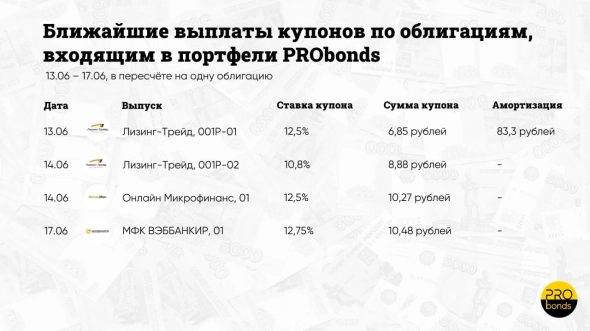

13.06.2022:

- Лизинг-Трейд, 001P-01 Ежемесячные выплаты ставка купона 12,5% Сумма купона 6,85 руб. 13.06.2022 Амортизация: 83,3 руб.

14.06.2022:

- Лизинг-Трейд, 001P-02 Ежемесячные выплаты ставка купона 10,8% Сумма купона 8,88 руб.

- Онлайн Микрофинанс, 01 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

17.06.2022:

- МФК ВЭББАНКИР, 01 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Портфель ВДО вырос за месяц на 10%. Ожидаемый результат на 2022 год восстановился до ~5%

- 14 июня 2022, 07:50

- |

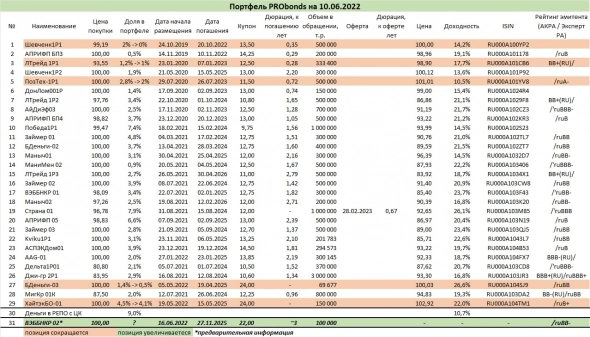

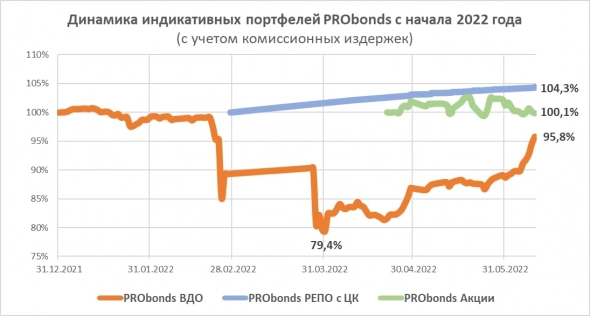

Портфель высокодоходных облигаций PRObonds ВДО вышел в ноль по годовой доходности: -0,5% за последние 365 дней. С начала 2022 года его просадка составляет -4,2%, а за последние 30 дней портфель прибавил почти 10%.

Средняя эффективная доходность портфеля снизилась до ровно 19%. С учетом имеющегося и потенциального результата ожидаемый доход портфеля в нынешнем году вырос ± 5-6%. И это заметно выше предыдущих прогнозов, которые долго колебались около 0-2%.

Главная задача управления портфелем сейчас – увеличение его дохода. Так, на прошедшей недели для этого портфель получил спекулятивный перевес в бумагах ГК ХайТэк. Часть позиции, сформированной на первичном размещении по цене 100% от номинала, была продана по средней цене 102%. Впереди еще ряд подобных операций.

О сделках и изменениях позиций.

( Читать дальше )

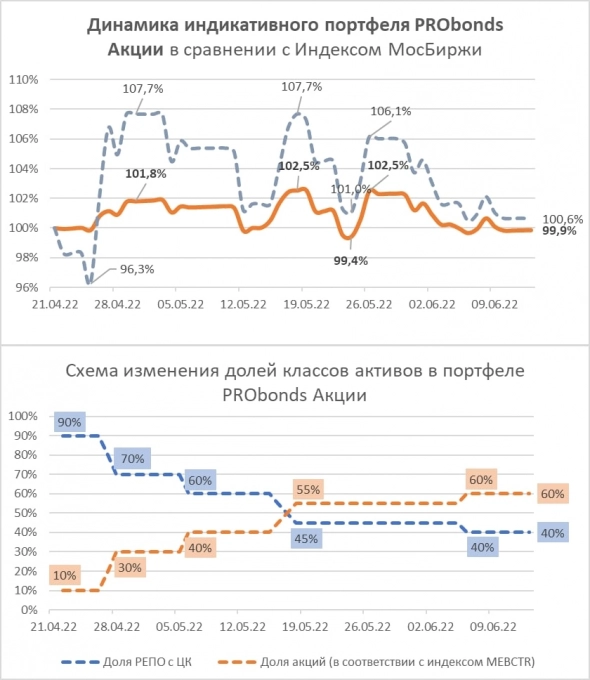

Портфель PRObonds Акции вновь в минусе, но неплохо сопротивляется падению рынка акций

- 13 июня 2022, 06:57

- |

Портфель PRObonds Акции под рыночным давлением ушел в незначительный минус. За полтора месяца с начала ведения портфеля 22 апреля минус составил 0,1% (комиссионные издержки включены).

( Читать дальше )

Предварительные параметры облигаций МФК ВЭББАНКИР (ruBB-, для квал.инвесторов, переменный купон, первый год - 22%)

- 10 июня 2022, 18:21

- |

В приложенной презентации — предварительная информация о размещении второго выпуска МФК ВЭББАНКИР:

- Объем выпуска — 100 млн рублей

- Срок обращения — 1260 дней (3,5 года)

- Ориентир дата начала размещения — 16 июня

- Периодичность купона — месяц

- Ориентир ставки купона (купон — 30 дней):

- 22% — 1 – 12 купонные периоды

- 18% — 13 – 18 купонные периоды

- 16% — 19 – 24 купонные периоды

- 14% — 25 – 30 купонные периоды

- 12% — 31 – 42 купонные периоды

( Читать дальше )

Алексей Долгих (Лизинг-Трейд) о том, почему кредитные проценты лишь отчасти повторяют динамику ключевой ставки

- 10 июня 2022, 10:31

- |

«Как работают банковские механизмы? Почему вслед за снижением ключевой ставки не наблюдается резкое падение процентной ставки по кредитам? Когда ожидается снижение лизинговых платежей?» — на эти вопросы развернуто отвечает генеральный директор ООО «Лизинг-Трейд» Алексей Долгих в материале для «Реального времени».

👉 Статья по ссылке 👈

/Облигации ООО «Лизинг-Трейд» входят в портфель PRObonds ВДО на 7,1% от активов/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Участники рынка нефти готовят ее к падению

- 10 июня 2022, 07:37

- |

График нефти Brent каждый оценит по-своему. Можно разглядеть в нем потенциал для нового рывка вверх от недавнего отката. Можно – истощение роста с формированием двойной вершины.

По моей логике, шансы в пользу вершины. И логика типичная: ценовой рост заканчивается тогда, когда за него начинает голосовать большинство участников рынка.

С нефтью это и происходит. Аналитики Фридом Финанс пишут, что Brent может достичь 130-140 долл./барр. в третьем квартале. Morgan Stanley говорит о потенциале ее роста до 150 долл. (+23% к нынешним 122 долл.). Трейдер Trafigura предупреждает, что цены на нефть могут достичь «параболического состояния».

Не скажу, что подобных заявлений много. Однако их доля увеличивается и уже не сопровождается предупреждениями о возможном снижении нефтяных котировок. Рынок переходит в состояние ажиотажа и перестает быть готовым к падению.

Но антагонизм биржевой игры раз за разом толкает котировки разных инструментов по одной и той же траектории – по наименее ожидаемой. Сейчас ей становится нисходящая траектория.

( Читать дальше )

Подтверждение частичной фиксации позиции в облигациях "Хайтэк-Интеграция" в портфеле PRObonds ВДО

- 09 июня 2022, 15:57

- |

В понедельник я указывал, что позиция в облигациях ООО «Хайтэк-Интеграция» сначала, в понедельник же, будет увеличена до 6,5% от активов портфеля PRObonds ВДО. И затем по средней цене 102% от номинала 2% из этих 6,5% будут продаваться. Цена Хайтэка на вторичных торгах сейчас почти 103%. Сокращение позиции, таким образом, 6,5% до 4,5% от активов портфеля, состоялось. По цене продажи 102%. Остальная часть доли Хайтэка в портфеле сохраняется. Рынок по нему стоИт уверенно выше.

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

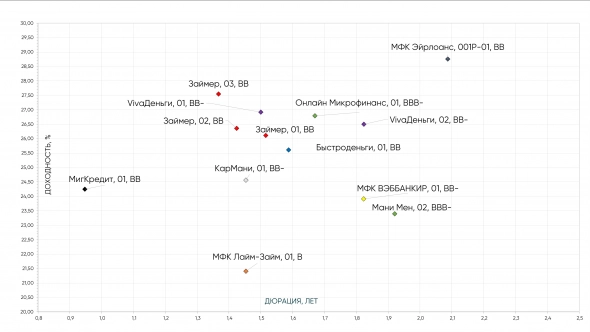

Публичные МФК. Review исследования по итогам 1 кв. 2022

- 09 июня 2022, 15:01

- |

Первый квартал 2022 года стал настоящим испытанием для всего российского бизнеса. Многие изменения носят более долгосрочный характер, но уже можно делать первые выводы, как себя чувствуют разные отрасли.

Мы обновили наше ежеквартальное исследование по публичным МФО, проанализировав отчетности компаний за 1 квартал, отраслевой отчет ЦБ, деловые СМИ, пресс-релизы рейтинговых агентств, рыночную статистику.

Основные выводы:

- Отчетности пока не отражают снижение выручки вследствие снижения выдач;

- Несмотря на возросший NPL, его уровень остается на невысоких значениях, это не оказывает критического давления на прибыльность МФО;

- Рентабельность (ROE) снизилась на 3%, но остается на высоком уровне порядка 15%;

- Отрасль смогла адаптироваться к изменившимся реалиям, и мы ожидаем восстановление выдач во 2 и 3 кварталах 2022;

- Доходности облигаций МФО остаются на высоких уровнях, но показывают снижающуюся динамику. По соотношению риск/доходность сегмент выглядит недооцененным.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал