SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Козлов Юрий

Покупка акций Газпрома сейчас выглядит очень перспективной идеей на долгосрок!

- 28 февраля 2017, 23:42

- |

По мотивам поста.

В то время как на привычном рублевом графике акции Газпрома лениво движутся в канале 125-155 рублей (±), в пересчете на доллары российский газовый монополист оценивается чуть выше $2, подешевев с начала 2011 года почти в 4 раза!

Вы правда верите, что зарубежные крупные инвесторы долго смогут отказывать себе в удовольствии прикупить такой лакомный кусочек по бросовым ценам? Лично я не верю, а потому вкупе со всеми остальными известными факторами в пользу роста капитализации компании (в перспективе ближайших лет) ежедневно продолжаю наращивать долю Газпрома в своём портфеле.

Оригинал тут.

В то время как на привычном рублевом графике акции Газпрома лениво движутся в канале 125-155 рублей (±), в пересчете на доллары российский газовый монополист оценивается чуть выше $2, подешевев с начала 2011 года почти в 4 раза!

Вы правда верите, что зарубежные крупные инвесторы долго смогут отказывать себе в удовольствии прикупить такой лакомный кусочек по бросовым ценам? Лично я не верю, а потому вкупе со всеми остальными известными факторами в пользу роста капитализации компании (в перспективе ближайших лет) ежедневно продолжаю наращивать долю Газпрома в своём портфеле.

Оригинал тут.

- комментировать

- Комментарии ( 13 )

Хватит паниковать! На российском рынке просто коррекция

- 27 февраля 2017, 23:10

- |

По мотивам поста

Когда на рынке появляются панические настроения, которые царят на ММВБ несколько последних торговых дней, я лишний раз убеждаюсь в правоте своих действий относительно того, что покупать нужно дёшево, а продавать дорого. Понятное дело, что никто точно не может знать где будет глобальное дно, а где «потолок», но в любом случае лично мне психологически легче покупать после глубоких коррекций (в идеале конечно после жёстких просадок котировок).

Особенно полезны такие падения акций для новичков фондового рынка, которые во-первых станут морально сильнее, пережив такие временные невзгоды (если конечно сумеют перетерпеть), а во-вторых, лишний раз осознают не в теории, а на практике, что падения рано или поздно неминуемо случаются и к ним всегда надо быть готовыми.

А как лучше всего подготовиться? Правильно — регулярно заботиться о свободном кэше именно на такие случаи, создавая своеобразный резервный фонд в «хорошие» времена, когда акции взлетают на новые и новые высоты и начинает казаться, что это не закончится никогда. Я это делаю, покупая надежные облигации с коротким сроком погашения (не дальше года), тем самым исключая возможное падение цены на неё и при этом получая пусть скромный, но всё же купон. Покупки облигаций осуществляю либо на свежие деньги, либо фиксируя часть прибыли по выросшим бумагам — по возможности.

В течение последней недели, как вы уже успели догадаться, я регулярно продаю часть облигаций, покупая недооценённые на мой взгляд акции. Особенно заметно в моём портфеле выросла доля Газпрома, но если такие как сегодня распродажи на рынке продолжатся, я сорвусь в активные покупки и многих других интересных фишек.

Всем удачи! Не нервничайте, страшного ничего не происходит! Пока это лишь лёгкая коррекция в рамках растущего 3-летнего тренда.

Оригинал тут.

Когда на рынке появляются панические настроения, которые царят на ММВБ несколько последних торговых дней, я лишний раз убеждаюсь в правоте своих действий относительно того, что покупать нужно дёшево, а продавать дорого. Понятное дело, что никто точно не может знать где будет глобальное дно, а где «потолок», но в любом случае лично мне психологически легче покупать после глубоких коррекций (в идеале конечно после жёстких просадок котировок).

Особенно полезны такие падения акций для новичков фондового рынка, которые во-первых станут морально сильнее, пережив такие временные невзгоды (если конечно сумеют перетерпеть), а во-вторых, лишний раз осознают не в теории, а на практике, что падения рано или поздно неминуемо случаются и к ним всегда надо быть готовыми.

А как лучше всего подготовиться? Правильно — регулярно заботиться о свободном кэше именно на такие случаи, создавая своеобразный резервный фонд в «хорошие» времена, когда акции взлетают на новые и новые высоты и начинает казаться, что это не закончится никогда. Я это делаю, покупая надежные облигации с коротким сроком погашения (не дальше года), тем самым исключая возможное падение цены на неё и при этом получая пусть скромный, но всё же купон. Покупки облигаций осуществляю либо на свежие деньги, либо фиксируя часть прибыли по выросшим бумагам — по возможности.

В течение последней недели, как вы уже успели догадаться, я регулярно продаю часть облигаций, покупая недооценённые на мой взгляд акции. Особенно заметно в моём портфеле выросла доля Газпрома, но если такие как сегодня распродажи на рынке продолжатся, я сорвусь в активные покупки и многих других интересных фишек.

Всем удачи! Не нервничайте, страшного ничего не происходит! Пока это лишь лёгкая коррекция в рамках растущего 3-летнего тренда.

Оригинал тут.

Мосэнерго, ОГК-2 и ТГК-1 суммарно увеличат чистую прибыль ГЭХ более чем наполовину

- 07 февраля 2017, 23:02

- |

Подсмотрено здесь

Газпромэнергохолдинг ожидает по итогам 2016 года увеличение суммарной чистой прибыли компаний по РСБУ на 65%. При этом рост финансовых показателей ГЭХ ожидается по всем фронтам — обещают порадовать положительной динамикой и Мосэнерго, и ОГК-2, и ТГК-1.

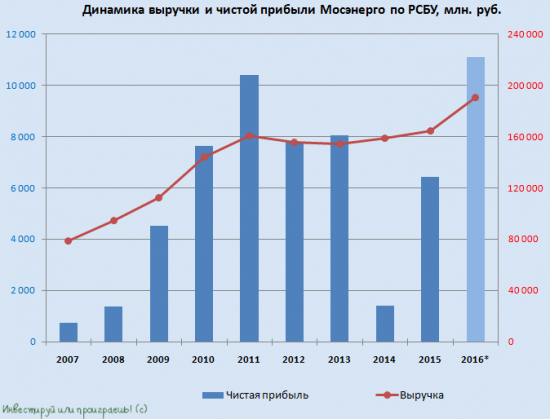

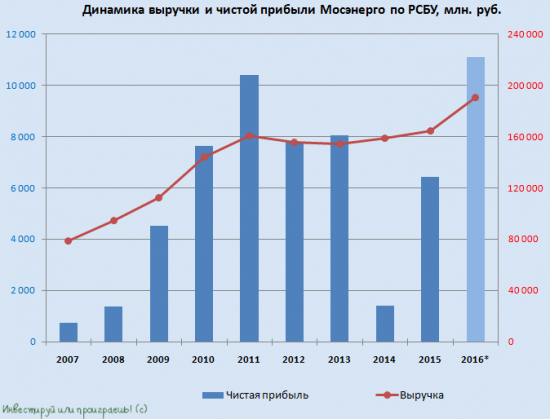

Для наглядности нарисовал динамику выручки и чистой прибыли трёх дочек Газпромэнергохолдинга, торгующихся на бирже. Особенно может порадовать Мосэнерго, если в соответствии с ожиданиями головной компании продемонстрирует рекордную чистую прибыль.

Смотреть далее...

Газпромэнергохолдинг ожидает по итогам 2016 года увеличение суммарной чистой прибыли компаний по РСБУ на 65%. При этом рост финансовых показателей ГЭХ ожидается по всем фронтам — обещают порадовать положительной динамикой и Мосэнерго, и ОГК-2, и ТГК-1.

Для наглядности нарисовал динамику выручки и чистой прибыли трёх дочек Газпромэнергохолдинга, торгующихся на бирже. Особенно может порадовать Мосэнерго, если в соответствии с ожиданиями головной компании продемонстрирует рекордную чистую прибыль.

Смотреть далее...

Аэрофлот зря кошмарят после выхода отчетности по РСБУ

- 06 февраля 2017, 23:14

- |

Подсмотрено здесь

По поводу возникшей истерии после опубликованных результатов Аэрофлота по РСБУ за 12 месяцев 2016 года, разрешите вставить свои пять копеек.

1) Во-первых, убыток в 4 квартале вряд ли кого-то сильно удивил, хотя многие судя по всему рассчитывали даже на чистую прибыль компании.

2) Попробуйте взять калькулятор и посмотреть на вопрос шире: если с октября по декабрь 2015 года чистый убыток по РСБУ составил 26,1 млрд рублей, то год спустя в этом же период этот убыток сократился более чем вдвое — до 12,2 млрд. Чем не позитив?

3) Наконец, сравнение двух стандартов финансовой отчетности (по РСБУ и МСФО) для Аэрофлота — дело неблагодарное. Судите сами: в 4 квартале 2015 года убыток по РСБУ составил уже озвученные выше 26,1 млрд рублей, в то время как по МСФО за тот же период втрое меньше — всего 8,5 млрд. А ведь именно исходя из чистой прибыли по МСФО будет определяться размер дивидендов по итогам 2016 года!

( Читать дальше )

По поводу возникшей истерии после опубликованных результатов Аэрофлота по РСБУ за 12 месяцев 2016 года, разрешите вставить свои пять копеек.

1) Во-первых, убыток в 4 квартале вряд ли кого-то сильно удивил, хотя многие судя по всему рассчитывали даже на чистую прибыль компании.

2) Попробуйте взять калькулятор и посмотреть на вопрос шире: если с октября по декабрь 2015 года чистый убыток по РСБУ составил 26,1 млрд рублей, то год спустя в этом же период этот убыток сократился более чем вдвое — до 12,2 млрд. Чем не позитив?

3) Наконец, сравнение двух стандартов финансовой отчетности (по РСБУ и МСФО) для Аэрофлота — дело неблагодарное. Судите сами: в 4 квартале 2015 года убыток по РСБУ составил уже озвученные выше 26,1 млрд рублей, в то время как по МСФО за тот же период втрое меньше — всего 8,5 млрд. А ведь именно исходя из чистой прибыли по МСФО будет определяться размер дивидендов по итогам 2016 года!

( Читать дальше )

Добыча угля в США в 2016 года оказалась минимальной с 1978 года

- 09 января 2017, 22:11

- |

Добыча угля в США в 2016 году, как ожидается, составит 743 млн т — на 17% ниже, чем в 2015 году, что станет самым низким уровнем с 1978 года. Восьмой год кряду отмечается падение производства после пика добычи в 2008 году, при этом производство во всех основных регионах добычи угля упало по меньшей мере на 15%. Низкие цены на природный газ и более теплая чем обычно температура воздуха привели к снижению спроса на электроэнергию, а закрытие из-за старости угольных генераторов вкупе с низким международным спросом на уголь поспособствовали снижению добычи угля в США.

У Соединенных Штатов есть пять основных бассейнов или регионов, которые производят уголь. Несмотря на то, еженедельно добыча угля в большинстве бассейнов плавно увеличивалась с середины года, еженедельные объемы производства во всех регионах на протяжении 2016 года оказались значительно ниже, чем за предыдущие пять лет.

Почти все бассейны в США используют уголь для выработки электроэнергии, и за последние несколько лет доля угля в производстве электроэнергии упала, столкнувшись с растущей конкуренцией со стороны природного газа и возобновляемых источников энергии. Среднесуточная цена на природный газ на спот-рынке за минувший год упала с $ 2,63 до $ 2,40, что привело к увеличению выработки электроэнергии на природном газе. Как итог — в 2016 году выработка электроэнергии на природном газе (34% от общего объема производства электроэнергии) впервые превзошла угольную генерацию (с долей в 30%).

( Читать дальше )

У Соединенных Штатов есть пять основных бассейнов или регионов, которые производят уголь. Несмотря на то, еженедельно добыча угля в большинстве бассейнов плавно увеличивалась с середины года, еженедельные объемы производства во всех регионах на протяжении 2016 года оказались значительно ниже, чем за предыдущие пять лет.

Почти все бассейны в США используют уголь для выработки электроэнергии, и за последние несколько лет доля угля в производстве электроэнергии упала, столкнувшись с растущей конкуренцией со стороны природного газа и возобновляемых источников энергии. Среднесуточная цена на природный газ на спот-рынке за минувший год упала с $ 2,63 до $ 2,40, что привело к увеличению выработки электроэнергии на природном газе. Как итог — в 2016 году выработка электроэнергии на природном газе (34% от общего объема производства электроэнергии) впервые превзошла угольную генерацию (с долей в 30%).

( Читать дальше )

ММК: держать нельзя продавать

- 01 августа 2016, 23:12

- |

Сегодняшнее преодоление котировками ММК уровня 30 рублей заставило меня всерьез задуматься о возможности закрытия длинной позиции по этим бумагам, хотя бы частично. Учитывая, что я набирал позицию в 2013-2014 гг. по 5-7 рублей, сделать это сейчас было бы весьма уместно.

Какие я вижу аргументы в пользу продажи акций ММК:

( Читать дальше )

Какие я вижу аргументы в пользу продажи акций ММК:

- Уровень 30 рублей — это важный психологический рубеж, который многие (также как и я) воспринимают как красную тряпку для быка, решившего зафиксировать долгожданную прибыль

- Также не стоит забывать, что вблизи уровня 35 рублей (а это уже недалеко) находятся исторические максимумы, к которым акции ММК глобально взлетали всего три раза. И, как показывает история, вовсе необязательно, что котировки доберутся до этого уровня (внимание на первую половину 2010 года)

- По большому счету, случившийся рост котировок во многом обязан позитивному эффекту от девальвации рубля, ведь ослабление валюты было куда стремительнее, нежели падение мировых цен на сталь, в результате чего финансовые показатели ММК в отечественной валюте заметно оздоровились, а соотношение NetDebt/EBITDA за последние пару лет опустилось с 2,47х до 0,67х. Однако нужно понимать, что девальвационный эффект в настоящий момент носит весьма ограниченный характер, а значит не исключена определенная стабилизация на текущих уровнях, как в финансовом плане, так и касаемо котировок акций.

( Читать дальше )

Дивиденды Мосэнерго, ОГК-2 и ТГК-1

- 27 апреля 2016, 23:35

- |

По мотивам поста

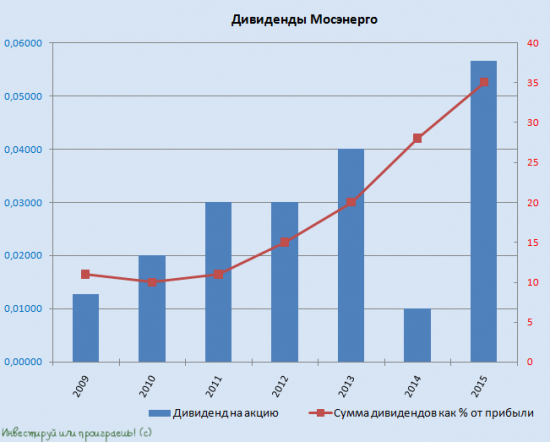

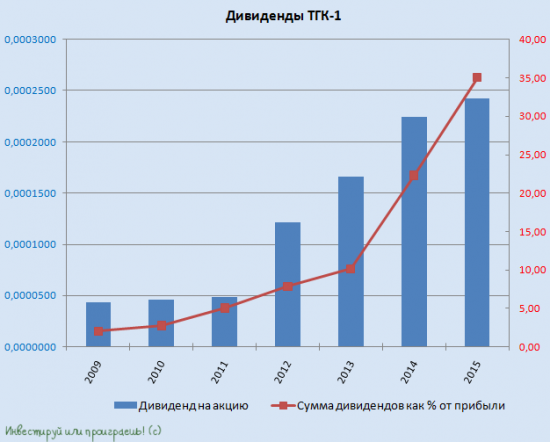

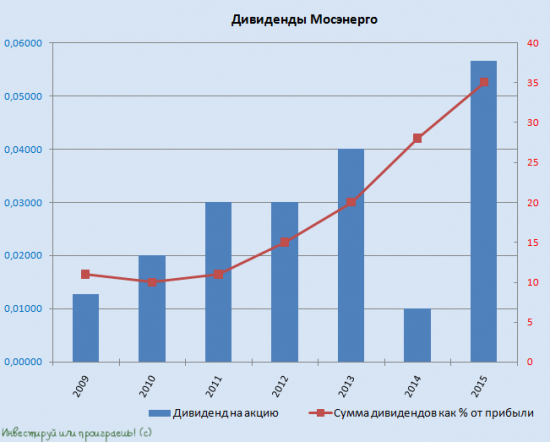

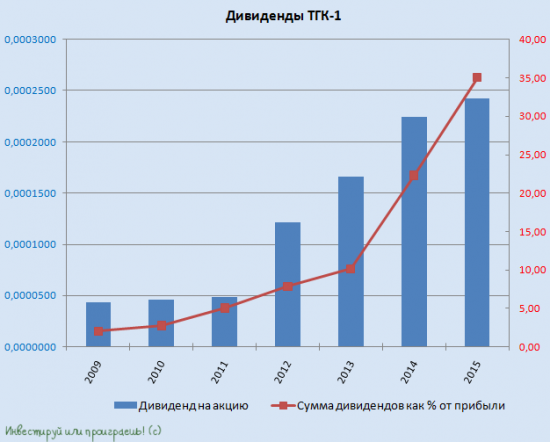

Согласно последним рыночным слухам, которые решил обнародовать аналитик «Renaissance Capital» Владимир Скляр со ссылкой на слова топ-менеджмента «Газпром энергохолдинга», дивиденды Мосэнерго, ОГК-2 и ТГК-1 по итогам 2015 года составят 35% от чистой прибыли по РСБУ. Это означает следующую дивидендную доходность (по текущим котировкам):

Мосэнерго: 3,9%

ОГК-2: 3,3%

ТГК-1: 4,8%

Отрадно, что начиная с 2016 года все дочерние общества «Газпром энергохолдинга» (Мосэнерго, ОГК-2 и ТГК-1) планируют перейти на выплату дивидендов из расчета 35% по МСФО. Если бы это решение приняли уже сейчас, то по итогам 2015 года акционеры Мосэнерго остались бы без дивидендов (чистый убыток по МСФО), акционеры ОГК-2 довольствовались бы чуть большей доходностью в 3,7%, а счастливые обладатели бумаг ТГК-1 могли бы рассчитывать на двузначную доходность на уровне 10,4%!

( Читать дальше )

Согласно последним рыночным слухам, которые решил обнародовать аналитик «Renaissance Capital» Владимир Скляр со ссылкой на слова топ-менеджмента «Газпром энергохолдинга», дивиденды Мосэнерго, ОГК-2 и ТГК-1 по итогам 2015 года составят 35% от чистой прибыли по РСБУ. Это означает следующую дивидендную доходность (по текущим котировкам):

Мосэнерго: 3,9%

ОГК-2: 3,3%

ТГК-1: 4,8%

Отрадно, что начиная с 2016 года все дочерние общества «Газпром энергохолдинга» (Мосэнерго, ОГК-2 и ТГК-1) планируют перейти на выплату дивидендов из расчета 35% по МСФО. Если бы это решение приняли уже сейчас, то по итогам 2015 года акционеры Мосэнерго остались бы без дивидендов (чистый убыток по МСФО), акционеры ОГК-2 довольствовались бы чуть большей доходностью в 3,7%, а счастливые обладатели бумаг ТГК-1 могли бы рассчитывать на двузначную доходность на уровне 10,4%!

( Читать дальше )

ТГК-1 и Мосэнерго: корпоративное управление выходит на нормальный уровень!

- 09 апреля 2016, 00:09

- |

По мотивам поста

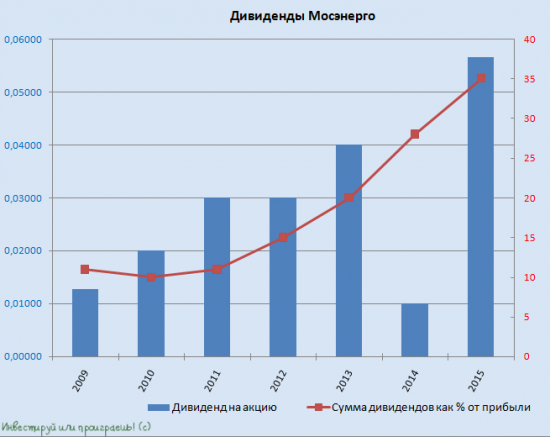

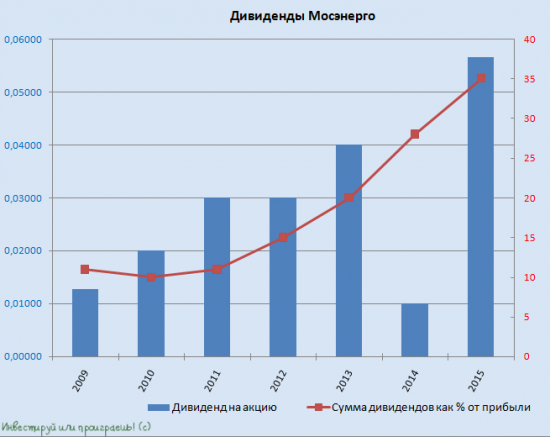

Дивиденды «ТГК-1» и «Мосэнерго» за 2015 год могут составить 35% от чистой прибыли по РСБУ, сообщил журналистам глава «Газпромэнергохолдинга» Денис Федоров.

По текущим котировкам это может означать 4,2% ДД для Мосэнерго и 4,6% ДД для ТГК-1. Вполне неплохо, товарищи! И особенно неплохо это выглядит, глядя на приведенные графики ниже — корпоративное управление в компаниях выходит на нормальный уровень, что не может не радовать.

( Читать дальше )

Дивиденды «ТГК-1» и «Мосэнерго» за 2015 год могут составить 35% от чистой прибыли по РСБУ, сообщил журналистам глава «Газпромэнергохолдинга» Денис Федоров.

По текущим котировкам это может означать 4,2% ДД для Мосэнерго и 4,6% ДД для ТГК-1. Вполне неплохо, товарищи! И особенно неплохо это выглядит, глядя на приведенные графики ниже — корпоративное управление в компаниях выходит на нормальный уровень, что не может не радовать.

( Читать дальше )

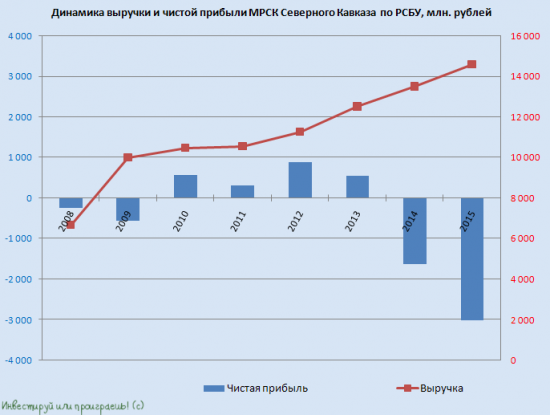

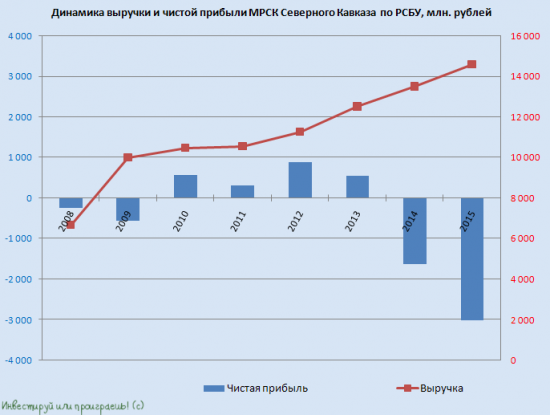

МРСК Северного Кавказа: пациент скорее жив, чем мертв

- 29 марта 2016, 16:57

- |

По мотивам поста

МРСК Северного Кавказа – это отдельная история, причем не самая веселая, и пожалуй одна из самых бесперспективных в длинной цепочке существующих в России МРСК. Именно здесь отмечаются самые крупные хищения электроэнергии в нашей стране (и вряд ли ситуация изменится в лучшую сторону), проблемы со своевременными платежами за услуги, а также худший финансовый результат среди всех МРСК – по итогам 2015 года убыток МРСК Северного Кавказа составил невообразимые 3 млрд рублей, автоматически присвоив компании текущий статус аутсайдера.

В новейшей истории МРСК Северного Кавказа случались пару лет (2012-2013 гг), по итогам которых акционерам выплачивались внушительные дивиденды с ДД на уровне 5,3% и 14,5% соответственно, однако это был скорее кратковременный всплеск оптимизма, нежели возрождение устойчивой тенденции. Одного взгляда на динамику котировок акций компании достаточно, чтобы понять как всё плохо – просто так в 15 раз капитализация компании не уменьшается.

Ещё интересные картинки...

МРСК Северного Кавказа – это отдельная история, причем не самая веселая, и пожалуй одна из самых бесперспективных в длинной цепочке существующих в России МРСК. Именно здесь отмечаются самые крупные хищения электроэнергии в нашей стране (и вряд ли ситуация изменится в лучшую сторону), проблемы со своевременными платежами за услуги, а также худший финансовый результат среди всех МРСК – по итогам 2015 года убыток МРСК Северного Кавказа составил невообразимые 3 млрд рублей, автоматически присвоив компании текущий статус аутсайдера.

В новейшей истории МРСК Северного Кавказа случались пару лет (2012-2013 гг), по итогам которых акционерам выплачивались внушительные дивиденды с ДД на уровне 5,3% и 14,5% соответственно, однако это был скорее кратковременный всплеск оптимизма, нежели возрождение устойчивой тенденции. Одного взгляда на динамику котировок акций компании достаточно, чтобы понять как всё плохо – просто так в 15 раз капитализация компании не уменьшается.

Ещё интересные картинки...

Для Распадской ключевым станет 2017 год

- 27 марта 2016, 21:36

- |

По мотивам поста

Отчетность Распадской по МСФО за 2015 год отметилась сокращением чистого убытка почти в 2,5 раза, ростом почти в 2,5 раз показателя EBITDA (благодаря снижению издержек и росту объемов производства), а также серьезному снижению долговой нагрузки (NetDebt/EBITDA) с катастрофических 10,8х до куда более приемлемых 4,2х.

Есть большая вероятность, что по итогам текущего 2016 года компания впервые с 2011 года вернется к прибыльности, особенно если ценовая конъюнктура на мировом рынке угля начнет хоть немного восстанавливаться.

Однако сильно радоваться этому я считаю несколько преждевременно, так как очень беспокоит каким образом#Распадская планирует погашать свои еврооблигации уже в следующем году на внушительную сумму свыше $400 млн? Да и рынок, собственно говоря, и не спешит ликовать — котировки акций уже несколько недель болтаются в районе 25 рублей за бумагу.

( Читать дальше )

Отчетность Распадской по МСФО за 2015 год отметилась сокращением чистого убытка почти в 2,5 раза, ростом почти в 2,5 раз показателя EBITDA (благодаря снижению издержек и росту объемов производства), а также серьезному снижению долговой нагрузки (NetDebt/EBITDA) с катастрофических 10,8х до куда более приемлемых 4,2х.

Есть большая вероятность, что по итогам текущего 2016 года компания впервые с 2011 года вернется к прибыльности, особенно если ценовая конъюнктура на мировом рынке угля начнет хоть немного восстанавливаться.

Однако сильно радоваться этому я считаю несколько преждевременно, так как очень беспокоит каким образом#Распадская планирует погашать свои еврооблигации уже в следующем году на внушительную сумму свыше $400 млн? Да и рынок, собственно говоря, и не спешит ликовать — котировки акций уже несколько недель болтаются в районе 25 рублей за бумагу.

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- Астра

- АФК Система

- Аэрофлот

- Башнефть

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- доллар рубль

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- Ленэнерго

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- Энел Россия

- Эталон

- Юнипро

- Яндекс