SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Мир в экономике

Какой был доход от Нефти и Газа на душу населения у России в 21м

- 18 ноября 2023, 15:28

- |

Какой был доход от Нефти и Газа на душу населения у России в 21м

Норвегии ($16500), Саудовской Аравии ($3300) и Канады ($2100),

а какой был у России в 2021-м?

- комментировать

- 495 | ★1

- Комментарии ( 2 )

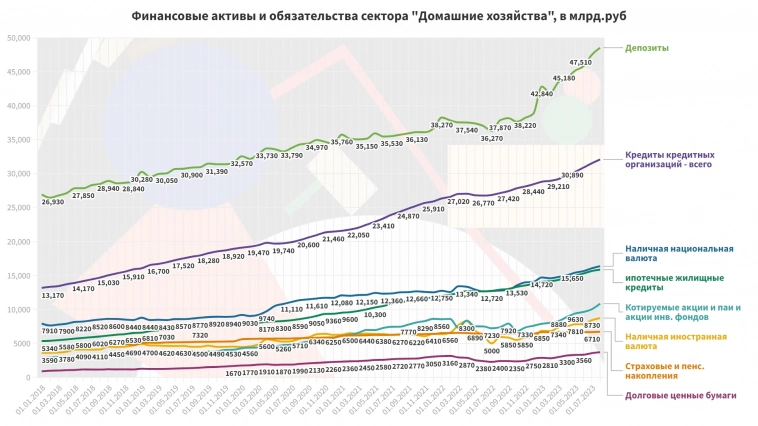

Сколько Денег и Долгов у Россиян (данные ЦБ РФ)

- 18 ноября 2023, 13:23

- |

ссылка на источник

на 1.10.2023 у домохозяйств

а я всё перевёл в круговую диаграмму:

Вначале мне показалось, что 91 трлн — это много, а потом вспомнил, что бюджет РФ 2024 36.6 трлн...

и сюда не вошла статья Страх. и пенс. резервы и пенс.накопл., а они всего к 2023-му 6.8 трлн руб! Это не просто мало, это ничтожно мало.

на 1.10.2023 у домохозяйств

| Наличная национальная валюта 16.3 трлн. руб |

| Наличная иностранная валюта 8.9 трлн. руб |

Вначале мне показалось, что 91 трлн — это много, а потом вспомнил, что бюджет РФ 2024 36.6 трлн...

и сюда не вошла статья Страх. и пенс. резервы и пенс.накопл., а они всего к 2023-му 6.8 трлн руб! Это не просто мало, это ничтожно мало.

Прямой Эфир о Моей Бурной Деятельности...

- 07 октября 2023, 15:40

- |

3:19 люблю делать шортс 6:21 Бюджет РФ 2024 9:45 Где скачать Бюджет РФ

12:19 Роснано — это фонд 16:30 данные о долге РФ-СССР 18:38 Три стадии Ресурсного проклятия

19:54 весёлые шортс 24:35 бремя долга и долг США

12:19 Роснано — это фонд 16:30 данные о долге РФ-СССР 18:38 Три стадии Ресурсного проклятия

19:54 весёлые шортс 24:35 бремя долга и долг США

Активы и обязательства домохозяйств. Свежие данные от ЦБ на графике

- 11 сентября 2023, 16:46

- |

данные вот

график обновил вот:

мартовский пост об этом же.

1987-2022. Количество действующих буровых по Штатам США.

- 07 сентября 2023, 16:53

- |

Конец 80-х, основная добыча: Техас, Оклахома, Луизиана, Калифорния.

Начало 2020-х — Техас, Нью-Мексико, Луизиана, Оклахома, Северная Дакота.

ссылка на шортс (для просмотра в телефоне)

на основе данных Baker Hughes

Задачка из 1972 года про Наше Восприятие Вероятностей

- 20 августа 2023, 11:10

- |

Задачка из 1972 года про Наше Восприятие Вероятностей

Город обслуживается двумя больницами.

В большей по размеру каждый день рождается 45 детей, а в малой 15.

Как известно, по статистике мальчиков и девочек рождается 50/50, но бывают дни, когда мальчиков более 60%, чем девочек.

Вот эти «необычные дни» записывали в каждой больнице в течении года.

Вопрос: в какой больнице таких дней насчитали больше?

Интересно будет посмотреть, как ответят люди на нашем форуме :)

правильный ответ в видео про задачки,

( Читать дальше )

Можно назвать дефолт 1998 года маржин-коллом государству

- 18 августа 2023, 19:57

- |

Поясню: цены на нефть меняют стоимость обеспечения (добытой и ещё не добытой нефти).

Вы занимаете деньги, а в обеспечении у вас эти цены, а они, собаки, только ниже.

А занимать надо всё больше.

но никто не знает, что через год цены пойдут вверх, кредиторы нервничают.

Поэтому каждый новый кредит обходится вам всё дороже...

наступает день, когда обеспечение не может покрыть тело кредита и БАХ #margincall

Вы занимаете деньги, а в обеспечении у вас эти цены, а они, собаки, только ниже.

А занимать надо всё больше.

но никто не знает, что через год цены пойдут вверх, кредиторы нервничают.

Поэтому каждый новый кредит обходится вам всё дороже...

наступает день, когда обеспечение не может покрыть тело кредита и БАХ #margincall

Задачки Про Наши Решения из 1970х. Как мы оцениваем вероятности

- 12 августа 2023, 17:23

- |

Если вы знакомы с трудами А.Тверски, Д.Канемана..., то задачки будут вам скорее развлечением для мозга.

Я сделал видео про несколько экспериментов, которые связаны общей темой: Как люди оценивают вероятность неопределенного события? (на бирже м с таким регулярно сталкиваемся, хе-хе)

0:45 Эвристики, Упрощения, Стереотипы 2:38 Априорная Вероятность

4:38 Задачка Про Больницу 6:46 Задачка с шарами в корзине

8:30 Ошибка в оценке Шанса. Ошибка Игрока 10:51 Задачка о Связаных Событиях

Так же по теме: «Возможно ли переубедить родственников фактами?»

Я сделал видео про несколько экспериментов, которые связаны общей темой: Как люди оценивают вероятность неопределенного события? (на бирже м с таким регулярно сталкиваемся, хе-хе)

0:45 Эвристики, Упрощения, Стереотипы 2:38 Априорная Вероятность

4:38 Задачка Про Больницу 6:46 Задачка с шарами в корзине

8:30 Ошибка в оценке Шанса. Ошибка Игрока 10:51 Задачка о Связаных Событиях

Так же по теме: «Возможно ли переубедить родственников фактами?»

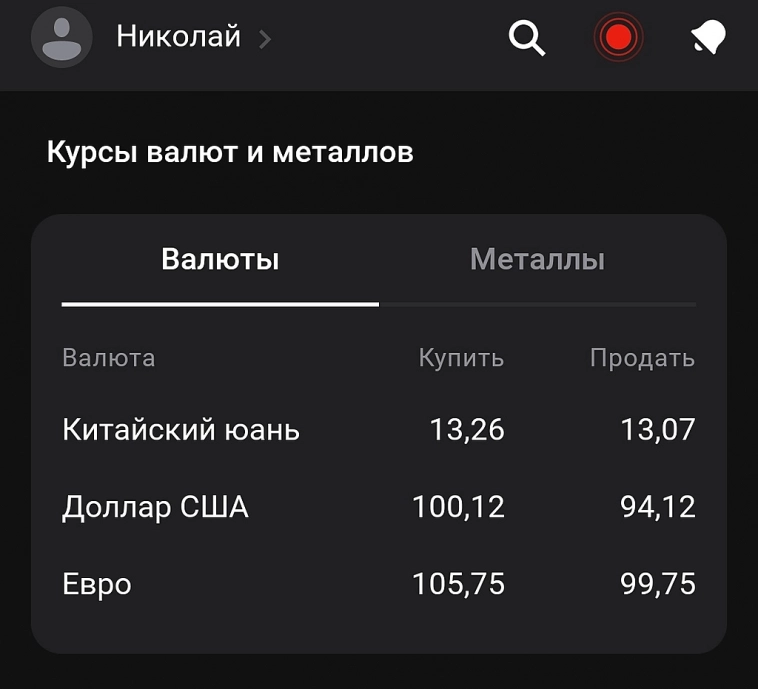

Аномалия с обменом валюты сегодня. доллар США

- 04 августа 2023, 11:43

- |

Случайно заметил: на т.н. «валютном рынке» ммвб $1 ₽94.65. а в инет-банке можно продать за 94 сейчас.

то есть продать доллар США в банке сейчас можно практически по биржевому курсу, но покупка доллара обойдется на 6 рублей дороже.

(спред ₽6)

с юанем и евро таких аномалий нет.

( Читать дальше )

то есть продать доллар США в банке сейчас можно практически по биржевому курсу, но покупка доллара обойдется на 6 рублей дороже.

(спред ₽6)

с юанем и евро таких аномалий нет.

( Читать дальше )

теги блога Мир в экономике

- BBBY

- Bed Bath & Beyond

- commodities

- S&P500

- stock

- Акрон

- акции

- акции США

- альфа банк

- альфа директ

- Альфа-Директ

- американские акции

- американский рынок

- биржа

- Биржа "Санкт-Петербург"

- биржа санкт-петербург

- Биржа СПБ

- бихевиоризм

- Брокер

- брокеры

- будущее

- бюджет

- видео

- визуализация

- вклад

- внешняя торговля

- вопрос

- второй эшелон

- Газпром

- государство

- данные

- деньги

- дивиденды

- долговой рынок

- доллар

- доллар рубль

- Евросибэнерго

- застройщики

- знания

- идеи

- идея

- импорт

- инвестиции

- Инвестиции в недвижимость

- инвестор

- инсайд

- инфляция

- Инфографика

- ипотека

- иркутскэнерго

- исследование

- история

- капитализация

- Китай

- кредит

- кризис

- ликбез

- ЛСР

- манипуляции

- мировая торговля

- мировая экономика

- ММВБ

- мобильный пост

- Мой портфель

- московская биржа

- Налогообложение на рынке ценных бумаг

- недвижимость

- неликвид

- Нефтегазовый сектор

- нефть

- Облигации

- опрос

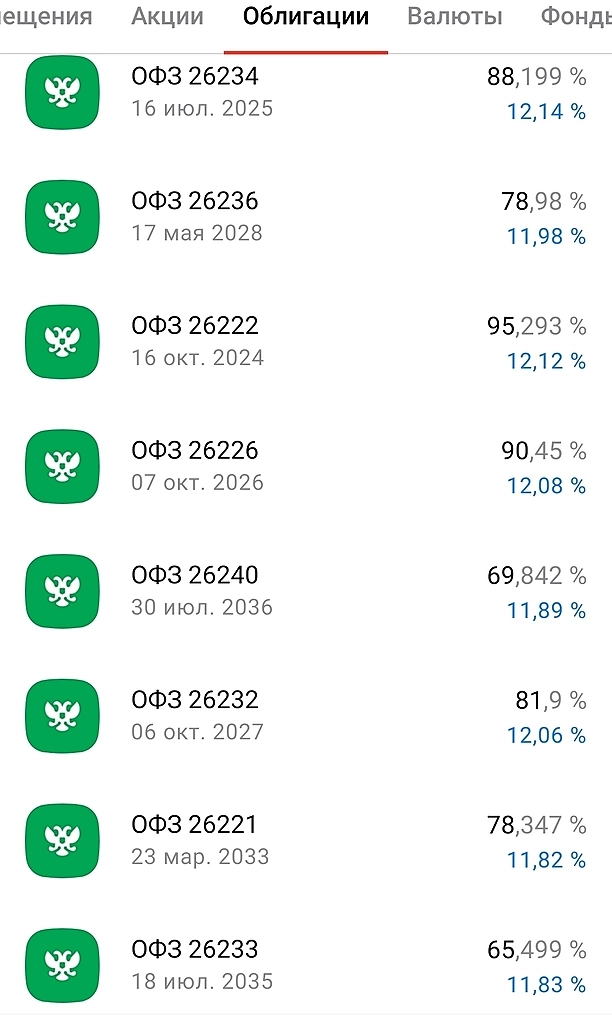

- офз

- оффтоп

- Пик

- поведение

- поведенческая экономика

- подкаст

- приватизация

- психология

- рейтинг

- Риски

- Россия

- рубль

- сбербанк

- социализм

- СПБ биржа

- спекуляции

- статистика

- сша

- тарифы

- трейдер

- трейдинг

- учебник

- форекс

- шорт

- экономика

- экономика России

- эксперимент

- экспорт