Мир в экономике

РФПИ расстраивает

- 24 января 2018, 17:43

- |

РФПИ — вроде нормальная организация, 10 млрд $ зарезервировано под разные «мероприятия» по привлечению длинных денег в российские компании. Ну вперед, критерии понятные — привлекайте, софинансируйте, давайте гарантии...

А вчера какую-то чушь начали нести. Хотя бы про Saudi Aramco. Зачем нашим НПФ, формирующимся за счёт нефти, как и 50% всего, что в России, вкладывать в нефть?!

Столько лет говорят про диверсификацию и стоит цене на нефть подрасти — снова впадают в маразм.

Я не говорю про «конец нефти» или про «низкие цены 10 лет вперед» — не об этом. Я о том, что зависимость от нефти делает нас слабее, хоть она и 200$ стоить будет. Важен факт: мы зависим от одного товара, мы уязвимы.

Хотя, если их никуда не пускают и разрешают вкладывать только во всякий низкодоходный шлак или в то, чего и на родине завались — тогда конечно)

- комментировать

- 36

- Комментарии ( 19 )

Не понимаю, зачем ПИФ Навальному

- 26 декабря 2017, 16:51

- |

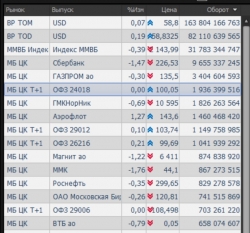

Конечно, меня интересует "инвестиционная часть", то есть доходы и активы, связанные с ликвидными активами или производными:

1) Акции 35 эмитентов (Газпром, Роснефть, Барнаульская генерация и т.д.). на начало 2017 года стоят около 1 057 617, 61 рублей.

2) ПИФ УК Райффайзен Капитал — 734 000 руб.

Какой именно ПИФ не раскрывается, но…

Люди, я впервые узнал о Навальном, как об акционере ВТБ, вставшим на защиту прав акционеров (не грамотно говорить миноритариев — миноритарии — это от 10%). То есть, он знаком с рынками, без проблем покупал продавал акции (так же легко и облигации покупаются). Вот зачем ему Паевой инвестиционный фонд, состав которого легко повторить + не надо платить управляющему за их управление по принципу «купил и держу».

У меня предположение, что это один из ПИФ-ов, в основном состоящих из инструментов в валюте (тех же ETF или акций иностранных компаний). Тогда логика понятна: я сам на ММВБ с 2009 года, а на рынке СПБ, где можно покупать акции из S&P 500 я сам только с лета 2017. Ну не освоена эта площадка настолько, да и федеральные СМИ могут обвинить во вложениях в иностранные активы.

Может кто-то ещё торгует акциями сам, но и ПИФ-ы держит ?

Как избежать судьбу Системы

- 19 декабря 2017, 10:04

- |

— экспортёры (выручка в долларах)

— ликвидность (акции из ТОП-30)

— регулярные дивиденды

Желание брать компании, получающие выручку в долларах было больше связано с витавшим тогда ещё призраком девальвации, но есть важный нюанс: Эти компании делают наш бюджет, это гарантирует их защиту от рисков, связанных с переделом собственности. (хотел написать грубее и в терминах 90-х:-)

Ещё раз, логика такова: Компания, которая работает на экспорт и наполняет казну иностранной валютой, имеют индульгенцию от сильных потрясений. Тем более, в период низких цен на сырьё (история учит нас), вероятность национализации (в любой форме) довольно низка.

/\ - значит Ликвидность

- 16 декабря 2017, 21:28

- |

Да, я вижу конкретные преимущества и о них ниже (или в видео). Только сперва, всё таки, что такое Ликвидность?

«Способность активов быть быстро проданными по цене, близкой к рыночной». Лучше не скажешь. возможно… :)

1) Чем меньше расстояние между предложениями на покупку и продажу (СПРЕД) — тем мне удобнее работать с активом. Купил — вижу, что ситуация развивается не так, легко нахожу покупателя -выхожу. А чаще ситуация такая: вижу, что в другом активе «движуха» и лучше поучаствовать в ней, а старая идея подождёт… Если бы я держал неликвидные акции, то такой «манёвр» стоил бы от 3% и более.

2) Вероятность манипуляций (понимаю, что многие не согласятся) с ликвидными активами — заметно ниже. Участников торгов много, включая иностранные фонды, объём торгов высокий. Так что, любая аномалия получит адекватный ответ рынка в течении часа.

( Читать дальше )

Связь между NVIDIA и биткоином

- 06 декабря 2017, 11:19

- |

Смотрю, в последние 10 дней акции упали на 15% — крупнейшая коррекция за 2 года, а btc всё растёт.

Поправьте меня, если я зря ищу связь. и нет ли в этой рассогласованности аналогии с железнодорожным индексом DOw и промышленным DJ ?

Если связь есть, то аналогия может подсказать скорую коррекцию или принципиальный слом тренда в цене биткоинов.

Правила счастливого инвестора

- 02 декабря 2017, 16:07

- |

Есть ситуации, которые ставят инвестора в невыгодное положение изначально «повезет-не повезет». Что бы изначально не занять положение «жертвы обстоятельств», нужно ограничить себя от очевидных глупостей. Личный опыт торговли и написания роботов я свёл к следующим правилам. В видео рассказал подробнее, но ниже итак основное есть:

- Не идти против тренда. Не пытаться во время тенденции угадать «дно» или «пик». Я мог бы написать: дождитесь остановки, отскока, какого-то сигнала… Но и это полу-правда, если тенденция сильная, то на её смену уйдёт много времени. Это время деньги вложенные будут лежать «мёртвым грузом», в лучшем случае. Психологически инвестору будет очень неуютно, даже если тенденция не продолжится сразу против нег. Есть даже шутка: «Супер-предложение! Всем кто купит на дне, второе в подарок».

( Читать дальше )

Курс рубля к доллару. Между 45 и 125...

- 28 октября 2017, 20:46

- |

C 2015 года курс рубля к доллару в центре внимания. Даже сегодня часто вижу статьи по теме — людям интересно, а эксперты с именем не стесняются и не боятся делать прогнозы. Заголовки статей «Курс будет *** к концу года/к 201* году» — повседневность. Причём, фигурирует цифра как выше текущего курса, так и ниже. И цифры, которые чаще встречаются мне около 40 рублей за доллар и примерно 120 рублей.

Честно, я очень давно не читал ни одной статьи по этой теме и ни один ролик не смотрел. Я предпочитаю читать и смотреть про то, что формирует курсы. Это полезнее, мне кажется. Но цифры завораживают и я случайно получил свою разгадку этого «разброса» ещё зимой 17-го, а сейчас решил этот «прикол» опубликовать (видео «Рубль между 40 и 120»).

Суть в том, что я забил в табличку данные по инфляции в США (доллар) и России (рубль). Разница между ростом потребительских цен и есть мой ориентир. Просто и сердито. Берем за базовый год 2000-й – одна цифра, 2008-й — другая. Всё до неприличия банально.

( Читать дальше )

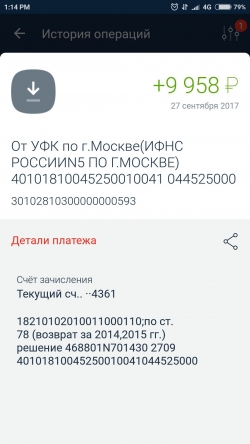

Налог пришёл на карту за 4 месяца

- 04 октября 2017, 14:57

- |

пост от 4 июля про то, как я решил вернуть налог с прибыли 14-го года.

Прошло 4 месяца, деньги пришли на карту, всё круто )

(видео)

Что можно добавить по теме:

Не зря я друзьям и знакомым рекомендую выбирать брокера из списка ТОП-20 банков. К примеру, за подготовку документов (НДФЛ и отчётов брокера) Финам берет более 10 т.р.!!! а мой Альфа-директ прислал все документы заказным и бесплатно!

Далее. Компания, которая занималась возвратом налога — по сути — избавила меня от необходимости что-то изучать и решать — работает именно с крупными банками. Что на сайте Сбербанка, что на сайте Альфа-банка, её название даже не упоминается, но именно они обрабатывают заказы и ведут клиентов от начала и до конца.

( Читать дальше )

Нужен ли нам железнодорожный индекс?

- 26 сентября 2017, 11:25

- |

у РЖД есть дочернее общество ОАО «НИИАС», на их сайте написано, что Институт ведет разработку комплексного подхода к управлению всеми циклами производственного процесса на ж/д транспорте на основе создания единой технологически интегрированной системы управления перевозочным процессом.

Интеллектуальные системы управления — ИСУЖТ — крутая тема. Кратко описать можно так: все поезда видно на экране, информация о них может быть доступна в реальном времени из любого места и решать проблемы можно так же — дистанционно и оперативно.

Меня тут интересует сам факт наличия информации, значит она накапливается, она может быть доступна для анализа… Кто этим сейчас занимается? Занимается ли вообще?! Тут видно возможность отслеживать некий аналог «деловой активности» в масштабах всей страны.

( Читать дальше )

теги блога Мир в экономике

- BBBY

- Bed Bath & Beyond

- commodities

- S&P500

- stock

- Акрон

- акции

- акции США

- альфа банк

- альфа директ

- Альфа-Директ

- американские акции

- американский рынок

- биржа

- Биржа "Санкт-Петербург"

- биржа санкт-петербург

- Биржа СПБ

- бихевиоризм

- Брокер

- брокеры

- будущее

- бюджет

- видео

- визуализация

- вклад

- внешняя торговля

- вопрос

- второй эшелон

- Газпром

- государство

- данные

- деньги

- дивиденды

- долговой рынок

- доллар

- доллар рубль

- Евросибэнерго

- застройщики

- знания

- идеи

- идея

- импорт

- инвестиции

- Инвестиции в недвижимость

- инвестор

- инсайд

- инфляция

- Инфографика

- ипотека

- иркутскэнерго

- исследование

- история

- капитализация

- Китай

- кредит

- кризис

- ликбез

- ЛСР

- манипуляции

- мировая торговля

- мировая экономика

- ММВБ

- мобильный пост

- Мой портфель

- московская биржа

- Налогообложение на рынке ценных бумаг

- недвижимость

- неликвид

- Нефтегазовый сектор

- нефть

- Облигации

- опрос

- офз

- оффтоп

- Пик

- поведение

- поведенческая экономика

- подкаст

- приватизация

- психология

- рейтинг

- Риски

- Россия

- рубль

- сбербанк

- социализм

- СПБ биржа

- спекуляции

- статистика

- сша

- тарифы

- трейдер

- трейдинг

- учебник

- форекс

- шорт

- экономика

- экономика России

- эксперимент

- экспорт