______1_____

Сравнительный анализ цены акций ВТБ и Сбербанка.

- 08 декабря 2018, 00:37

- |

Так как в электроэнергетике не вижу ничего перспективного (сети Ливинский цифровизацией убивает, а генераторы правительство вредными законами), последнее время мне интересен банковский сектор. Так как угрозой санкций его укатали ниже плинтуса, а прибыли там растут несмотря ни на что.

Сразу оговорюсь, мой подход не спекулянтский и не проторговка новостей. Скорее, Value Investing по Грэму и Додду. Поиск недооценённых компаний, покупка и ожидание, когда рынок справедливо оценит.

Не буду здесь ничего писать про качество менеджмента. Я верю во всё хорошее, и что плохой (по мнению многих) менеджмент ВТБ не сделает больше ничего плохого, а наоборот, сполна воспользуется сегодняшним преимущественным положением перед всеми остальными (кроме Сбербанка). В принципе, за последний год он сделал только 2 стратегические ошибки: покупка Магнита и выплата неоправданно высоких дивидендов. Если б не они, я бы поставил ему 5 баллов.

И не буду ничего писать про положение в банковской системе страны. Оно охуительное, у обоих. Все остальные банки завидуют и скрежещут зубами.

( Читать дальше )

- комментировать

- 5.1К | ★18

- Комментарии ( 59 )

Почему не падает Сбербанк.

- 14 ноября 2018, 13:57

- |

Почему не падает Сбер на упавшей нефти?

Потому что идея роста акций Роснефти, Лукойла, Татнефти на росте нефти отыграна и закрыта крупнейшими игроками. За год она им принесла более 50% годовых, сейчас состоялся тейкпрофит.

В российском рынке освободились гигантские свободные деньги. И куда им идти? Какая бумага, по ликвидности, сможет принять такой объём? И при этом упала с максимума на 35%? При супер финансовых показателях и прекрасной дивидендной политике. И по которой массовый спекулянт-физик стоит в шорте без стопов.

Вариантов-то нет.

Трясти котировки могут куда угодно, но все проливы будут выкуплены.

Где наши деньги, или почему ВВП страны не растёт.

- 03 ноября 2018, 22:50

- |

Почему Россия, имея огромные природные ресурсы и профицит бюджета, имеет такой низкий ВВП.

В общем, ВВП растёт, когда страна что-либо продаёт другим странам, либо когда тратятся деньги на услуги и товары, произведённые внутри страны.

Ну по импорту то всё понятно — влияет спрос-предложение, цены на мировых рынках, политика.

А вот по тратам внутри страны вопрос интересный. Чтобы тратить, надо сначала раздать деньги (так или иначе — зарплатой, пособиями, субсидиями, дешёвыми кредитами). Либо меньше изымать фискально (налогами, пошлинами).

Если же Россия даёт другой стране в долг и затем прощает его, эти деньги не идут в ВВП страны, а просто исчезают. Я тут посчитал сколько Россия простила кредитов, и сколько она ещё выдала безвозвратных кредитов в последние годы.

1. Путин неделю назад дал кредит Египту 25 млрд $ на 30лет на строительство АЭС. С такими условиями: нерыночный процент (ниже низкого), первые 10 лет ни платить проценты, ни возвращать его не надо, возвратные выплаты начнут в 2028году. А там или ишак, или верблюд сдохнет. Эти деньги взяли из Фонда национального благосостояния.

2. Путин в сентябре 2018 продлил ещё на 5 лет невозврат Белоруссией кредита. И дал ей ещё. Под обещание, что через 5 лет то начнут возвращать.

3. Списал в этом году все долги Кубе (32млрд $) и Венесуэле (20 млрд $). Теперь они чисты, и могут начать просить новые кредиты.

4. Кредит Украине 3 млрд $, выданный в 2013м уже списан.

5. Обещали беспрецедентную по размерам и безвозвратную помощь Сирии на полное восстановление страны. Ранее (в 2005м) списали Сирии 10млрд $ долга.

6. Путин в октябре 2018 дал кредит Узбекистану 11 млрд $ также на строительство АЭС. Начало его возврата намечено на 2028й год (видимо это у нашего президента стандартная опция по кредитам — первые 10 лет не платят ни % ни тело кредита. А новому президенту потом придётся либо списывать долг, либо ссориться с заёмщиком и всё равно списывать долг.)

7. Кредиты Африканским друзьям-людоедам.

8. Кредиты (с самого начала безвозвратные) Абхазии и Южной Осетии.

9. В 2013м году Путин дал кредит Кипру 2.5млрд евро. Затем в 2014м Кипр сказал, что не может его вернуть, и кредит реструктуризировали (Перенесли возврат на 2021й год, то есть попросту списали).

10. Сейчас ведут переговоры о большом кредите Италии, которая на грани дефолта.

11. В сентябре этого года Монголия обратилась к правительству РФ за кредитом 100млрд руб на льготных условиях (лучше, чем внутри Россия своим даёт) на модернизацию ТЭЦ в Улан-Баторе. Конечно же дадут.

12. Простили долг КНДР 11 млрд $.

13. За деньги России в Турции в 2018-м начали строить АЭС «Аккую». Цена строительства — 22млрд $. Её профинансировал Росатом — 100%-я госкомпания, то есть решение о выделении денег приняло правительство РФ. О возврате вообще речи не идёт.

Также дали Турции кредит на покупку С-400. Пусть они больше наших самолётов сбивают.

14. В октябре 2018-го дали кредиты Индии на покупку С-400. Тоже мутная схема, скорее всего потом спишут.

( Читать дальше )

Моё видение по МРСК-шкам насегодня - 3

- 29 октября 2018, 18:33

- |

На днях раздал почти все остатки МРСК Юга (Ликвидности нет, ато бы всё сдал. А заливать нехочу.) Также сдал всю МРСК Волги (было немного). Никаких МРСК, ранее падения на 30-50% от текущих, покупать не буду. Причины:

1. В Юге кратного роста не жду, ну дадут примерно 0.4млн р ещё чистой прибыли в 4м квартале (оптимистичный прогноз), это 1.5 ярда за год и дивы 1коп. С учётом рисков на росс.рынке, такая див.доходность никого не впечатлит, вижу 8коп по бумаге долгосрочный потолок. А ведь могут и опять слабый квартал повторить, тогда вниз с текущих.

2. Риск допки в Юге никто не отменял. В последнем квартальном отчёте она официально прописана. Ждут только одобрения Россетей. Назначение — снижение долговой нагрузки. Моё мнение — 50 на 50% вероятность, что допка состоится. Такой риск на себя брать не хочу (тогда акцию ниже 5 коп. укатают).

3. Вообще в МРСК жду пересмотра (ухудшения) див.политики. Глава Минэнерго сказал: «Дивиденды не являются приоритетом для Россетей.» Правительство и президент также выступали за вложение денег в инфраструктуру и отказ в инфраструктурных компаниях от дивидендов.

4. Ливинский придумал новый бездивидендный вывод средств из успешных дочек — учения в МРСК Северного Кавказа. У нас в МОЭСК отправляют персонал с техникой туда в командировку. Выполняют ремонты, замену линий электропередач, установку приборов учёта. Всё — материалы, топливо, техника, зарплата командировочному персоналу — за счёт уменьшения прибыли МОЭСК. В этой акции приняли участие все дочки Россетей. Программа помощи Сев.Кавказу рассчитана на много лет, у нас уже составляют графики командировок на следующее лето.

В этом вижу 2 негатива: уменьшение прибыли МРСК, отправляющей персонал и уменьшение необходимости помогать Сев.Кавказу деньгами. А чем меньше нужд Россетей на помощь хромым дочкам, тем меньше ей нужно собирать дивидендов.

5. Вообще, в этом году дивиденды — не драйвер роста. В умы трейдеров уже заложено, что скоро будет обвал рынка в США, и он спровоцирует обвал у нас. Тогда замечательные дивидендные фишки мы сможем купить по цене одного их годового дивиденда. Я в это не очень-то верю (не застал ни один из прошлых кризисов), но вдруг чудо случится? Лучше убрать весь неликвид из портфеля. Не стоят эти лишние 2-3% див.доходности риска упустить сорвать куш.

Фин.отчёты вообще больше не драйвер в МРСК. Что показали МРСК Волги и МОЭСК. При очень хороших результатах (выше ожиданий) весь рост залили. В МРСК ЦП жду того же (хорошей прибыли и падения акций).

Не продаю ЛенэнергоПрефы. Причины:

1. Пересмотр див.политики Россетей и рост капексов не повлияет на них.

2. Мой прогноз ближайших дивидендов по ним: 11-12р, 15-18р, далее несколько (2-3) лет по 20-25р. Далее снижение до 12-15р. На это есть объективные причины.

3. Ликвидны (для меня).

4. Залили бумажку отчаявшиеся. После весеннего разгона на ровном месте. И это хорошо, я подобрал.

5. В общем-то, в электроэнергетике принимают правильные законы и прибыли будут расти. Только делиться ими не будут. А здесь ничего не поделать — «Устав есть устав».

Риск нарушения устава считаю много ниже, чем риск пересмотра див.политики и роста капексов во всех остальных МРСК.

Всё вышесказанное относиться и к ФСК ЕЭС.

PS И ещё, в долгосрок я за Сбербанк. Растущая компания (верю, что подомнёт вместе с ВТБ под себя весь финсектор России), хочет и, самое главное, может платить высокие дивиденды. Перепродан вдвое от справедливой цены. Держу префы на 70% депо, план — 3 года получать дивиденды, затем продать, получив налоговый вычет.

Мысли по последнему фин.отчёту МРСК Юга

- 24 октября 2018, 18:22

- |

Отчёт за 3кв. вышел хуже моих ожиданий. Я рассчитывал на квартальную прибыль 400млн р, вышло 150млн р.

Что пошло не так, после 2-х сильных кварталов?

1. Валовая прибыль за 3й квартал (та самая, что от основной деятельности — передачи электроэнергии+тех.присоединения) упала на 20% с 2.5ярда в 2017г до 2ярдов в 2018м. Причина — рост тарифа ФСК ЕС на 5% и рост стоимости электроэнергии на компенсацию потерь на 10-20% по сравнению с прошлым годом. И выручка от тех.присоединения в этом году пока на 100млн р меньше, чем в прошлом.

Но это коснулось всех дочек Россетей. В МРСК Волги, например, за 3-й квартал валовая прибыль упала на 35% с 1.74 до 1.17ярда.

Ошибся с Волгой, не ту строчку посчитал. Там выросла с 1.74 до 2 ярдов. Но у них выручка от тех.присоединения в этом году на 220млн р выросла.

2. В 3-м квартале были досозданы резерв по просроченной дебиторской задолженности (энергосбыты нам должны) на 400млн р и резерв по оценочным обязательствам (получен иск в суд против нас) на 350млн.р.

( Читать дальше )

Почему упал Яндекс.

- 19 октября 2018, 20:42

- |

Так вот, это не причина падения, а повод. На самом деле, он уже давно заряжен на слив был. Не сегодня, так на другом бы вбросе слили.

Настоящая причина — то, что Яндекс не платит дивиденды. И никогда не будет их платить. Они официально об этом объявляли.

А любая ценная бумага, не платящая дивидендов — пузырь. Цена ему ноль. Можно надувать его много лет, но конец один. Обвал до нуля (или в 100 раз, там уже можно обнулением считать).

Инвесторы, купившие Яндекс, не меценаты. Они получают свою прибыль путём перепродажи бумаг другому лицу. Как только курс пошатнётся, они все до одного выйдут из бумаги.

Цель падения Яндекса — как и у банкротов, равна 1 годовой прибыли на акцию. То есть цена акции 20-30рублей. Оттуда можно будет начинать осторожные покупки.

Конечно есть и лучший вариант развития событий. Если менеджмент официально объявит о принятии див.политики и инвесторы смогут спрогнозировать дивиденды. Только надежда на этот исход не дала сегодня бумаге упасть на озвученные мной цифры. Надежда умирает последней, поэтому 30рублей будем ждать долго. Но тренд задан.

Почему не растут ММК, НЛМК, Северсталь и прочие див.тикеры.

- 17 августа 2018, 18:46

- |

Текущая див.доходность примерно 13%. Курс валюты выгодный, продажи на максимумах.

Ключевая ставка 7.25%.

А не растут потому, что у Сбербанка див.доходность выше (у префов). Пока не прекратят раздачу лидера рынка с растущей прибылью и див.доходностью 13.6%, роста в остальных див.фишках не ждите.

Я лично сегодня продал отросшие ММК и НЛМК (брал спекулятивно на Белоусовском гэпе) и купил СбербанкПрефы за 161.8-162р.

Стоп (в голове) под 160р.

Почему всем электрогенерирующим компаниям в России скоро придёт пиз..ц.

- 04 августа 2018, 10:45

- |

На форуме по Энел мне Тимофей задал вопрос, ответ на него тянет на статью. Я написал, что продажа Рефтинской ГЭС — позитив, так как вся генерация скоро станет убыточной. И лучше бы Энел продать вообще все свои электростанции в России, и тогда её котировки взлетят «до небес». И вообще, что все акции электрогенераторов надо продавать и ждать долголетнего падения ещё в 2-3 раза от текущих цен. Тимофей попросил пояснить.

Прибыль=выручка-себестоимость.

Себестоимость газовых и угольных станций примерно постоянна (при условии постоянной цены на газ и уголь). Примем за базу прогноза, что резких движений цены ближайшие 10лет не будет.

Выручка=тариф(вернее, та часть тарифа, которая идёт этой конкретной электростанции)*отпуск электроэнергии.

Я здесь обосновываю, что тариф и отпуск электричества ближайшие 10лет будет падать, и выручка станет ниже себестоимости. Нас ждут убытки и банкротства генераторов (либо гос.помощь).

В электрогенерации крайне неудачная модель ценообразования. Смесь рыночной конкуренции и государственного регулирования. За счёт ещё прибыльных компаний (Энел, ОГК-2, ТГК-1, Мосэнерго, Русгидро, Юнипро) «затыкают дыры» в убыточных и недофинансированных регионах (Кавказ, Дальний Восток).

( Читать дальше )

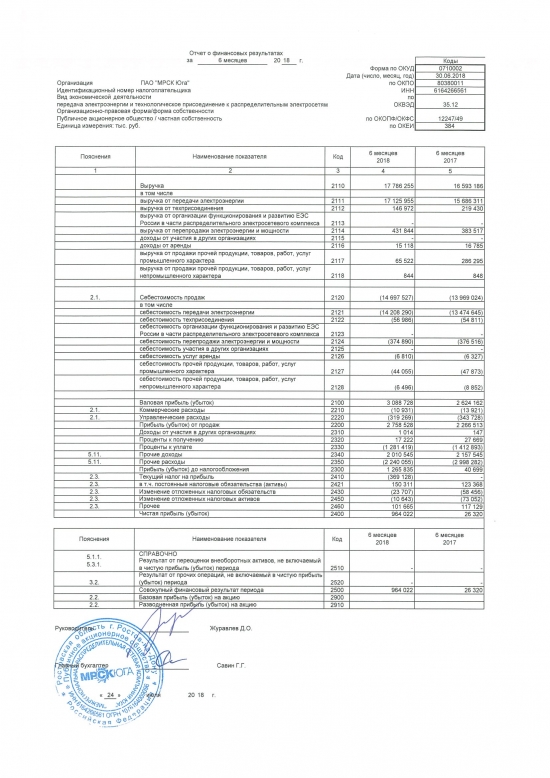

МРСК Юга чистая прибыль за полгода по РСБУ выросла в 37раз к прошлому году. 964млн р.

- 25 июля 2018, 12:18

- |

Про Россети и цифровизацию.

- 25 мая 2018, 10:34

- |

Я решил сократить активность в сети. На тему трейдинга ничего не писать. Но нарушу немного на тему своей работы. Статья длинная, и здесь мало по трейдингу, поэтому кому жаль времени — не читайте.

Вчера на ПМЭФ-2018 много слов было сказано про цифровизацию Россетей.

Я маленько в теме, в электричестве понимаю побольше ген.директора Ливинского, всё-таки дольше него в энергетике работаю, причём больше 10 лет на «переднем крае», в «дочке» Россетей. И лично буду использовать всю эту «цифру».

Разберём сначала что конкретно они называют цифровизацией.

Это замена некоторых элементов сети плюс установка дополнительных плюс разработка и внедрение программного комплекса управляющего этими узлами.

Что такое электросеть, упрощённо:

Электростанция, на ней выключатель, далее кабель (либо воздушная ЛЭП), далее подстанция. На ней: выключатель, далее трансформатор (понижает напряжение до нужного потребителю), далее выключатель, далее кабель низкого напряжения, далее счётчик и вводное устройство абонента (например частный дом).

Теперь промасштабируйте это в 1000раз, то есть на электростанции таких выключателей и отходящих кабелей десятки, на каждой подстанции отходящих к абонентам кабелей тоже десятки, и вообще между электростанцией и абонентом таких промежуточных подстанций тоже десяток. И в каждой подстанции на каждый отходящий кабель (или воздушную линию) стоит выключатель.

( Читать дальше )

теги блога ______1_____

- value investing

- банк открытие

- биржа

- брокеры

- ввп

- вопрос

- втб

- вывод денег

- ГМК Норникель

- ГЭХ

- дивиденды

- доллар

- Золотые монеты

- ИИС

- итог года

- Квадра

- конференция смартлаба

- Ленэнерго

- ММК

- модерация

- монеты

- мосэнерго

- МОЭСК

- МРСК

- МРСК Волги

- МРСК Северо-Запада

- МРСК Сибири

- МРСК Урала

- МРСК Центра

- МРСК Центра и Приволжья

- мрск юга

- налоги

- настроение

- настройки сайта

- НЛМК

- огк 2

- ОГК-2

- Олейник

- опрос

- Открытие

- открытие брокер

- Открытие-брокер

- ОФЗ

- оффлайн

- оффтоп

- политика

- правила Smart-lab

- Россети

- Россети Ленэнерго

- Россети Юг

- Россия

- рубль

- Русгидро

- сальдирование убытков

- Сбербанк

- Сбербанк брокер

- Северсталь

- смартлаб

- т плюс

- тгк 1

- тгк 2

- ТГК-1

- ТГК-2

- фильм на выходной

- Фортум

- ФСК Россети

- ЦБ

- цифровизация

- электроэнгергетика

- электроэнергетика

- Энел Россия

- энергетика

- юмор

- Юнипро

- Яндекс

- Яндекс компания