SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Алроса - чистая прибыль по МСФО за 1 кв -87%

- 05 июня 2020, 10:11

- |

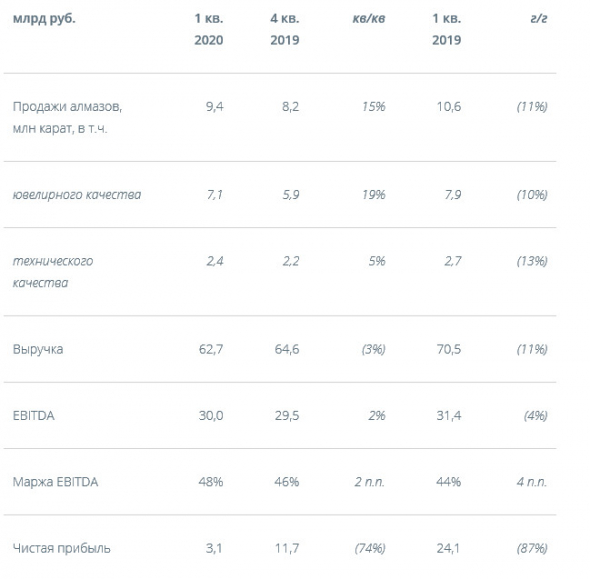

- Выручка за 1 кв. сократиласьна 3% кв/кв до 63 млрд руб. за счет снижения средней цены реализации на 14%, а также сокращения прочей выручки и дохода от субсидий.

Относительно аналогичного периода прошлого года выручка сократилась на 11% г/г в связи с уменьшением объемов продаж в каратах на 11% г/г на фоне распространения COVID-19, а также снижением индекса цен.

- Показатель EBITDA за 1 кв. вырос до 30 млрд руб., (+2% кв/кв) в основном за счет сезонного снижения социальных расходов, а также сокращения управленческих и коммерческих затрат.

Снижение показателя на 4% г/г главным образом обусловлено снижением объемов продаж на 11%.

- Рентабельность по EBITDAза 1 кв. выросла до 48% (+2 п.п. кв/кв, +4 п.п. г/г) на фоне снижения затрат.

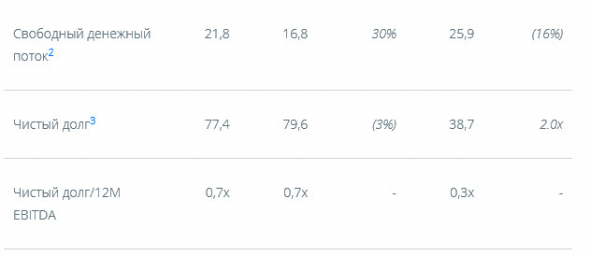

- Свободный денежный поток (СДП) в 1 кв. увеличился на 30% кв/кв до 22 млрд руб. вследствие операционного денежного потока (+0,7 млрд руб.) и сезонного снижения инвестиций на 4,3 млрд руб.

Снижение г/г на 16% обусловлено главным образом уменьшением операционного денежного потока на 5,2 млрд руб., в то время как инвестиции сократились на 1,2 млрд руб.

- Чистая прибыль за 1 кв.составила 3 млрд руб., снизившись на 9 млрд руб. кв/кв (-87% г/г) в связи с влиянием неденежных факторов (финансовый расход по курсовым разницам в сумме 21 млрд руб., возникший в результате переоценки долговых обязательств, номинированных в иностранной валюте).

- Чистый долг/12М EBITDA на конец 1 кв. 2020 г. составил 0,7х (без изменений кв/кв).

- Прогноз на 2020 г.:

- уровень производства – 28-31 млн карат (ранее – 34 млн карат);

- инвестиции – 20 млрд руб. (ранее – 22 млрд руб.)

237

Читайте на SMART-LAB:

Если юань продолжает расти - покупаем

Корректировка: Если валютная пара юань/рубль (с расчетами завтра) превышает 11,41 11,61, покупаем ее в портфели PRObonds ВДО и PRObonds...

08:32

5 идей в российских акциях. Индекс МосБиржи обновил полугодовой максимум

Индекс МосБиржи за неделю прибавил 2,2%, а сегодня обновил полугодовой максимум. Многие голубые фишки остаются на привлекательных уровнях и...

15:05

теги блога Редактор Боб

- CNYRUB

- En+

- EPFR

- IPO

- Mail.ru Group

- Ozon

- X5 Retail Group

- АвтоВАЗ

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- Банк Санкт-Петербург

- банки

- Башнефть

- брокеры

- ВТБ

- ГАЗ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ГАЗ

- Детский мир

- дивиденды

- Доллар

- Доллар рубль

- Евраз

- золото

- ИнтерРАО

- ИнтерРАО ЕЭС

- инфляция в России

- ипотека

- КАМАЗ

- ключевая ставка ЦБ РФ

- криптовалюта

- Лента

- Лукойл

- М.видео

- Магнит

- Мегафон

- Мечел

- ММК

- Московская биржа

- МСФО

- МТС

- нефть

- НЛМК

- НМТП

- Новатэк

- НорНикель

- ОАК

- облигации

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- РСБУ

- рубль

- Русагро

- Русал

- РусГидро

- Русснефть

- самолет

- санкции

- Сбербанк

- Северный поток-2

- Северсталь

- Совкомфлот

- Соллерс

- СПБ биржа

- Сургутнефтегаз

- Татнефть

- Тинькофф Банк

- ТМК

- Трансконтейнер

- Транснефть

- уголь

- утренний обзор

- ФК Открытие

- форекс

- ФосАгро

- ФСК Россети

- ЦБ

- Черкизово

- Энел Россия

- Эталон

- юань

- Юнипро

- ЮТэйр

- Яндекс