SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании БКС Мир инвестиций | Дивидендный портфель 2022. Квартальная ребалансировка

- 04 октября 2022, 17:39

- |

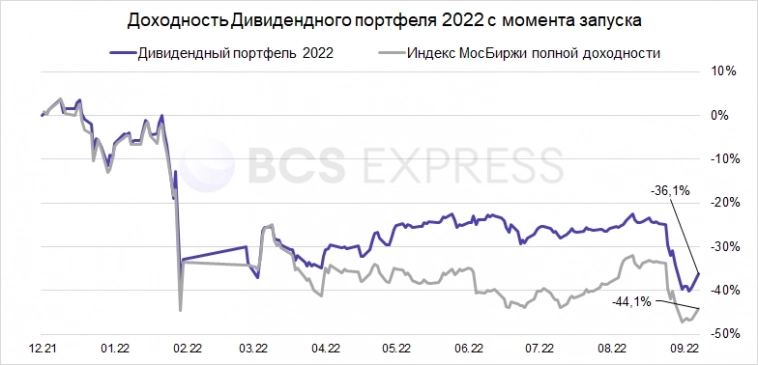

По итогам 9 месяцев Дивидендный портфель 2022 с учетом дивидендов обогнал в доходности индекса МосБиржи полной доходности на 8%. С начала года просадка составила 36,1% против -44,1% у за тот же период.

За прошедший квартал портфель потерял 15,3% при -14% у индекса. Отставание связано с отсутствием в портфеле тяжеловесного Газпрома.

Акции компании вышли из структуры портфеля в рамках предыдущей ребалансировки из-за отказа от выплаты дивидендов по итогам 2021 г. Неожиданные выплаты, анонсированные в конце августа, привели к сильному росту котировок Газпрома. Высокая доля бумаг в индексе МосБиржи стала причиной более сильной динамики рынка относительно дивидендного портфеля. Однако даже с учетом этого портфель показывает более сильную динамику относительно индекса МосБиржи с начала 2022 г.

Дивидендные фишки в III квартале выглядели довольно слабо, как и весь рынок в целом. Бумаги просели на факторе роста геополитической напряженности, что не позволило оперативно закрывать дивидендные гэпы. В III квартале дивиденды выплачивали все 7 акций, находящихся в портфеле.

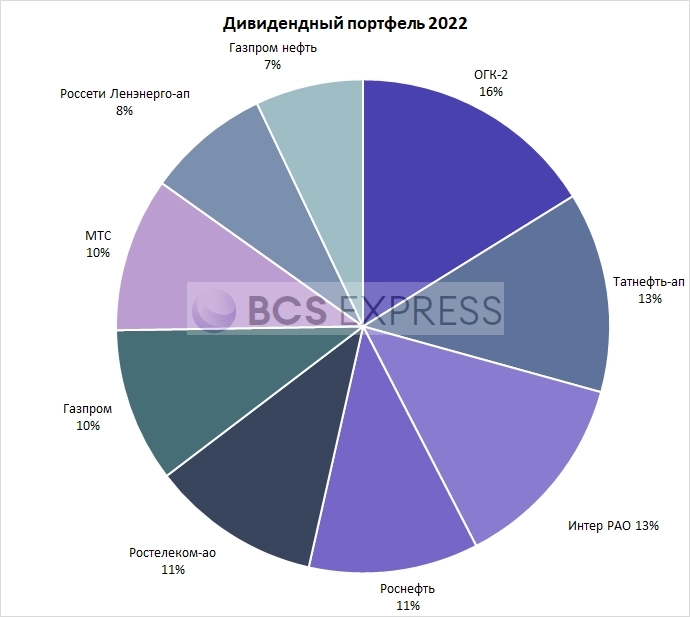

При составлении портфеля продолжаем ориентироваться на бумаги, где вероятность выплаты дивидендов повышенная. В рамках квартальной ребалансировки структура портфеля следующая:

• Максимальную долю в портфеле занимают бумаги ОГК-2, так как есть высокая уверенность в дивидендных выплатах в 2023 г. Бизнес компании устойчив к макроэкономической турбулентности и санкционному давлению. В 2023 г. в базовом сценарии дивдоходность акций ОГК-2 по текущим котировкам может достичь 12–18%.

• В структуру вошли привилегированные акции Татнефти. Компания по итогам I полугодия выплатила щедрые дивиденды в рамках действующей дивидендной политики. Это позволяет предположить, что компания продолжит распределять дивиденды в будущем. Позитивный момент — отрицательный чистый долг и устойчивое финансовое положение. Дивидендная доходность на горизонте 12 месяцев может достичь 10–16%.

• Акции Интер РАО — ставка на защитный сектор электроэнергетики. Компания слабо подвержена санкционному давлению, бизнес устойчив к турбулентности в экономике. Интер РАО скопила на счетах крупные запасы кэша и может себе позволить выплачивать дивиденды. Финансовое состояние не вызывает вопросов. Дивидендная доходность в 2023 г. может составить около 8–10%.

• Бумаги Роснефти интересны за счет высокой уверенности в дивидендах за 2022 г. При этом компания может пострадать от санкционного давления, крепкого рубля, поэтому доля в структуре была снижена относительно предыдущей ребалансировки. В рамках релиза финансовых результатов за I полугодие глава компании Игорь Сечин отметил, что «финансовые результаты за I полугодие 2022 г. формируют надежную основу для промежуточных дивидендов». Дивидендная доходность на горизонте 12 месяцев ожидается около 10–15%.

• В рамках ребалансировки на IV квартал выросла доля акций телекоммуникационного сектора, в структуру портфеля вошли обыкновенные акции Ростелекома. После сентябрьской просадки бумаги предлагают около 8–9% дивидендной доходности. Бумаги интересны за счет высокой уверенности в выплатах, бизнес Ростелекома слабо подвержен влиянию санкций.

• Газпром вернулся в портфель на относительно небольшую долю. Несмотря на ожидания крупных дивидендов в октябре, есть повышенная неопределенность по будущим выплатам. Это связано со стремлением ЕС отказаться от поставок газа из России, возможным ростом инвестпрограммы, а также сильным увеличением налоговой нагрузки. Есть вероятность, что компания снизит размер будущих выплат, дивидендная доходность в 2023 г. может сократиться до 7–14%.

• Снижение доли МТС в дивидендном портфеле обусловлено включением в структуру бумаг Ростелекома. Ставка на диверсификацию также связана с возросшей долговой нагрузкой МТС. Нельзя исключать, что компания может снизить размер дивидендных выплат в 2023 г. Дивидендная доходность на 12 месяцев вперед ожидается в районе 10–14%.

• Позиции в Россети Ленэнерго-ап снизились относительно предыдущей ребалансировки из-за возросшей неопределенности относительно эффекта на компанию от объединения ФСК ЕЭС и Россетей. На текущий момент каких-либо официальных комментариев не было, но нельзя исключать, что при дальнейшей консолидации сетевого комплекса инвестиционный кейс Россети Ленэнерго может измениться. Дивидендная доходность акций в 2023 г. ожидается около 11–14%.

• Акции Газпром нефти — крепкая ставка на нефтегазовый сектор. Компания, вероятно, продолжит выплачивать 50% от чистой прибыли в качестве дивидендов, так как материнский Газпром заинтересован в выплатах на фоне возросшей налоговой нагрузки. Дивидендная доходность в перспективе 12 месяцев может составить 8–12%.

За прошедший квартал портфель потерял 15,3% при -14% у индекса. Отставание связано с отсутствием в портфеле тяжеловесного Газпрома.

Акции компании вышли из структуры портфеля в рамках предыдущей ребалансировки из-за отказа от выплаты дивидендов по итогам 2021 г. Неожиданные выплаты, анонсированные в конце августа, привели к сильному росту котировок Газпрома. Высокая доля бумаг в индексе МосБиржи стала причиной более сильной динамики рынка относительно дивидендного портфеля. Однако даже с учетом этого портфель показывает более сильную динамику относительно индекса МосБиржи с начала 2022 г.

Дивидендные фишки в III квартале выглядели довольно слабо, как и весь рынок в целом. Бумаги просели на факторе роста геополитической напряженности, что не позволило оперативно закрывать дивидендные гэпы. В III квартале дивиденды выплачивали все 7 акций, находящихся в портфеле.

При составлении портфеля продолжаем ориентироваться на бумаги, где вероятность выплаты дивидендов повышенная. В рамках квартальной ребалансировки структура портфеля следующая:

• Максимальную долю в портфеле занимают бумаги ОГК-2, так как есть высокая уверенность в дивидендных выплатах в 2023 г. Бизнес компании устойчив к макроэкономической турбулентности и санкционному давлению. В 2023 г. в базовом сценарии дивдоходность акций ОГК-2 по текущим котировкам может достичь 12–18%.

• В структуру вошли привилегированные акции Татнефти. Компания по итогам I полугодия выплатила щедрые дивиденды в рамках действующей дивидендной политики. Это позволяет предположить, что компания продолжит распределять дивиденды в будущем. Позитивный момент — отрицательный чистый долг и устойчивое финансовое положение. Дивидендная доходность на горизонте 12 месяцев может достичь 10–16%.

• Акции Интер РАО — ставка на защитный сектор электроэнергетики. Компания слабо подвержена санкционному давлению, бизнес устойчив к турбулентности в экономике. Интер РАО скопила на счетах крупные запасы кэша и может себе позволить выплачивать дивиденды. Финансовое состояние не вызывает вопросов. Дивидендная доходность в 2023 г. может составить около 8–10%.

• Бумаги Роснефти интересны за счет высокой уверенности в дивидендах за 2022 г. При этом компания может пострадать от санкционного давления, крепкого рубля, поэтому доля в структуре была снижена относительно предыдущей ребалансировки. В рамках релиза финансовых результатов за I полугодие глава компании Игорь Сечин отметил, что «финансовые результаты за I полугодие 2022 г. формируют надежную основу для промежуточных дивидендов». Дивидендная доходность на горизонте 12 месяцев ожидается около 10–15%.

• В рамках ребалансировки на IV квартал выросла доля акций телекоммуникационного сектора, в структуру портфеля вошли обыкновенные акции Ростелекома. После сентябрьской просадки бумаги предлагают около 8–9% дивидендной доходности. Бумаги интересны за счет высокой уверенности в выплатах, бизнес Ростелекома слабо подвержен влиянию санкций.

• Газпром вернулся в портфель на относительно небольшую долю. Несмотря на ожидания крупных дивидендов в октябре, есть повышенная неопределенность по будущим выплатам. Это связано со стремлением ЕС отказаться от поставок газа из России, возможным ростом инвестпрограммы, а также сильным увеличением налоговой нагрузки. Есть вероятность, что компания снизит размер будущих выплат, дивидендная доходность в 2023 г. может сократиться до 7–14%.

• Снижение доли МТС в дивидендном портфеле обусловлено включением в структуру бумаг Ростелекома. Ставка на диверсификацию также связана с возросшей долговой нагрузкой МТС. Нельзя исключать, что компания может снизить размер дивидендных выплат в 2023 г. Дивидендная доходность на 12 месяцев вперед ожидается в районе 10–14%.

• Позиции в Россети Ленэнерго-ап снизились относительно предыдущей ребалансировки из-за возросшей неопределенности относительно эффекта на компанию от объединения ФСК ЕЭС и Россетей. На текущий момент каких-либо официальных комментариев не было, но нельзя исключать, что при дальнейшей консолидации сетевого комплекса инвестиционный кейс Россети Ленэнерго может измениться. Дивидендная доходность акций в 2023 г. ожидается около 11–14%.

• Акции Газпром нефти — крепкая ставка на нефтегазовый сектор. Компания, вероятно, продолжит выплачивать 50% от чистой прибыли в качестве дивидендов, так как материнский Газпром заинтересован в выплатах на фоне возросшей налоговой нагрузки. Дивидендная доходность в перспективе 12 месяцев может составить 8–12%.

5.7К |

2 комментария

0

а Лукойл?

- 04 октября 2022, 17:54

0

Вместо Ростелекома лучше Магнит и БашнефтьП

- 05 октября 2022, 08:55

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- en+

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал