Блог им. VladimirKiselev

Инвесткомитет: IPO Ozon

- 24 ноября 2020, 17:27

- |

Долгожданное IPO

Российский онлайн-ритейлер и маркетплейс Ozon 24 ноября должен провести IPO на бирже Nasdaq. В скором времени акции также появятся на Московской бирже.

Аналитики инвестбанков ранее оценивали компанию от $4 до $12 млрд. Согласно последнему проспекту эмиссии, итоговая оценка ожидается на уровне $4,3–5,2 млрд. В обзоре мы рассмотрим, насколько адекватной является цена, за которую хотят продать Ozon, какие перспективы и риски есть у бизнеса ритейлера, а также определим стратегию в рамках активного портфеля.

Основание

Ozon был основан в 1998 году в партнерстве компаний Reksoft и книжного издательства Terra Fantastica. Идея заключалась в создании «русского Amazon». Изначальное название «Azon» было получено путем удаления двух букв от имени американского аналога. Первое имя не прижилось и, как пишет журнал Секрет Фирмы, один из основателей решил переименовать проект в Ozon, связав это с ощущением свежести после дождя и цитатой из книги братьев Стругацких.

Текущие владельцы

В 2003 году контрольный пакет акций Ozon был куплен PPE-Групп, портфельной компанией фонда Baring Vostok. Компания развивалась усилиями частного фонда, пока в 2014 году 20% ритейлера не купил холдинг АФК Система за $150 млн. На тот момент это была самая крупная сделка в российском интернет-ритейле.

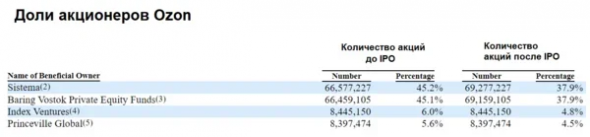

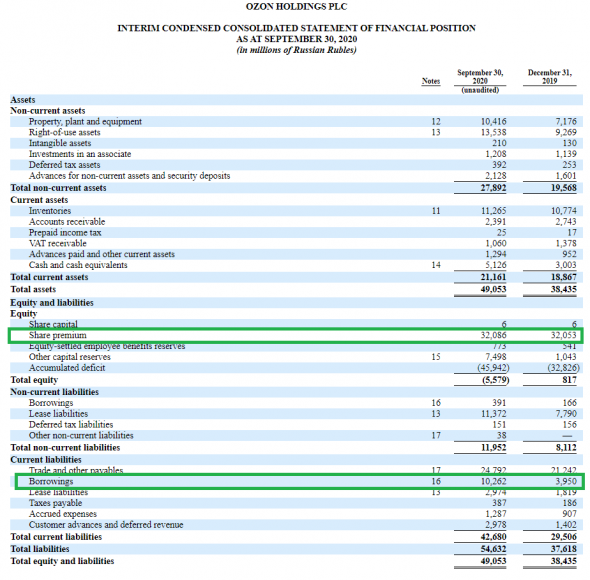

На текущий момент АФК Система и Baring Vostok имеют практически одинаковые доли в Ozon на уровне чуть более 45%. Оценка включает не только акции компании, но и конвертируемые в акции займы, которые акционеры выдали ритейлеру. Ожидается, что после выпуска акций доля владения основных инвесторов снизится до уровня в 37,9%.

Источник картинок на английском - проспект эмиссии.

Сколько акций у ритейлера?

Окончательное количество акций ритейлера после IPO неизвестно, поэтому, нельзя точно точно назвать итоговую капитализацию при различной стоимости акций.

Сейчас количество акций Ozon составляет 141 730 154 штук.

1) Обычным акционерам будет предложено 30 млн американских депозитарных расписок по цене в диапазоне от $22,5 до $27,5.

2) Система и Baring Vostok сами поучаствуют в IPO, купив акции на $67,5 млн каждый по цене размещения. При средней ожидаемой цене размещения в $25 они выкупят примерно 5,4 млн акций.

3) Банки-организаторы IPO получат опцион на приобретение еще до 4,5 млн ADS Ozon по цене размещения.

4) Система и Baring ранее выдали Ozon кредиты, конвертируемые в акции. В течение 60 дней с 1 ноября 2020 года они могут получить еще 5 635 201 и 5 517 129 акций соответственно.

Если все опционы будут реализованы, то общее количество акций Ozon увеличится приблизительно до 188,3 млн штук. Капитализация при таком количестве акций в обращении исходя из нижней границы ценового коридора – около $4,2 млрд из верхней – $5,2 млрд. Доля акций в свободном обращении составит около 15,6%.

Что получает инвестор, заплатив такую цену?

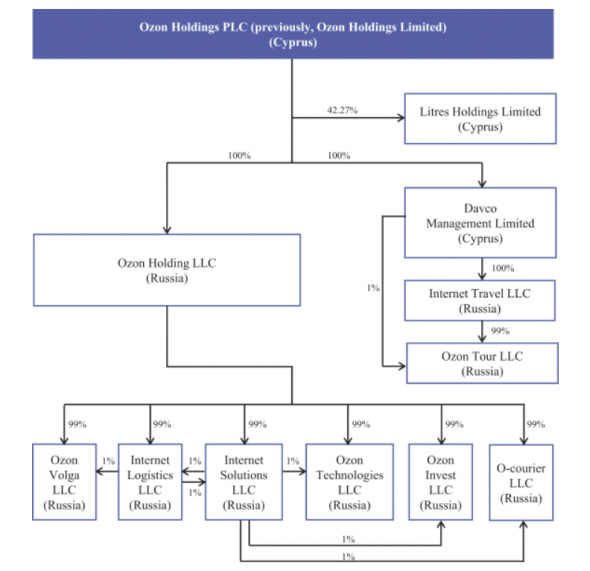

В портфель активов кипрской Ozon Holdings входит маркетплейс Ozon.ru, туристический сервис Ozon Travel, платформа для финансирования бизнеса Ozon Invest и направление логистики. Кипрская компания также владеет 42% книжного онлайн-магазина «Литрес». Главный актив Ozon.ru генерирует 99% выручки холдинга.

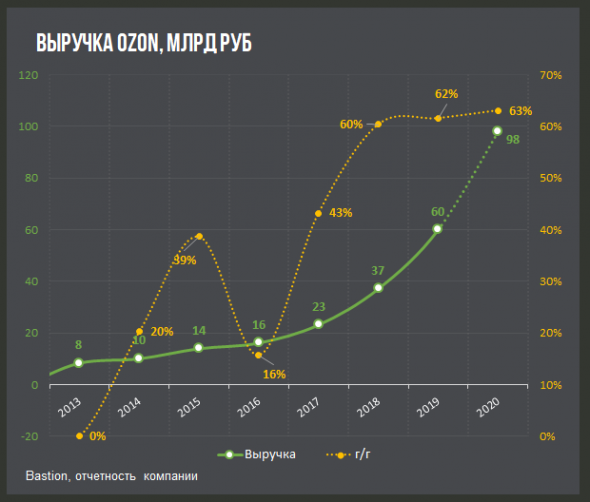

Ozon — компания мегароста

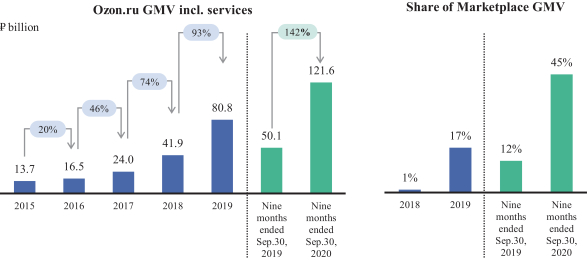

До коронавирусного 2020 года выручка Ozon росла темпом более чем на 60% в год. Даже с уменьшением позитивного влияния пандемии на доходы интернет-ритейла, компания продолжит расти в несколько раз быстрее среднего уровня среди компаний индекса Мосбиржи.

Маркетплейс

Основная выручка (79%) идет за счет перепродажи товаров самим ритейлером. Однако такая бизнес-модель остается в прошлом. Ozon осуществляет быструю трансформацию от того, чтобы самому покупать и продавать товары к маркетплейсу.

В формате маркетплейса Ozon лишь предоставляет свою площадку для продаж «третьим сторонам». Зарабатывать компания будет на комиссиях за услуги размещения на сайте, доставки, хранения и рекламы. Это гораздо более маржинальный вид деятельности, который со временем будет генерировать большую часть прибыли Ozon.

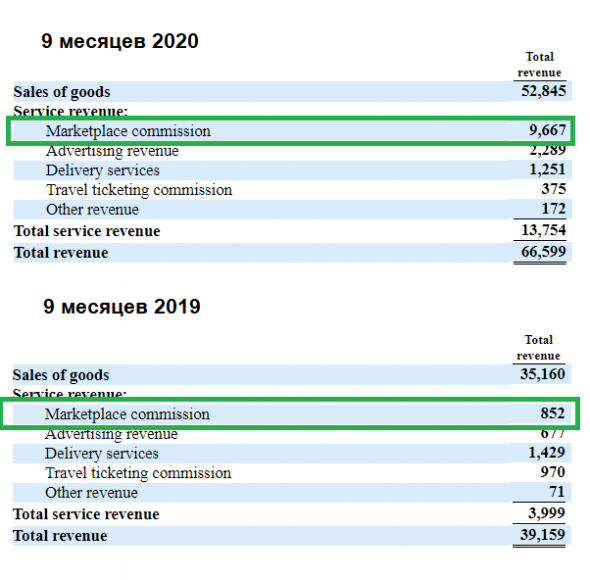

Сейчас выручка от маркетплейса составляет 15% от общего показателя. При этом общий объем проданных товаров на нем за 9 месяцев 2020 года достиг 45% от общего показателя продаж на Ozon. В 2018 году эта доля была всего 1%.

По итогам 9 месяцев 2020 года Ozon заработал на комиссиях маркетплейса 9,6 млрд рублей, год назад — всего 0,8 млрд. Доля сегмента продолжит расти.

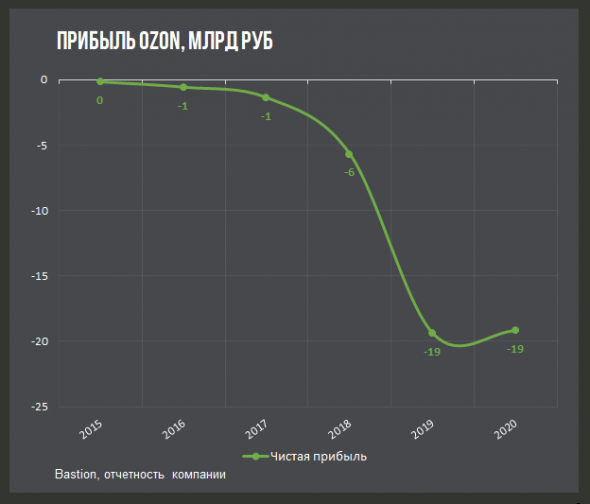

Мегаубытки

Главный аргумент скептиков инвестиций в Ozon — компания много лет остается убыточной, так как фактически продает товары дешевле себестоимости.

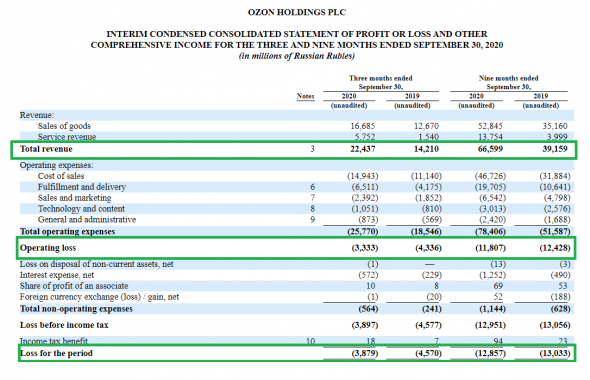

За 9 месяцев 2020 года Ozon получил 12,8 млрд чистого убытка против убытка в 13 млрд рублей годом ранее. По операционной прибыли компания также убыточна. Сравнить с другими компаниями Ozon можно будет по мультипликатору P/S.

Среди причин убытка — рост издержек из-за двукратного роста расходов на склады и доставку. Из-за увеличения заказов во время пандемии Ozon пришлось срочно наращивать мощности.

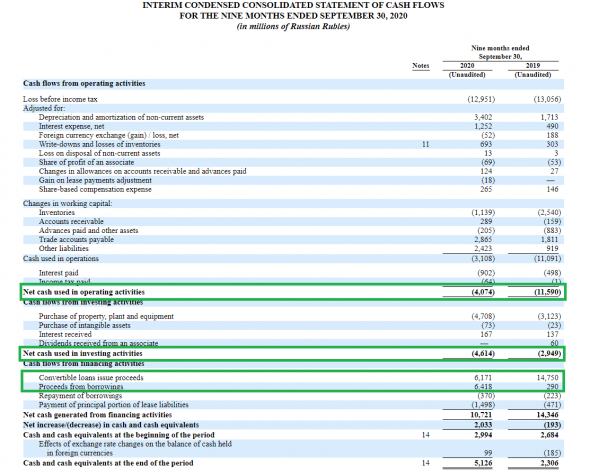

За 9 месяцев Ozon сжег почти 10 млрд рублей кэша: 4,1 млрд рублей отрицательного операционного денежного потока + 4,6 млрд млрд инвестиций. Финансируется дефицит займами, как обыкновенными, так и конвертируемыми в акции.

До этого убытки Ozon оплачивались добавочным капиталом. На IPO Ozon получит получит 60-70 млрд рублей. Суммы должно хватить на покрытие отрицательного денежного потока на протяжении 2-3 лет.

Для чего инвесторам терпеть текущие убытки?

Ozon инвестирует большие средства в развитие. Это касается не только вложений в инфраструктуру, но и в рост популярности сайта у аудитории.

Сейчас население привлекают дешевые товары и удобная доставка.

Когда большинство пользователей привыкнет к площадке, Ozon будет предлагать на своей платформе товары других поставщиков. Сайт будет брать высокие комиссии с продавцов, окупая собственные инвестиции прошлых лет.

В случае Ozon, условия, которые есть у бизнеса для долгосрочного роста, гораздо важнее текущих убытков. В проспекте компания отмечает несколько позитивных трендов.

Брэнд

Среди российских интернет-ритейлеров брэнд Ozon имеет наибольшую узнаваемость у населения. Согласно данным INFOLine и BrandScience, она составляет 32% против 18% у ближайшего конкурента.

Рост общего пирога

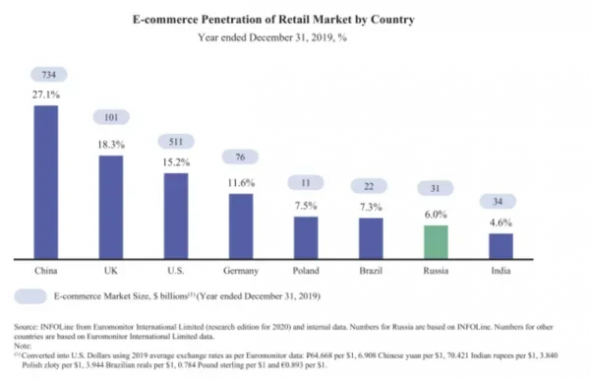

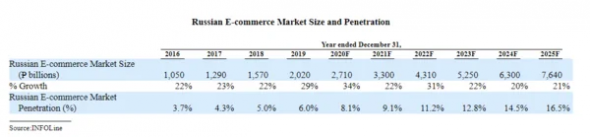

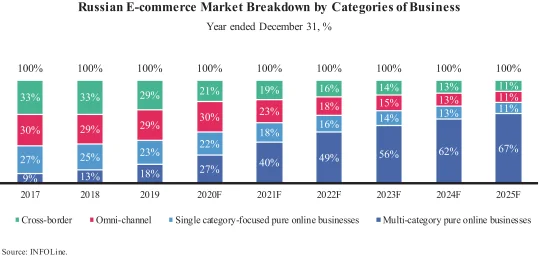

Интернет-ритэйл в России все еще имеет низкую степень проникновения в 6% по сравнению с 27% в Китае и 15% в США.

Компания ждет, что рынок e-commerce в следующие 5 лет вырастет почти в 3 раза до 7,6 трлн рублей. Его доля в общем объеме продаж увеличится до 16,5%.

Среди компаний сектора наибольшую перспективу имеют «чистые» интернет-магазины, ориентированные на продажу широкого списка товаров. К ним относятся Wildberries, Ozon и Беру. Ozon, ссылаясь на INFOLine, ждет что доля сегмента в интернет-ритэйле (multi-categoty pure online retail) за 5 лет вырастет с 27% до 67%.

Пока растет весь пирог интернет-ритэйла конкуренция для Ozon не так страшна. Тем не менее, долгосрочно это важный фактор, сдерживающий потенциал компании. При отсутствии таких сильных конкурентов целевая капитализация была бы выше в разы.

Топ-10 российской интернет-коммерции по оценке Data Insight за 2019 г.

Wildberries: онлайн-продажи – 210,6 млрд руб.

«Ситилинк»: онлайн-продажи – 90,4 млрд руб.

Ozon: онлайн-продажи – 80,7 млрд руб.

«М.Видео»: онлайн-продажи – 57,5 млрд руб.

DNS: онлайн-продажи – 53,7 млрд руб.

AliExpress Russia: онлайн-продажи — 36 млрд руб.

Apteka.ru: онлайн-продажи – 34,2 млрд руб.

Lamoda: онлайн-продажи – 33,2 млрд руб.

«Беру»: онлайн-продажи – 27,7 млрд руб.

«Эльдорадо»: онлайн-продажи – 27,6 млрд руб.

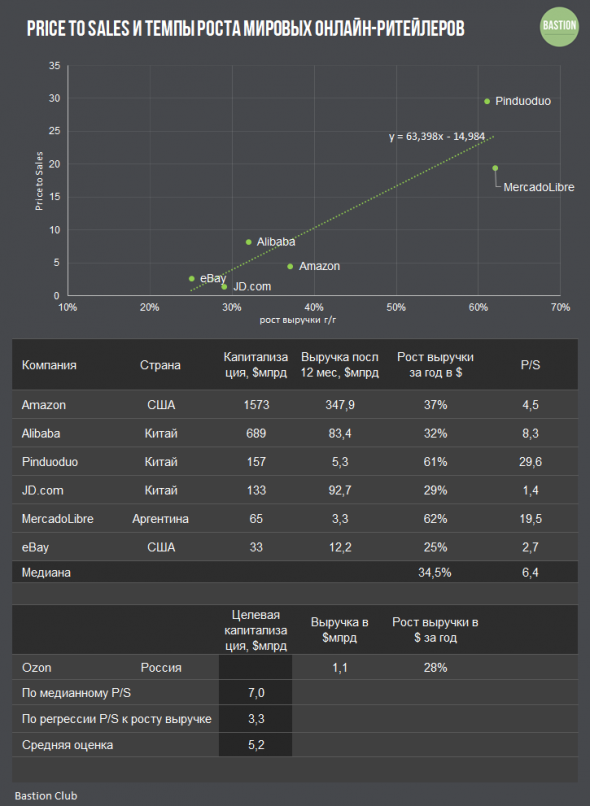

Оценка Ozon в сравнении с мировыми аналогами

В среднем мировой интернет ритэйл-оценен по мультипликатору Капитализация/Выручка в 6-7x. На основе такой оценки Ozon мог бы стоить около $7 млрд.

Если скорректировать оценку на темп роста выручки Ozon в долларовом выражении, то оценка целевой капитализации снижается до $3,3 млрд. Такой подход отражает дисконт за валютный риск в долларовой оценке, которому подвергается компания, имеющая доходы в рублях.

Если брать среднее между двумя оценками, то получится $5,2 млрд. Примерно в эту сумму оценили инвестбанки компанию перед IPO по верхней границе.

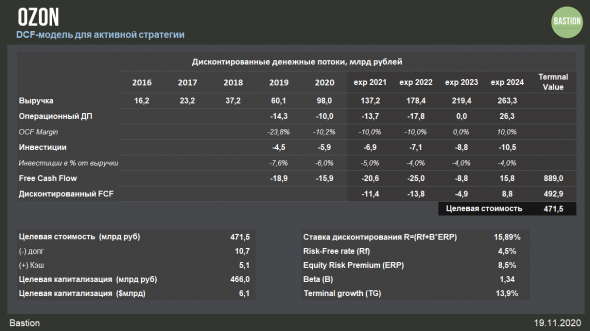

DCF-модель

Оценивать такие активы как Ozon через дисконтирование будущих денежных поток не совсем корректно. Это рискованный бизнес с отрицательным текущим свободным денежным потоком. Когда доход для инвестора начинается лишь через годы, модель становится очень чувствительной к входящим параметрам — ожидаемым темпам роста и ставкам дисконтирования.

Тем не менее, оценить компанию нужно, поэтому выбран базовый сценарий со следующими параметрами:

1) Выручка в следующем году вырастет на 40%, затем постепенно замедлит темп роста до 25% к 2024 году.

2) В ближайшие 3 года компания останется убыточной. В 2024 году выйдет на положительный свободный денежный поток около 16 млрд рублей в год.

3) Ставка дисконтирования 15,9%.

При таких параметрах Ozon оценивается в $6,1 млрд ($32,3 за акцию)

Выводы

1. Ozon — перспективный актив с хорошим брендом и потенциалом долгосрочного роста доходов. Компания находится не только в растущей сфере интернет-торговли, но и в самой перспективном сегменте мультитоварных площадок.

2. Компания осуществляет трансформацию. Вместо продажи своих товаров, начинает предоставлять площадку для продаж третьим лицам. Маркетплейс — более перспективный и прибыльный вид бизнеса, чем просто интернет-магазин.

3. Убыточность Ozon на протяжении последних лет — результат инвестиций в построение брэнда, привлечение лояльной аудитории, сети складов, пунктов выдачи и доставкe. По мере насыщения роста компания сможет уменьшить эти затраты, выйдя на операционную рентабельность.

4. Ozon — не «российский Amazon». Ему пока не удалось победить конкурентов на внутреннем рынке. Конкуренция с Wildberries и Беру сдерживает потенциал более высокой капитализации компании. Без них Ozon стоил бы в несколько раз дороже.

5. Преимущество российского рынка интернет-коммерции в потенциале кратного роста «общего пирога».

6. Модели оценки Bastion показывают, что компания выходит на IPO по адекватным оценкам немного дешевле целевого уровня. Тем не менее, базовый сценарий оценки не включает возможный проигрыш конкуренции, неудачное развитие маркетплейса и влияние политических рисков.

7. Выводы для активной стратегии: Bastion стремится покупать растущие компании по адекватным мультипликаторам с неплохими показателями эффективности. По текущим параметрам из-за убыточности Ozon не проходит по критериям эффективности.

Тем не менее, если брать ожидаемую смену бизнес-модели и сверхвысокие перспективы роста в будущем, компания может попасть на небольшую долю в активный портфель.

8. Ozon — сверхрискованная инвестиция. В рамках портфеля это нужно рассматривать как перспективный венчур. В зависимости от предпочтений потребителей и активности конкурентов, акция легко может упасть на 50% в стоимости, а может и вырасти в 10 раз за 5 лет.

9. Если покупать — то долгосрочно. Ozon точно ждут большие колебания стоимости, но не стоит на это обращать внимание в ближайшие 2-3 года. Рекомендуемая доля в портфеле — не более 5%.

теги блога Vladimir Kiselev

- Alphabet

- Amazon

- Apple

- Berkshire Hathaway

- ETF

- Intel

- IPO

- Mail.Ru Group

- Microsoft

- Netflix

- Nvidia

- Pfizer

- S&P500 фьючерс

- TCS Group

- Tesla

- активы

- акции

- акции США

- Алроса

- анализ

- аналитика

- банки

- Баффет

- валюта

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- доходность

- европа

- золото

- инвестиции

- Интер РАО

- инфляция

- капитализация

- китай

- книги

- коррупция

- котировки

- кризис

- Лукойл

- Магнит

- макро

- Макроэкономика

- ММК

- МТС

- мультипликаторы

- нефть

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- облигации

- отчетность

- оценка

- подкаст

- подкасты

- Полиметалл

- Полюс

- Полюс золото

- портфель

- прогноз по акциям

- Психология

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- Русагро

- рынок

- санкции

- сбербанк

- Северсталь

- ставки

- статья

- стратегия

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- философия

- финансы

- фонды

- форекс

- Фосагро

- ФРС

- ФСК Россети

- фундаментал

- ЦБ

- экономика

- Яндекс

На Nasdaq

Для любителей же рискнуть — можно пробовать купив на ИПО--тут же продать дороже на краткосрочном разгоне после размещения.